葬式費用

目次

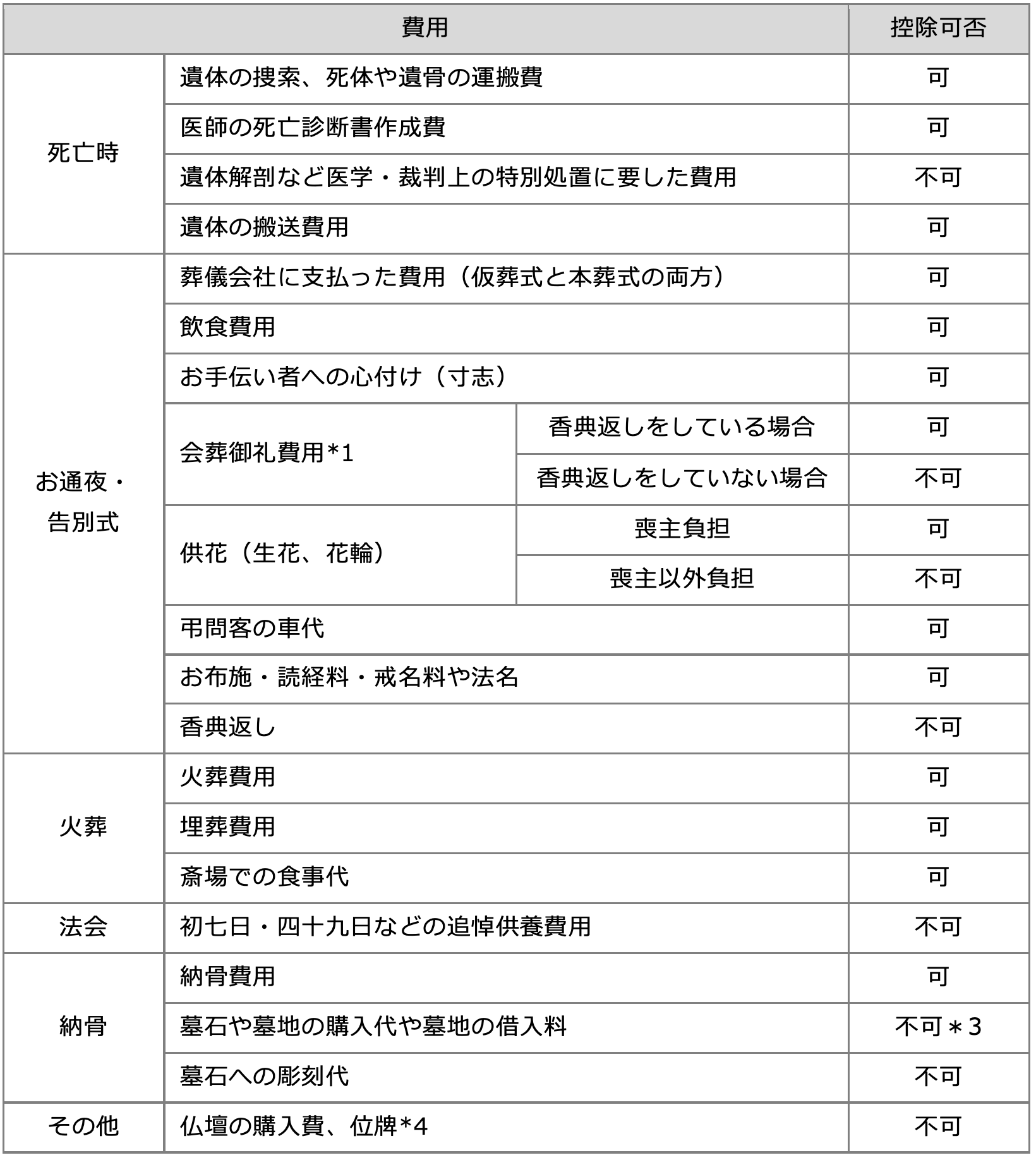

葬式費用は債務控除できる

被相続人の葬式費用は、被相続人の債務ではありませんが、相続に伴って必然的に支出する費用であるため、その費用を債務控除することができます(相基通13-4、13-5)。

葬式費用といっても宗教や地域の慣習によってさまざまなものがあるとから、次のように葬式費用に含めるかどうかの判断基準を設けています。基本的に、仮葬式、本葬式及び葬式の前後に通常要する費用が葬式費用として債務控除できます。

*1

お通夜や告別式の参列者に渡す会葬御礼です。別途、香典返しをしている場合は控除可ですが、香典返しをしていない場合は、会葬御礼を香典返しであるとみなされ、控除不可となる場合があります。

*2

初七日法要は葬式費用に該当しません。ただし、葬式とセットでおこなわれ費用の明細が明確に区分できない場合は葬式費用に含めることが認められる場合があります。

*3

相続税の非課税財産に関する債務は、債務控除はできません(相法13③)。

*4

仏壇に祀る本位牌は葬式費用とはならないため。

【葬式費用の注意事項】

- 死亡診断書は埋葬や火葬を行うために必要な書類です。したがって、葬式費用に含まれます。

- 香典は遺族に対して弔意を表すために贈られるものであり、相続財産ではありません(贈与税や所得税の取り扱いも、非課税です)。

- 香典返しは葬式費用に該当しません。

- 香典の有無に関わらず葬儀の参列者に会葬御礼の品を渡す場合は、その費用は、葬式費用に含まれます。

- 墓石や墓地は相続税の非課税財産にあたるので、その購入費は葬式費用には該当しません。

- 初七日や四十九日は亡くなった方を葬るための儀式ではなく、追善供養であるため葬式費用に該当しません。

なお、告別式の日に初七日まで行うことがあります。この場合には、告別式と初七日の費用を区別することができないため、葬式費用として取り扱って差し支えないと考えます。

祭祀財産に関連する費用等は葬式費用ではない

祭祀財産は相続税が課税されないため、祭祀財産に関連する費用と葬式費用の関連性が問題となります。

相続税の非課税財産である墓碑や墓地の購入費用は、葬式費用に含めることはできません。位牌や墓石に名前を彫る費用も葬式費用の対象外です。このため、墓所や霊びょうや祭具などを購入する場合には、被相続人が生前に購入した方が相続税の負担が軽くなります。

領収書がもらえない費用は出納記録を残す

なお、これらの費用の中には領収書をもらえないものがありますが、領収書のないものであっても、社会通念上、支払の内容及び金額が妥当なものであれば葬式費用として認められます。この場合には、支出日、支出先及び金額等を記載した出納記録を作成する必要があります

葬祭費・埋葬料・埋葬費

国民健康保険の場合には、葬祭費(そうさいひ)、健康保険の場合には葬儀を執り行った人に対し埋葬料(まいそうりょう)、埋葬費といった名目で死亡後に5万円などが申告により支給されますが、相続税の課税対象外なので相続財産に含める必要はありません。

相続を放棄した者も葬式費用は債務控除できる

債務控除できる者は、相続人又は包括受遺者に限定されています。相続を放棄した者は相続人ではないため、実際に被相続人の債務を負担していたとしても債務控除することができません。

ただし、相続を放棄した者(相続権を失った者を含む)は、もともと相続人であった者であったことから祭祀承継者となることもあります。このため、課税実務では、相続を放棄した者が被相続人の葬式費用を負担した場合には、その負担額はその者の遺贈によって取得した財産の額から債務控除することを認めています。

債務控除できる者

納税義務者の区分によって、次表のとおり債務と葬式費用の控除が認められる範囲が異なります。

*1 債務控除ができるのは相続人と包括受遺者に限定されている(相法13、相基通13-1)。

特定受遺者は、債務及び葬式費用を控除することができない。たとえ、それらを実際に負担していた場合でも控除できない(相法11の②、13)。

*2 葬式費用は、無制限納税義務者に限り控除が認められ、制限納税義務者は取得した課税財産に対応する債務のみが控除できる。

*3 相続を放棄した者(相続権を失った者を含む)は、もともと相続人であった者であったことから祭祀承継者となることもある。葬式費用は被相続人の債務ではないため、たとえ相続の放棄をしても葬式費用の負担まで放棄したことにはならないため、葬式費用を実際に負担した場合には、その費用の額を遺贈で取得した財産から控除することが認められている(相基通13-1)。