税法上の時価の考え方

目次

税法上の評価の原則

非上場株式の評価が問題となるのは、

- 相続時:非上場株式が相続財産に含まれている場合

- 譲渡時:非上場株式の売買をする場合(所得税法又は法人税法)

です。

相続財産の評価や売買といった取引は、時価で行うことが税務上の評価の原則です。時価とは客観的交換価値を意味しますが、非上場株式は上場株式のように取引所の相場がないことから、恣意性が伴う主観的な交換価値となり一物多価となる性質があります。

このため、租税の公平を担保するために、各税法で非上場株式の時価の算定方法を定めています。

相続税と贈与税においては、原則として財産評価基本通達による評価方式を適用し評価します。また、所得税法及び法人税法は、売買事例がない非上場株式について一定の条件のもと相続税の財産評価を準用することを認めているので、 まずは、相続税法の評価方法を理解することが重要です。

相続税法上の時価評価の特徴

同じ株式であっても、株式を保有する株主の立場により、評価方式=評価額が異なるため、株主の立場(=株主の区分)を見誤らないことがポイントになります。

主な相続税法上の非上場株式を評価方法の特徴点は、次の通りです。

- 株式の取得者が、その株式の発行会社に対する支配力の有無、および会社の規模によって評価方法が異なる

- 支配力を持つかかどうかは、取得や譲渡「後」の議決権保有株式数で判定する

- 支配力を持つ場合には、原則的評価方式により評価する

- 原則的評価方式は、株式を発行している会社の規模に応じて類似業種比準方式、純資産価額方式及びそれらの併用方式を適用する

- 支配力がない、つまり経営にか関与せず、株式を所有することで配当を期待する権利を持っているにすぎないと判定された場合には、特例的評価方式である配当還元方式により評価する

「会社に対する支配力」とは、具体的には、取締役・監査役の選任を思いどおりにし、会社の経営上の意思決定権を握ることを意味します。

| 株主区分 | 評価方式 | 会社の 規模 | 算定式 | |

|---|---|---|---|---|

| 支配株主 | 原則的 評価方式 | 大会社 | 類似業種比準方式 | 類似上場企業の数値を基準に算定 |

| 中会社 | 併用方式 | 類似業種比準方式と純資産価額方式を併用 | ||

| 小会社/ 特定会社 | 純資産価額方式 | 会社を清算すると仮定した場合に株主ひとり当たりに分配される額で評価 | ||

| 少数株主 | 特例的評価方式 | − | 配当還元方式 | 配当金額から株価を逆算 |

所得税及び法人税法上の時価評価

各税法が定める時価と異なった価格で取引が行われた場合に、時価と取引価格の差額について課税関係が生じるので、適正な価格がいくらであるかを考慮し取引を行うことがポイントになります。

所得税法及び法人税法上の非上場株式の評価について主に留意すべき事項は、次の通りです。

- 個人と個人の間で、著しく低い価額で取引を行う場合には、取引価格と時価の差額についてみなし課税が行われるリスクがある

- 個人と法人間で時価と異なった価格で取引を行う場合には、取引当事者の個人と法人のみならず、法人の株主にも課税関係が生じる場合がある

- 実務上は、一定の条件のもと相続税の財産評価基本通達を準用し評価するが、次の事項に留意すること

- 所得税では、株主の区分(支配株主なのか少数株主なのか)を譲渡前の議決権保有株式数で判定する点が相続税と異なっている

- 不動産の評価替えについて相続税と所得税及び法人税法では、その評価替えの範囲及び取得時期の制限の有無が異なっている

- 土地等について路線価等を適用するのではなく、所得税法では通常の取引価額で評価することが求められているが、所得税法でその評価方法が明確に定められていない

- 賃貸用の土地等について評価減が認められるのかについても明文規定がない

- 純資産価額方式を算定する場合は、会計基準ではなく相続税に準拠した資産及び負債にもとづいて純資産額を算定する

所得税法上の時価

非上場株式について「通常取引される」ことは稀であることから、一定の条件のもと財産評価基本通達における取引所の相場のない株式に係る評価規定の準用を認めています。

【具体的な取扱い】

次の1〜4によることを条件にして、財産評価基本通達によることができる(ただし、課税上弊害がある場合は除く)。

- 「同族株主」に該当するかどうかは、譲渡直前の議決権の数により判定する(②の「中心的な同族株主」に該当するかどうかの判定も同じ)

- 売主が「中心的な同族株主」である場合には、その発行会社は常に「小会社」として計算する

- 株式の発行会社が土地等又は上場有価証券は、譲渡時の時価で評価する

- 純資産価額方式による場合には、評価差額に対する法人税額等相当額(いわゆる37%控除)は控除しない

【所得税法の非上場株式評価】

| 原則的な取扱い | 例示 | |

|---|---|---|

| 1 | 売買実例がある場合 | 最近の売買実例のうち適正と認められる価額 |

| 2 | 公開途上の株式で、上場に際して株式公募等が行われる場合 | 公募等の価格等を参酌し通常取引されると認められる価額 |

| 3 | 売買実例がないが、事業・規模等が類似する他の法人の株式の価額がある場合 | その類似する他の法人の価額に比準して推定した価額 |

| 4 | 上記1〜3に該当しない場合 | 1株当たりの純資産額等を参酌し通常取引されると認められる価額 ①同族株主及び中心的株主に該当するかどうかは、譲渡直前で判定 ②売主が中心的な同族株主に該当する場合、その発行会社は常に「小会社」とする ③土地及び上場株式等は、譲渡時の時価で評価する ④純資産価額方式の場合、評価差額に対する法人税額等相当額(いわゆる37%控除)は控除しない |

何故「譲渡前」と読み替えるか

同族株主の判定は相続税法では譲渡後の議決権の数でおこなうことになっていますがとなっていますが、所得税法では譲渡前の議決権の数で判定します。何故、所得税法では「前」なのでしょうか。

所得税法は譲渡所得を課税対象として、譲渡者のもとで生じた増加益の額を算定方法を規定しています。このため、譲渡所得の起因となる資産について低額譲渡の判定をする場合の資産の価額は、その資産を譲渡した後の譲受人にとっての価値ではなく、その譲渡直前の所有者であるである譲渡人にとっての価値により評価することが相当であると考えるからです。したがって、譲受者の立場によって譲渡者の増加益は影響を受けないのです。

法人税法上の時価

非上場株式について「通常取引される」ことは稀であることから、一定の条件を付けて、財産評価基本通達における取引所の相場のない株式に係る評価規定の準用を認めています。

【具体的な取扱い】

次の1〜3によることを条件にして、財産評価基本通達によることができます(ただし、課税上弊害がある場合は除く)。

- 売主が「中心的な同族株主」である場合には、その発行会社は常に「小会社」として計算する

- 株式の発行会社が土地等又は上場有価証券は、譲渡時の時価で評価する

- 純資産価額方式による場合には、評価差額に対する法人税額等相当額(いわゆる37%控除)は控除しない

【法人税法の非上場株式評価】

| 原則的な取扱い | 例示 | |

|---|---|---|

| 1 | 売買実例がある | 直前6ヶ月以内の売買実例のうち適正と認められる価額 |

| 2 | 公開途上の株式で、上場に際して株式公募等が行われる場合 | 公募等の価格等を参酌し通常取引されると認められる価額 |

| 3 | 売買実例がないが、事業・規模等が類似する他の法人の株式の価額がある場合 | その類似する他の法人の価額に比準して推定した価額 |

| 4 | 上記1〜3に該当しない場合 | 1株当たりの純資産額等を参酌し通常取引されると認められる価額 ①売主が中心的な同族株主に該当する場合、その発行会社は常に「小会社」とする ②土地及び上場株式等は、譲渡時の時価で評価する ③純資産価額方式の場合、評価差額に対する法人税額等相当額(いわゆる37%控除)は控除しない |

純資産価額方式を適用する場合の留意点

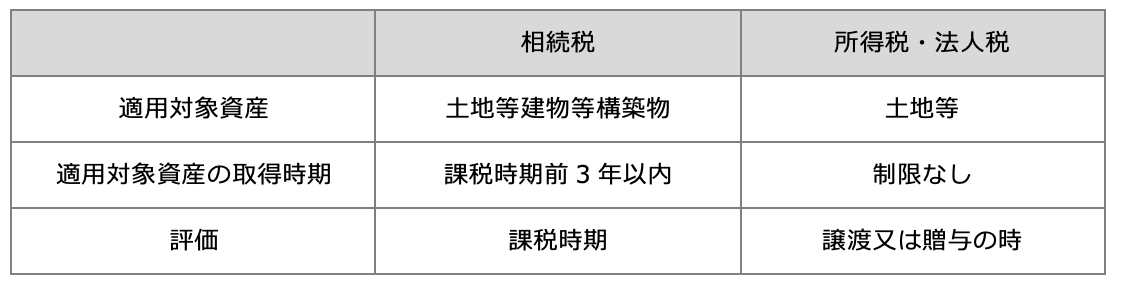

相続税と所得税/法人税では、非上場株式を純資産価額方式で評価する場合の時価の対象となる資産の種類と取得時期が異なっています。

財産評価基本通達は、課税時期前3年以内に取得等をした土地等及び建物等の価額は、課税時期における通常の取引価額で評価すると規定しています。一方、法人税法基本通達9−1−14及び所得税法基本通達59−6では、「土地等については当該事業年度終了時の時における価額による」となっています。法人税では、対象資産が土地等に限定しており、さらに、取得時期について3年という縛りを設けていないところに相続税法との違いがあります。