暦年贈与

目次

暦年贈与の税額計算

贈与税は、贈与財産の課税価格の合計額から基礎控除(110万円)と配偶者控除を控除した額に税率を乗じて算出します。

- 課税価格はその年の1月1日から12月31日までの間に贈与によって取得した財産の合計額です。

- 贈与によって取得した財産には、みなし贈与を含みます。

- 課税価格が110万円を超えない場合には贈与税の申告は不要です。

- 贈与税の配偶者控除を受ける場合には金額にかかわらず贈与税の申告が必要です。

【計算式】

課税価格=課税価格合計額−配偶者控除額−基礎控除額

贈与税額=課税価格×税率−速算表控除額

課税価格は、その年の1月1日から12月31日までに贈与を受けた財産の課税価格合計額

基礎控除額は110万円

例えば、20歳以上の子が父から1,000万円の暦年贈与を受けた場合

(1,000万円−110万円)×30%−90万円=177万円

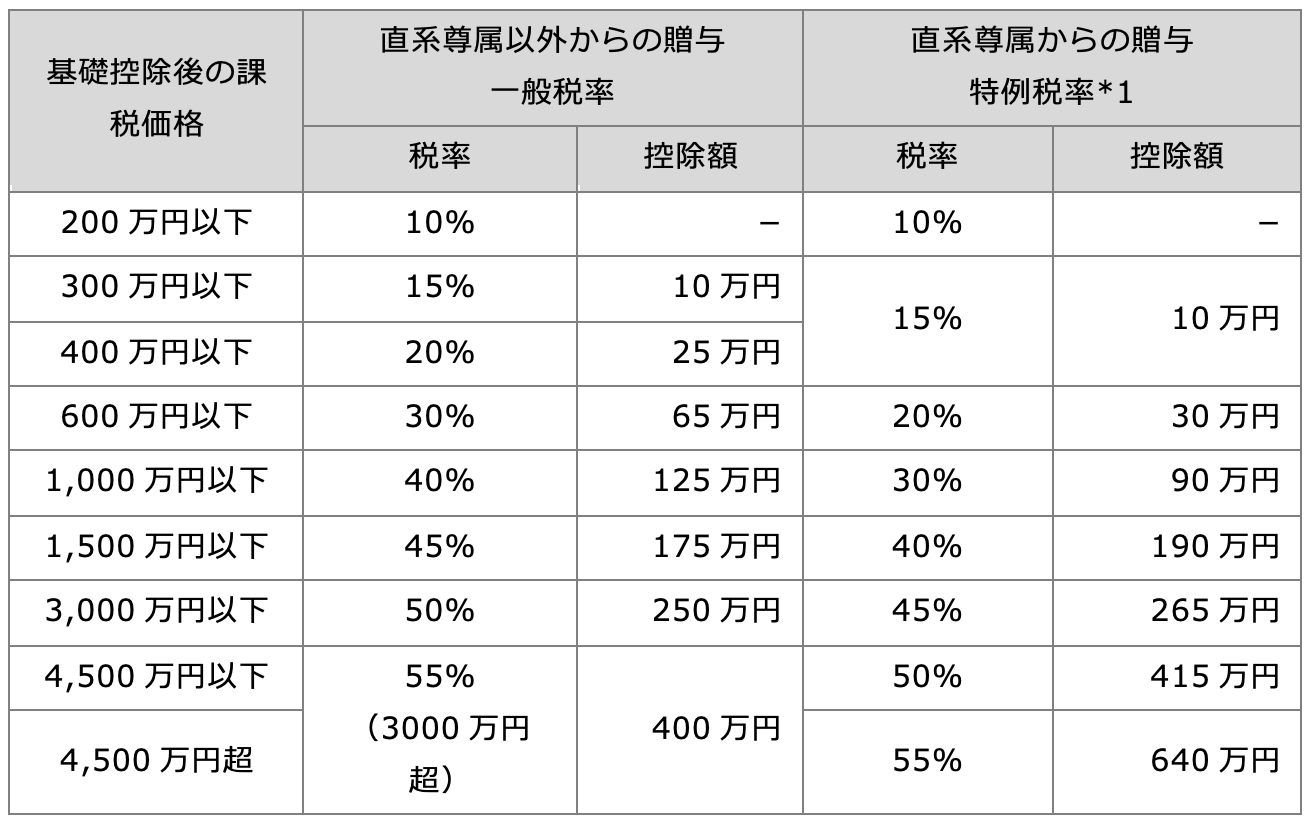

税率には、一般税率と特例税率がある

特例税率とは、その年の1月1日時点で20歳以上の者がその直系尊属から受ける贈与に適用します。一般税率よりも低い税率での贈与が可能になっています。この場合の直系尊属には年齢制限がありません。

複数人から暦年贈与を受けた場合

暦年課税の贈与は、その1年間に受け取った贈与財産の合計額から110万円の基礎基礎控除額を控除した残額に対して課税されます(相法21の2、措法70の2の4)。

したがって、1年間に複数の人から贈与を受けた場合、その受け取った贈与財産の合計額から控除できる基礎控除額は贈与者の人数にかかわらず110万円が限度です。例えば、父から100万円、母から50万円の合計150万円の贈与を受けた場合には、(100万円+50万円)−110万円=40万円が贈与の課税対象となります。

特例贈与と一般贈与の両方があった場合

次の計算式で贈与税額を計算します。

合計贈与価額=特例贈与財産の価額+一般贈与財産の価額

控除後の課税価格=合計贈与価額−配偶者控除−基礎控除

特定贈与税額=(控除後の課税価格×特例贈与財産に係る税率−控除額)×特例贈与財産価額/合計贈与財産価額

一般贈与税額=(控除後の課税価格×一般贈与財産に係る税率−控除額)×一般贈与財産価額/合計贈与財産価額

合計贈与税額=特定贈与税額+一般贈与税額

<例示>

20歳以上のAが、同一年度中に以下の贈与を受けた

父から300万円・・特例贈与

叔父から300万円・・一般贈与

合計贈与額=300万円+300万円=600万円

控除後贈与税額=600万円−110万円=490万円

特定贈与税額=(490万円×20%−30万円)×300万円/600万円=34万円

一般贈与税額=(490万円×30%−65万円)×300万円/600万円=41万円

合計贈与税額=34万円+41万円=75万円

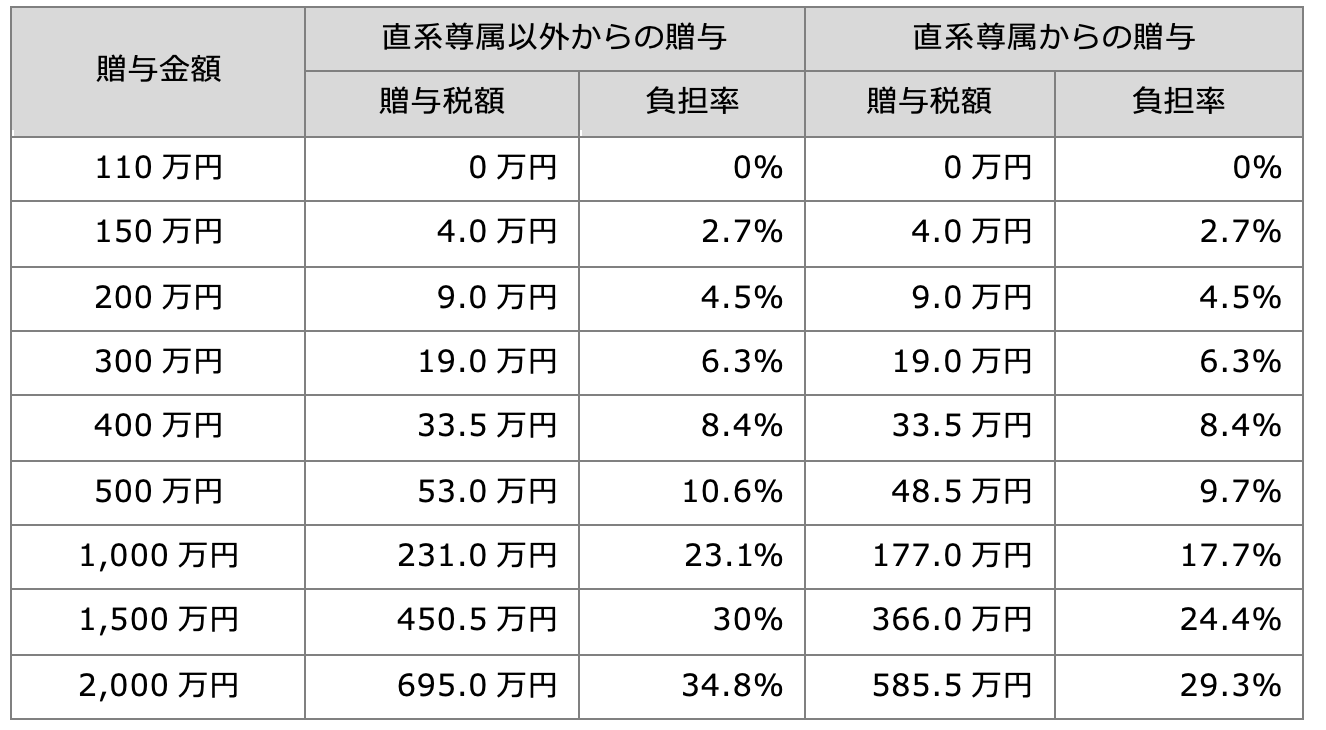

贈与税の負担率

贈与税額に応じた贈与税の負担率は、次表の通りです。相続税と贈与税をあわせたトータルでの税負担を軽減するためには、次のことがいえます。

- 贈与税の負担率<相続税の負担率となる贈与は、贈与税を支払ってでも贈与する方が有利である。

- 贈与を繰り返すことで、相続財産自体が減少するため相続税の負担率が下がる効果が得られる。

負担率=贈与税額÷贈与金額

贈与税の申告期限

原則

贈与税の申告書は、贈与を受けた年の翌年2月1日から3月15日の間に提出します。

贈与を受けた者が死亡した場合

次の場合には、贈与を受けた者(被相続人)の相続人及び包括受遺者が、被相続人の申告義務を引き継ぎます。この場合の申告書の提出期限は、相続開始があったことを知った日の翌日から10ヶ月以内となっています。

- 受贈者が贈与を受けた年の途中で死亡しその贈与について贈与税を納付する必要がある場合

- 受贈者が贈与を受けた年の翌年3月15日までに贈与税の申告書を提出しないで死亡した場合

納付期限

申告期限までに納付すべき税額の全額を一括現金納付する必要があります。一括納付が困難な場合には、一定の条件を満たす場合には延納が認められています。ただし、贈与税の場合には物納は認められていません。

延納は最長5年となっており、延納税額が100万円以下かつ延納期間が3年以内である場合には、延納の許可を得るために担保を提供する必要がありません。

更正の請求期限

贈与税申告書の提出後に、計算や評価の誤りにより課税価格や税額が過大となっていたことに気が付いた時に更正の請求をすることができます。贈与税の更正の請求期限は、原則として法定申告期限から6年以内となっています。