負担付贈与

贈与税と譲渡所得税が課せられる負担付贈与

負担付贈与とは、受贈者に対して一定の債務を負担させることを条件とした贈与のことです(民法553)。例えば、住宅を贈与するにあたって住宅ローンを引き継いでもらうような贈与です。贈与する財産と負担させる債務とが関連性がなくて構いません。

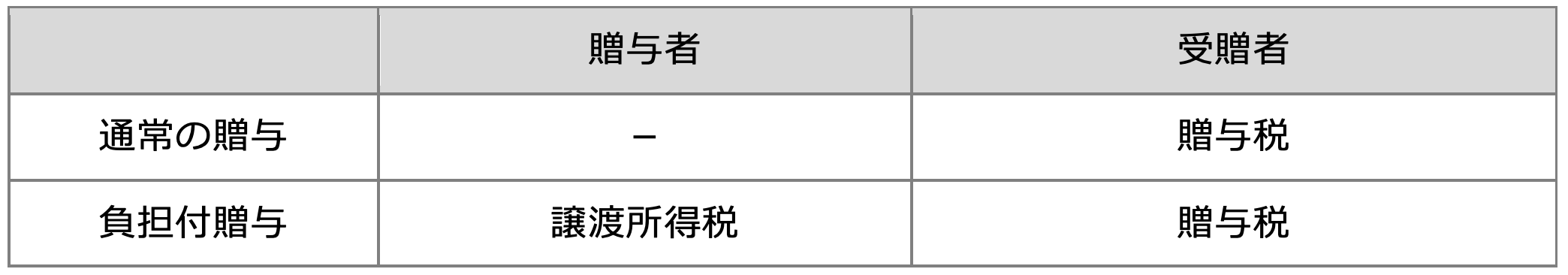

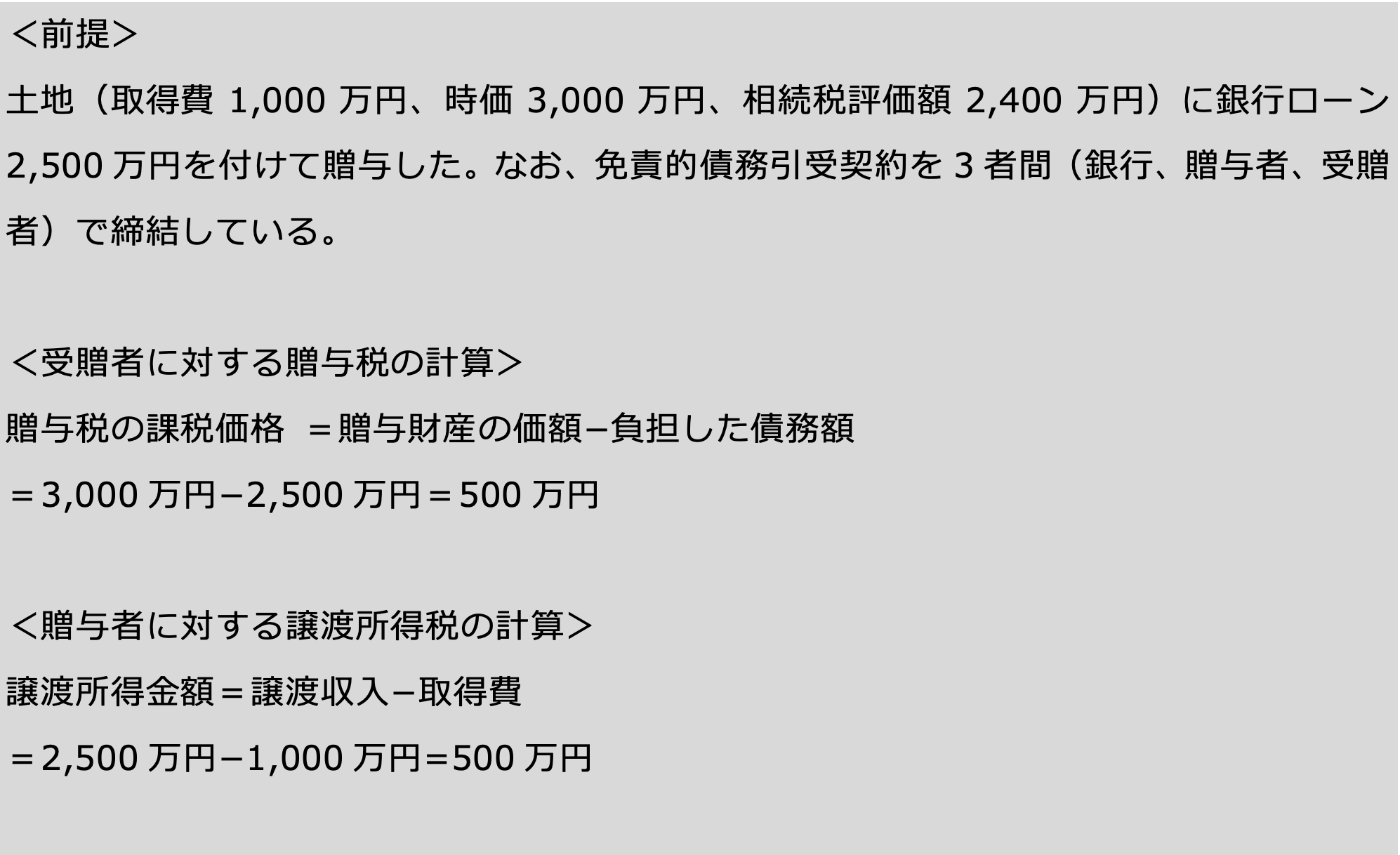

負担付贈与に該当する贈与は、受贈者に対する贈与税のみならず、贈与者に対して譲渡所得税が課せられます(所法59)。負担付贈与は、贈与者にとって財産を引き渡すと同時に債務の負担を免れることになります。この「債務の負担を免れる」ということは譲渡対価をもらうことと同じであるため、受贈者に引き渡す財産を負担させる債務の額で譲渡したとして譲渡所得税が課せられます。

なお、負担付贈与のその負担額が第三者の利益になる場合は、その第三者は負担額に相当する金額を贈与により取得したことになります(相法9、相基通9-11、21の2-4)。

贈与財産の課税価額は時価

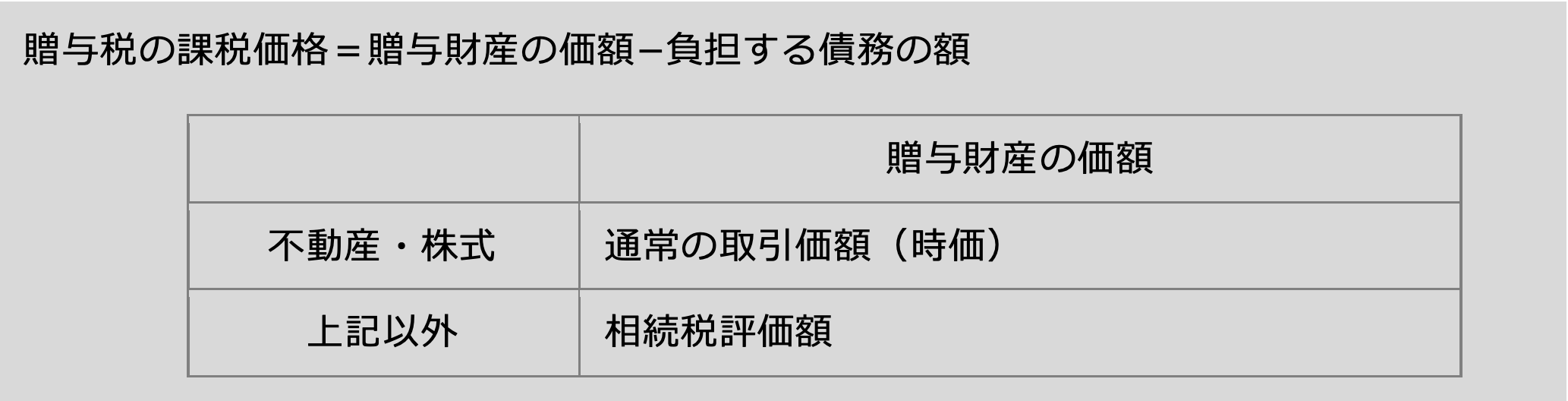

贈与財産の価額は、通常は相続税評価額ですが、贈与財産が不動産や上場株式の場合には、相続税評価額ではなくその取引時の通常の取引価額(時価)で評価します(相基通21の2-4)。

時価と相続税評価額の差を利用した贈与税を回避する手段として利用されることを防止するためです。

例えば、土地建物を、相続税評価額で評価することを認めると、相続税評価額と同額の銀行ローンの引き受けを付けて贈与することで、相続税評価額<銀行ローン残高となっている場合(購入直後の時点でこの大小関係が成立します)には、贈与税が課税されないことになるのです。

建物等については定率法による減価償却後の帳簿価額を時価とすることが許容される場合があります(負担付贈与通達、評基通130)。

取得日や取得費を引き継がない

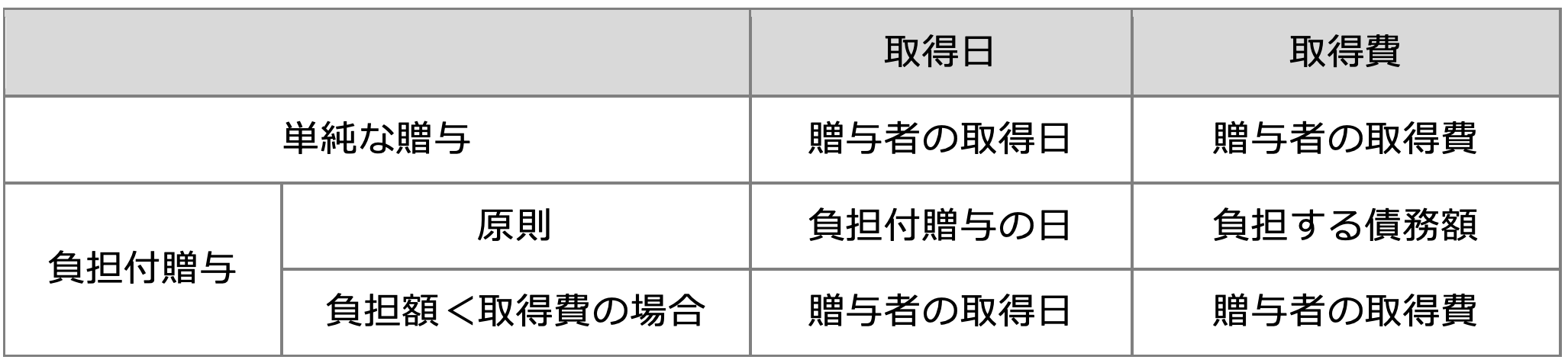

通常の贈与は贈与者の取得日や取得費を引き継ぎますが(所法60①)、負担付贈与はみなし譲渡として取り扱うため、贈与者の取得日や取得価額を引き継ぎません(昭和63年7月19日最高裁判決)。ただし、負担する債務の額が贈与者の取得費より低額である場合(譲渡損が計上される場合)には、贈与者の取得日と取得費を引き継ぎます(所法60①二)。

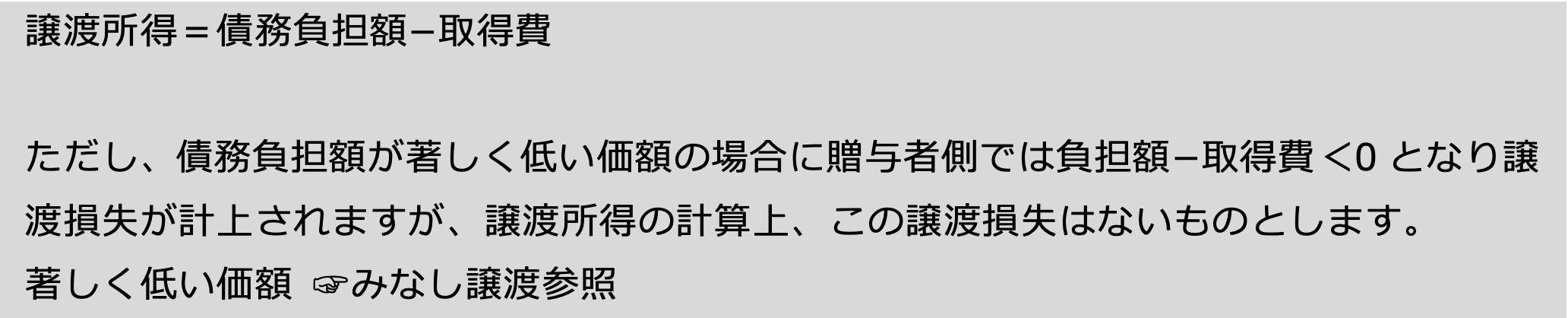

なお、譲渡損失の場合には譲渡所得税はかかりません。ただし、負担させた額が時価の2分の1未満で譲渡損失が生じる時は、その譲渡損失はなかったものとみなします(所法59②)。例えば、上記前提で銀行ローンを500万円とした場合、譲渡所得金額=500万円−1000万円=▲500万円となりますが、所得税の計算上この譲損失の金額はなかったことにします。

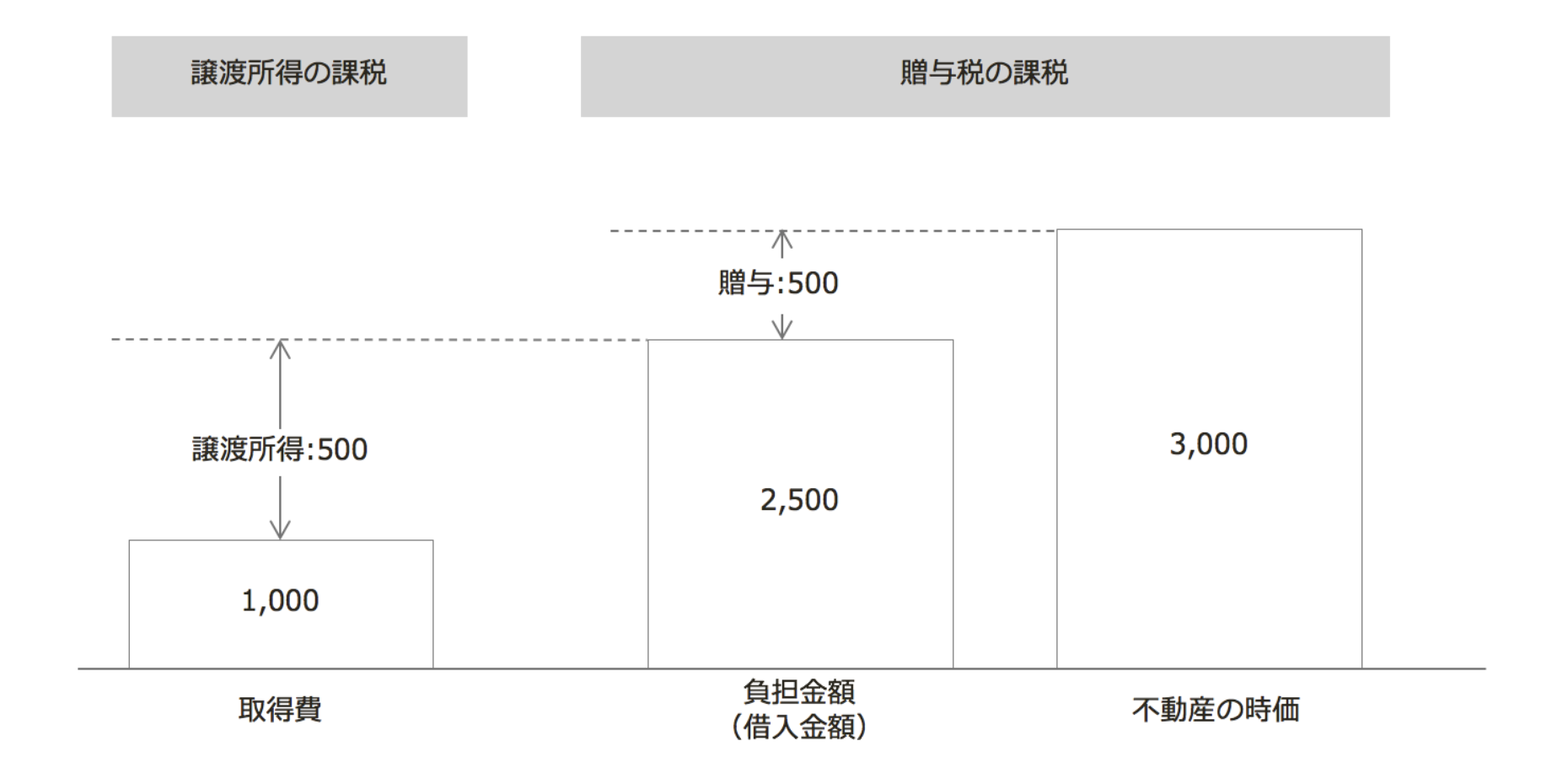

負担額>贈与財産の場合

負担させる債務の額が、取得費よりも大きい場合には、負担付贈与ではなく、債務の引受として取り扱います。

負担付贈与の回避策

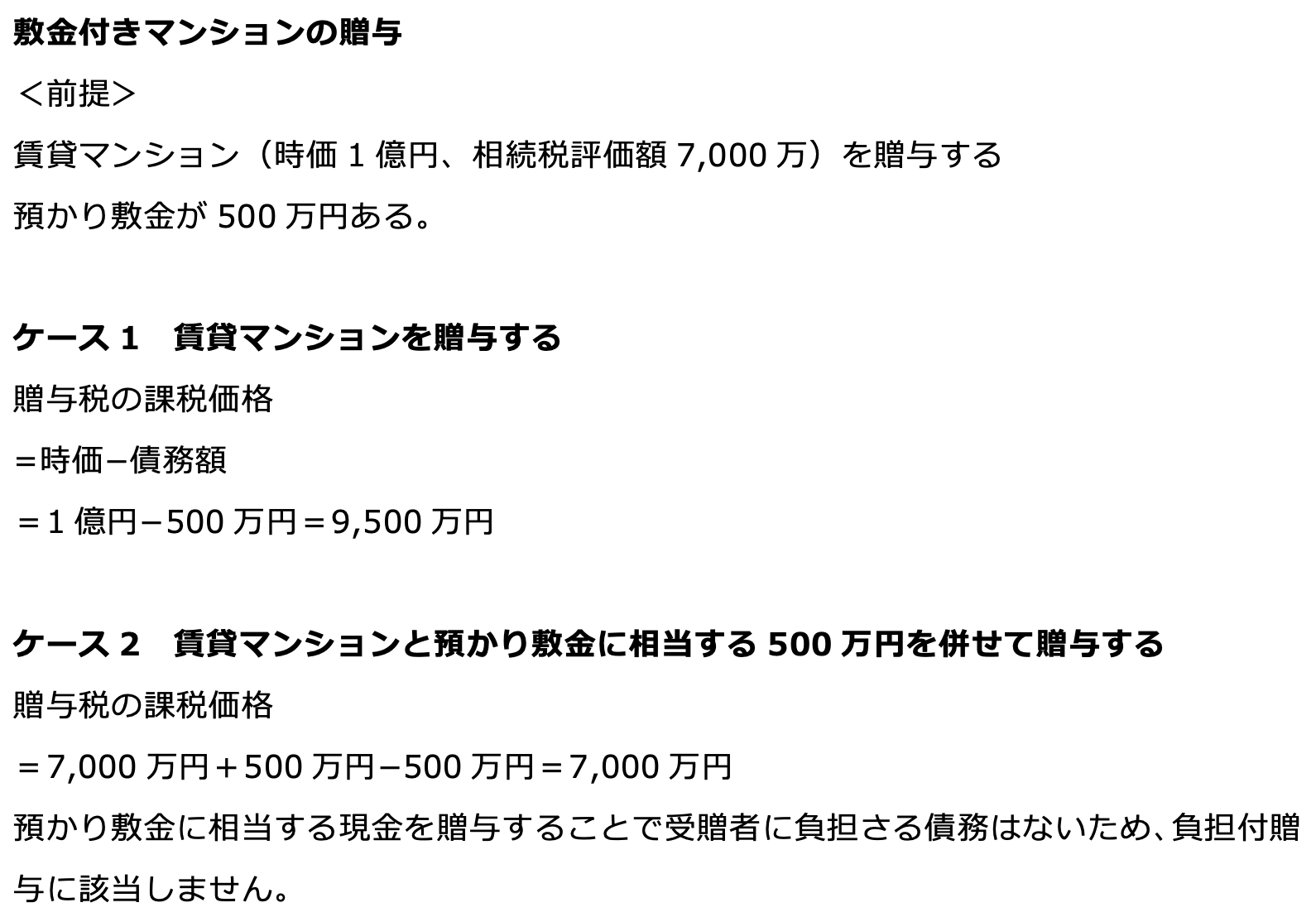

賃貸マンションの入居者から預かっている敷金は、入居者に返済する必要がある債務となっている場合があります。このような敷金付きの賃貸マンションの贈与は、敷金という債務を受贈者に負担させることになるため負担付贈与として贈与税のみならず譲渡所得税が課税されます。

この取り扱いを回避するためには、マンションと同時に敷金に相当する金銭を併せて贈与する必要があります。敷金に相当する現金を贈与することで敷金の債務を負担させないことになり、通常の贈与として

- 譲渡所得税が課せられない

- 贈与財産を時価ではなく相続税評価額で評価することができる

- 取得日と取得費を引き継ぐことができる

ことになります。