遺留分侵害額請求と相続税申告

侵害額が確定するまでは請求がなかったものとして申告

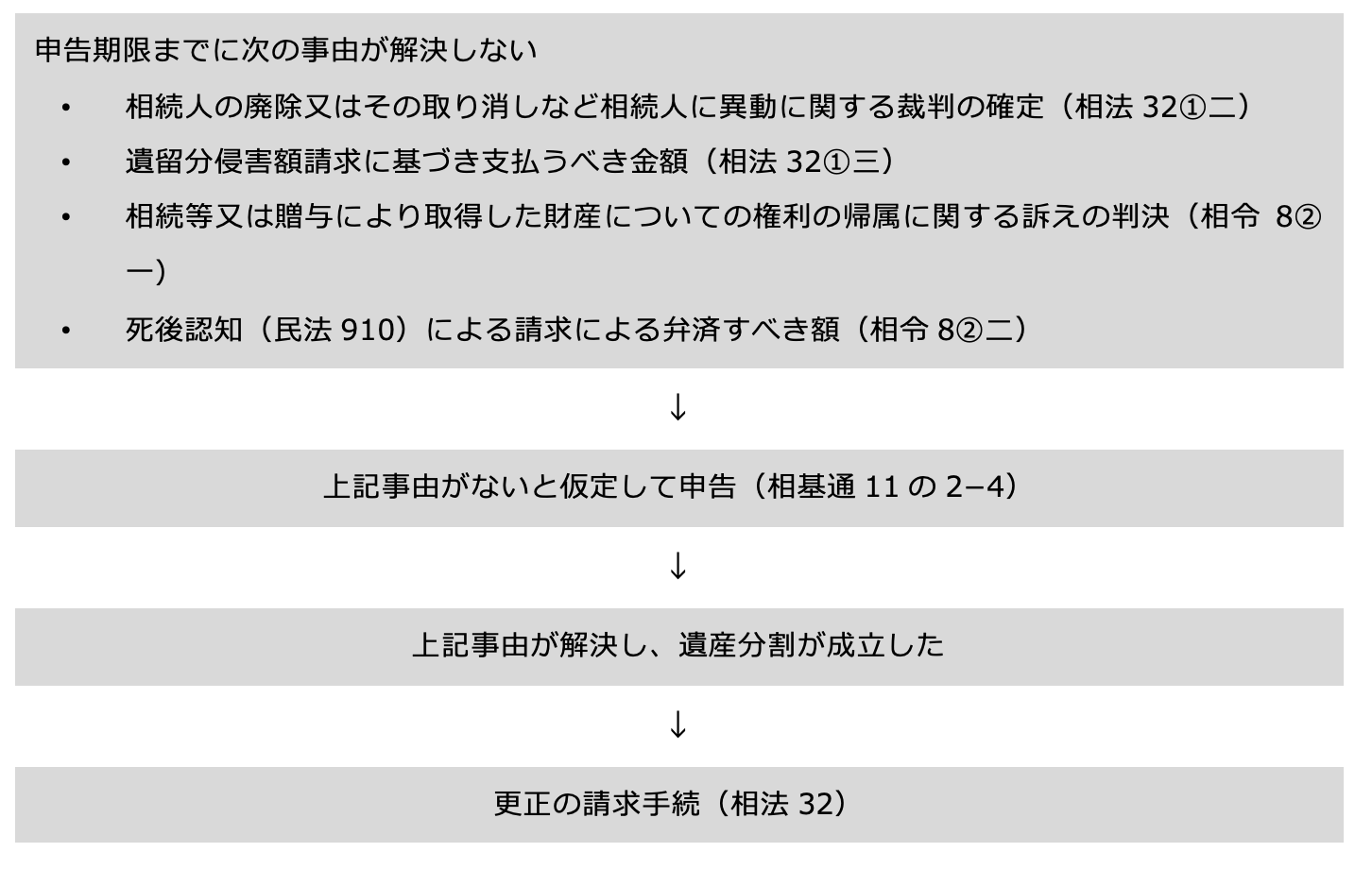

相続税の申告時に遺留分侵害額請求に基づく金銭の支払額が確定しない場合には、その侵害額請求がなかったものとして各相続人の相続税の課税価格を計算し相続税の申告をおこないます(相基通11の2−4)。その後、支払うべき侵害額が確定した場合に、更正の請求、期限後申告又は修正申告をおこないます。

相続税の計算の基礎となる権利関係が変動したための修正申告や期限後申告に該当するため、過少申告又は無申告であったことに正当な事由がある場合にとして取り扱います。したがって、加算税は課税されません。延滞税も期限後申告又は修正申告を行う日までに納付すれば課税されません。

遺留分侵害額請求権を行使した者は、金銭債権の額が確定するまで相続税の申告義務はなく、金銭債権額が確定した時から決定処分を受ける時までに期限後申告書を提出することができます。

侵害額請求を受けた者は、遺留分の侵害額請求により弁償すべき金額が確定したことを知った日の翌日から4ヶ月以内に限り更正の請求ができることになっています。

【裁判等により遺産分割が成立しない場合】

できる規定であり義務ではない

この更正の請求、期限後申告及び修正申告は、いずれも「提出できる」とされており、義務的な手続きとなっていません。

このため、遺留分に関する紛争等が解決されたのと同時に当事者間で更正の請求や修正申告等を行なわない旨の合意をすることで、各自の相続税額をそのままにしておくことができます。

更正の請求手続等について>>詳しくはコチラ