相続の開始(民法と相続税法)

目次

相続と相続税

相続とは、人が死亡した時に、その人が持っていたすべての財産(借入金のようなマイナスの財産を含みます)が、その人の配偶者や子など一定の親族関係にある人に受け継がれることをいいます。死亡した人を被相続人といい、財産を受け継ぐ人を相続人といいます。

相続は、次のような役割を果たすと考えられています。

- 遺族の生活保障

被相続人の死亡後の生活保障のために財産を分け与えること - 遺産形成に貢献した者への潜在的持ち分の清算

相続財産は、被相続人とその家族の協働によって蓄積された相続財産に対する潜在的持分の払い戻しや清算をおこなうこと

日本では遺言による相続が必ずしも多くないことや、高齢化した社会を背景に、被相続人が生活を共にしてきた一定の範囲の遺族の生活保障をはかる役割が重要になっています。

相続税とは、亡くなった人(被相続人)の財産をただで取得した時に、その取得した財産の価額に応じて課せられる税金のことです。

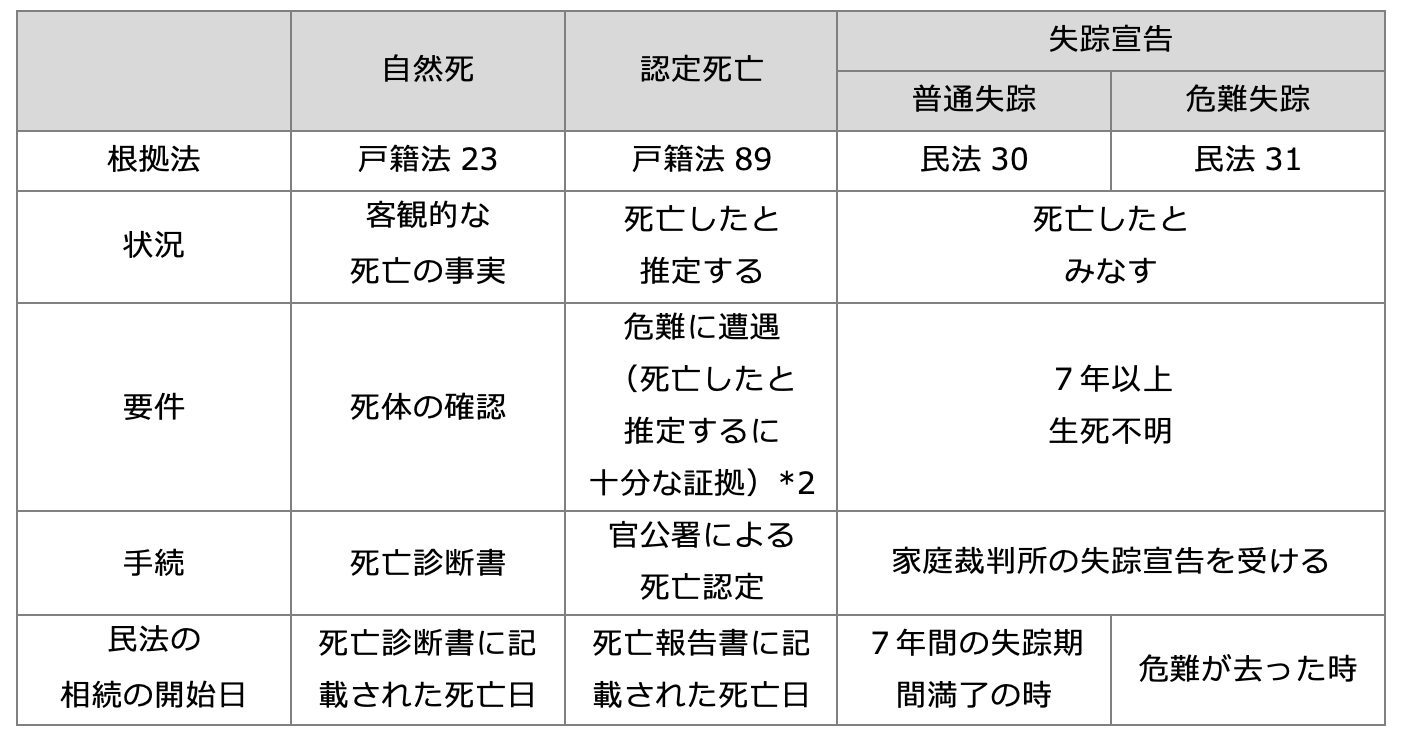

相続が開始する人の死亡

相続が開始する人の死亡には、客観的な死亡の事実に基づく自然死亡、災害等により死亡したことが確実にもかかわらず遺体が確認できないが死亡したと推定する認定死亡、及び生死不明な状態が長期間にわたり続いているため法律上、死亡したものとみなす失踪宣告(しっそうせんこく)があります。

*1 死亡の事実が確認できない場合には失踪宣告手続を利用することができます。失踪手続では7年間にわたって身分関係が不安定な状態になるため認定死亡の制度が設けられています。ただし、認定死亡は死亡の蓋然性が高い場合の制度であり、単に行方不明であることをもって認定死亡を受けることはできません。

*2 失踪宣告のように1年等の期間を必要とせず、即時にその効果が生じます。

失踪宣告による相続税申告時の間違いが生じやすい事項

失踪宣告による相続税申告の場合に間違いが生じやすい事項は、次のとおりです。

1.失踪期間満了時が死亡したとみなす日

相続が開始する日である死亡したとみなされる時点は、失踪期間満了時です。普通失踪の場合は、行方不明になってから7年経過した時、危難失踪の場合には危難が去ったあと1年経過した時に死亡したとみなされます。

行方不明者の死亡の確定が、被相続人の死亡の前が後かで、代襲相続人が異なるので注意しましょう。

2.相続開始日と財産評価の基準日は失踪期間満了時

相続開始日は、失踪宣告があった日ではありません。7年間の失綜期間満了の時や危難が去った時です。ただし、7年間の失踪期間満了によって自動的に死亡したとみなされるではなく失踪宣告があることが前提です。

3.相続税は失踪期間満了時に施行されていた税法に従う

相続財産の評価や相続税の申告は、この失踪期間満了の時に施行されていた相続税法に準拠する必要があります。

4.相続税の申告期限は失踪宣告に係る審判が確定した日が起算日

相続開始を知った日は、「失踪宣告に係る審判が確定した日」です。審判が確定したことを知った日の翌日から10ヶ月以内が法定申告期限となります(相基通27-4)。

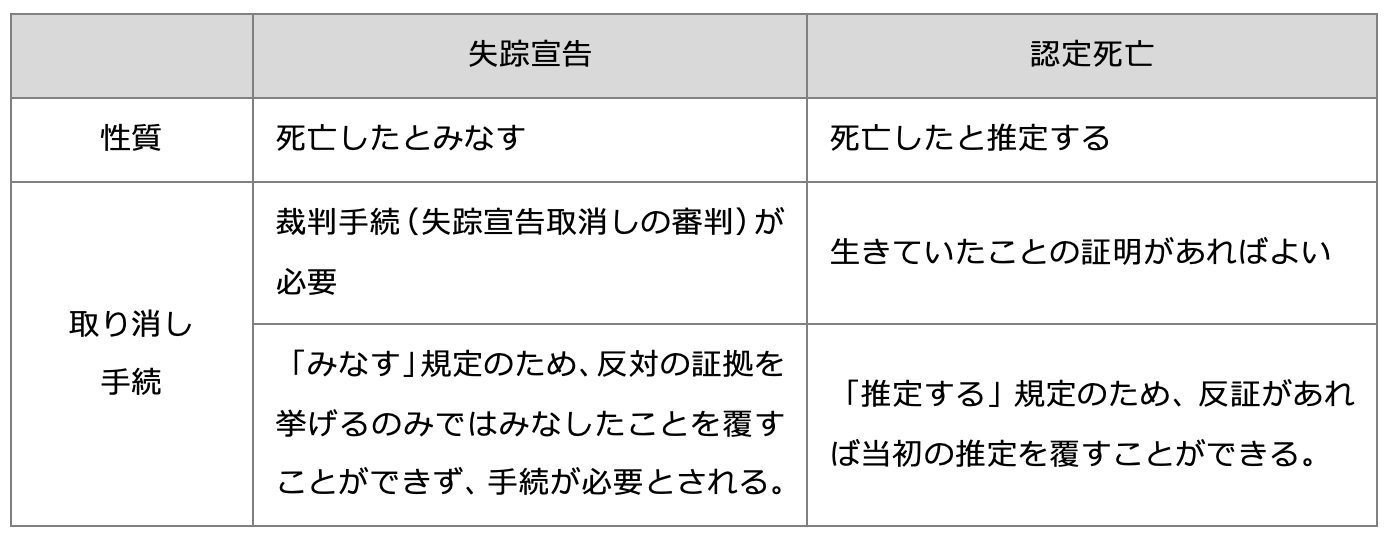

死亡の取り消し

みなすと推定するの違い

実は生きていたという場合の、死亡の取り消し手続が認定死亡と失踪宣告で異なります。

認定死亡や失踪宣告により死亡したとされた人が実は生きていた場合、認定死亡ではその人が生きていたことを証明することで認定死亡は取り消されますが、失踪宣告の場合は、家庭裁判所で失踪宣告取り消しの審判が必要です。

遺産分割への影響

失踪宣告が取り消されると失踪宣告は初めからなかったことになり、相続人が取得した相続財産を失踪者に返還する必要があります(民法32①)。ただし、次の制限が設けられています(民法32②)。

- 失踪宣告後、その取り消しまでの間に両当事者の善意でおこなわれた行為は、その効力に影響を与えない

- 失踪宣告を直接の原因として財産を取得した者は、その返還義務を負うことになるが、無制限ではなく、その財産が原形のまま、又は形を変えて残存する限度で返還すれば足りる

例えば、失踪者の善意の相続人が相続により取得した財産は、残っている範囲で返還すれば良いことになります。

なお、失踪宣告が取り消された場合には、更正の請求をすることができます。更正の請求の期限は、失踪宣告の取り消しを知った日の翌日から4ヶ月以内です。

民法の相続の開始日

死亡と同時に相続が開始

相続の開始について、民法では「相続は死亡した時に開始する」と定めています(民法882)。

- 相続の開始原因が人の死亡に限定されており、戦前の民法のように隠居による相続、つまり、生前相続を認めていません。

被相続人が死亡した瞬間に相続が開始し、その人が所有していた一切の財産が自動的に相続人に引き継がれます(民法896)。

- その相続人がその死亡の事実を知っていたかどうかを問いません。

- 「瞬間に相続が開始する」となっているのは、被相続人の財産や債務に関して一瞬でもそれらの帰属について空白の状態が発生すると、その財産や債務に関する法律関係に混乱が生じてしまうからです。

相続の開始を知った時に法的効力が生じる権利等

なお、次の規定は相続の開始ではなく相続の開始等を知った時から法的効力が発生することになっています。

- 相続回復請求権(民法884)

- 相続の承認又は放棄(民法915〜917)

- 遺留分侵害額請求権の行使期間制限(民法1048)

相続税法の相続の開始日

相続の開始があったことを知った日

相続税法が規定している「相続の開始があったことを知った日」とは、

- 相続が開始したこと、かつ、

- 自己が法律上の相続人になったことを知った日

のことです(相基通27-4)。

必ずしも被相続人の死亡日が相続の開始があったことを知った日となるわけではありませんが、実務では、原則、被相続人が亡くなった日を相続の開始があった日として取り扱います(相法35②)。納税者が恣意的に相続の開始を知った日を設定することで不当に申告期限を遅らせる等の租税回避行為を防ぐためです。

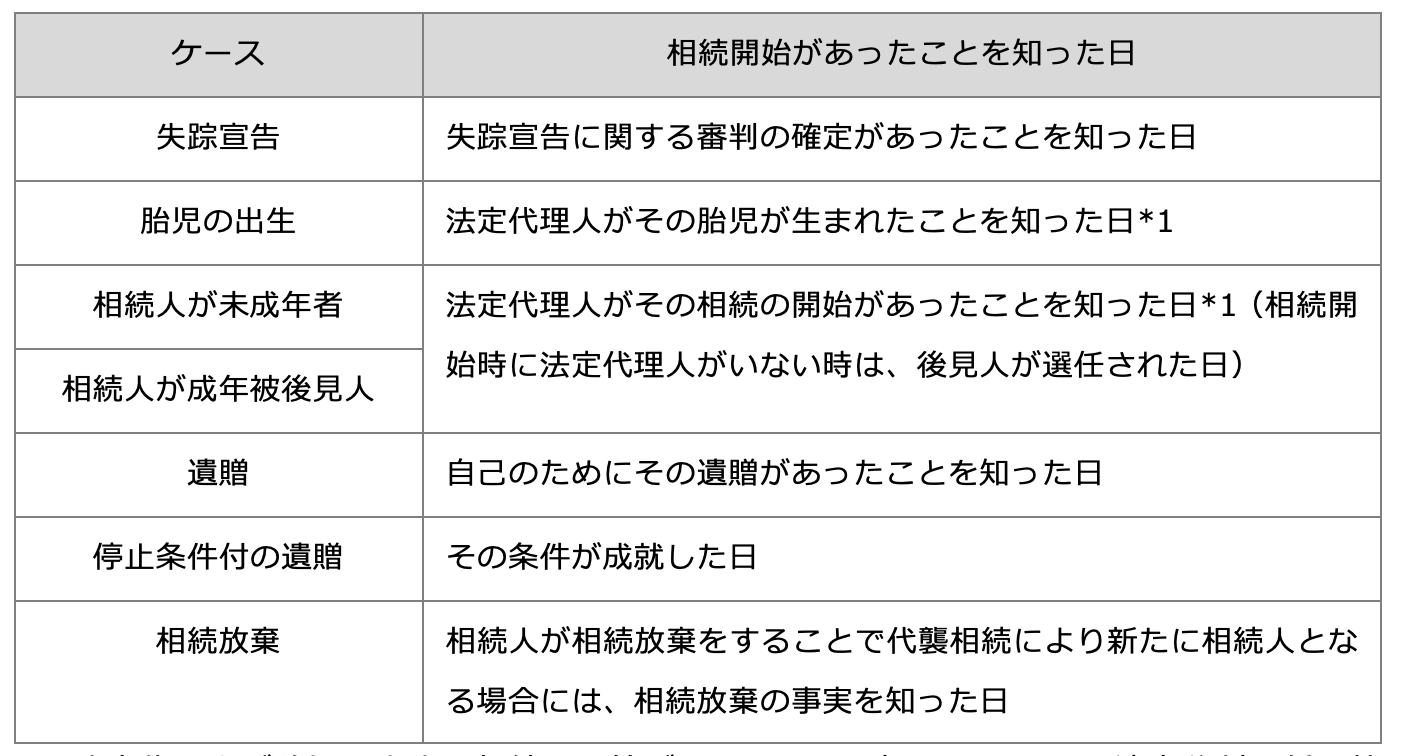

失踪宣告時など特殊な場合の相続の開始を知った日は、次表のようになっています(相基通27-4)。

相続人が胎児や未成年の場合には特別代理人を選任して遺産分割協議をおこなう必要があります。特別代理人を選任して分割協議をする場合であっても相続税の申告期限の起算日は法定代理人が胎児の出生や相続の開始があったことを知った日です。遺産分割に係る特別代理人が選任された日ではないので注意しましょう。

相続税申告における開始日の位置づけ

手続期限の起算日

相続の開始日は、次の相続に関する手続の期限を算定する起算日となります。

- 準確定申告の起算日(所法125①)

- 熟慮期間の起算日(民法915②)

- 相続税の申告期限の起算日(相法27①)

相続財産評価の基準日

なお、相続税の課税価格に算入する価額の評価基準日は、相続開始の時(=被相続人が亡くなった日)です(相基通27−4(注))。相続の開始があったことを知った日又は遺産分割が成立した日がいつであるかは関係ないので注意しましょう。