所得の帰属を判断する

目次

誰の所得となるかを判断する

所得税の申告をする際に、所得は誰のものであるか判断に迷う場合があります。たとえば、土地とその上にある建物の所有者が異なる場合、建物の賃貸収入は誰の所得として取り扱われるのでしょうか。

実質所有者課税の原則を適用し判断する

ある所得が誰のものか(帰属といいます)という判定は、所得税法第12条「実質所有者課税の原則」に従って行います。

- 資産又は事業から生ずる収益の法律上帰属するとみられる者が単なる名義人であって、その収益を享受せず、その者以外の者がその収益を享受する場合には、その収益は、これを享受する者に帰属する(所法12)。

- 資産から生ずる収益を享受する者がだれであるかは、その収益の基因となる資産の真実の権利者が明らかでない場合には、その資産の名義者が真実の権利者であるものと推定する(所基通12-1)

所得は資産から生じているか事業から生じているのか

実質所有者課税の原則のポイントは、その所得が資産から生じている所得と事業から生じている所得を区分しているところです。

この原則を適用する場合、

- まず、その所得が資産から生じているのかそれとも事業から生じていると考えられるのかを判断します。

- 次に、資産から生じる所得である場合には、その所得は「その資産の真実の権利者」に帰属し、事業から生じる所得に該当する場合には「その事業の真実の事業主」に帰属すると判断します。

誤って本来の所得の帰属者以外の所得とした場合には、本来の所得の帰属者から贈与があったことになります。

資産から生じる所得には、例えば、土地や建物の不動産収入、株式の配当、利息があります。

賃貸不動産収入と駐車場収入について適用してみる

夫が所有者である土地に妻が賃貸アパートまたは駐車場を営んでいる場合は、次に示すとおり、実質所有者課税の原則に従ってその所得が資産から生じる(不動産所得)のか事業から生じる(事業所得)のかに応じて所得の帰属者が決まります。

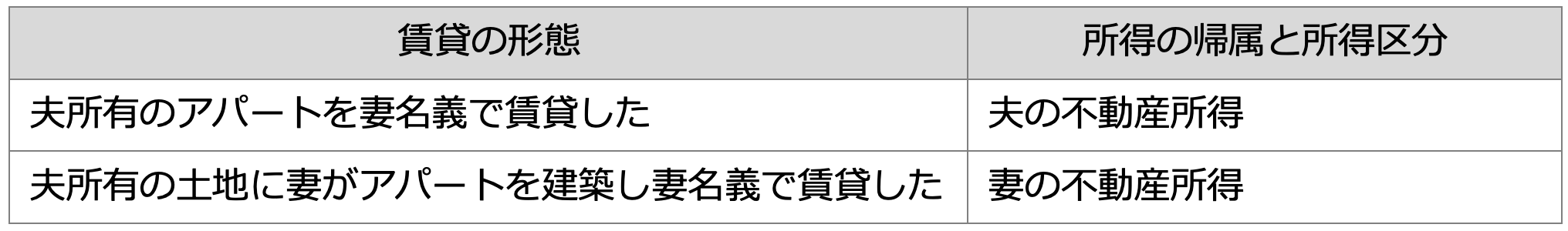

家屋を賃貸している場合

設例:夫が所有している土地の上で妻が不動産賃貸収入を得ている。

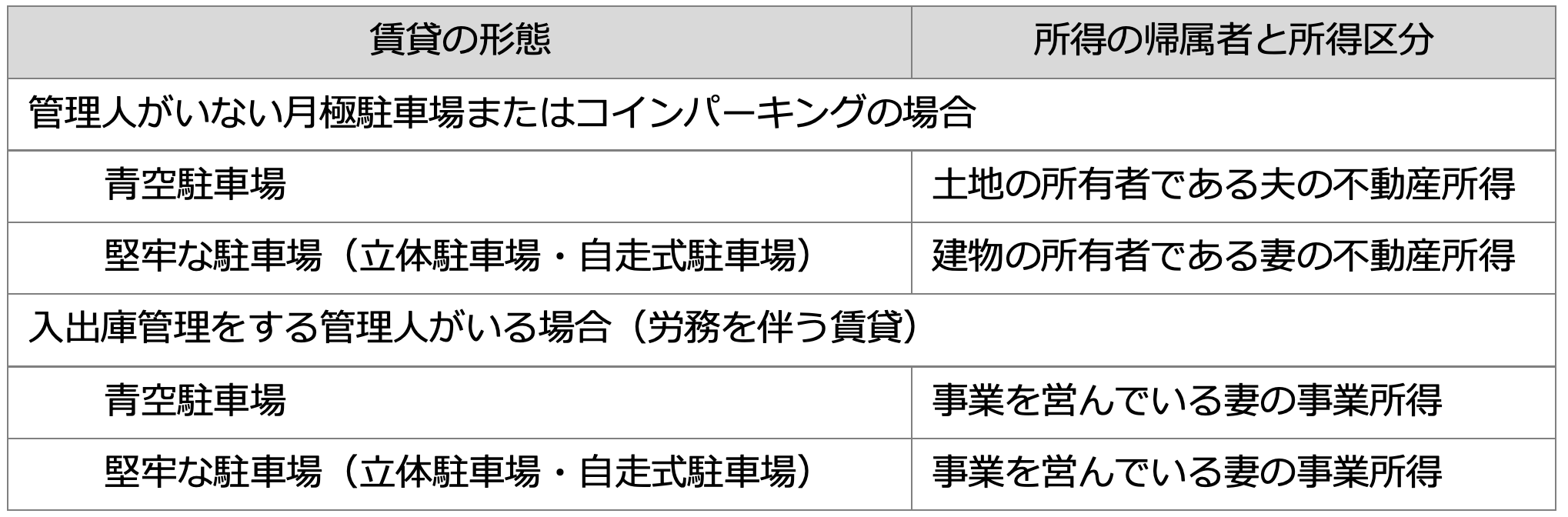

駐車場の場合

設例:夫が所有する土地の上で妻が駐車場賃貸を営んでいる。

* 青空駐車場:所得をもたらす資産はアスファルトではなく「土地」です。このため、アスファルトを妻が設置し賃貸業を営んでも、所得はそれをもたらす資産である土地の所有者である夫に帰属します。税務上は、土地の所有者である夫に所得が帰属し、妻にその処分をさせている(分配にあずかっている)とみなすのです。

* 立体駐車場:建物や堅固な構築物を設置した駐車場のこと。所得をもたらしているのは建物等といえるため、所得は建物等の所有者に帰属します。

不動産所得の帰属を変える(夫→子など)

不動産所得の帰属を、例えば、夫から妻、親から子に移すにはどうしたらよいのでしょうか。

不動産所得はその所得を生み出している資産の所有者に帰属します。したがって、不動産所得の帰属を変えるためには、その所得を生み出しているマンションやアパートの建物を売買や贈与によって所有者を移転すればよいのです。

土地の上にある建物のみを移転すると土地の所有者と建物の所有者が異なるため借地権をどうするか(権利金を支払うか否か)が問題となります。建物の所有者から土地の所有者への権利金の支払の支払がないと、借地権の贈与があったとみなされてしまい贈与税がかかってきます。このため、借地権の贈与があったとみなされないように、親子間など個人間であれば土地を使用貸借とするのが一般的です。

参考:駐車場収入は不動産収入と事業収入のどちらか

駐車場からの賃貸収入は、事業所得に該当する場合と不動産所得に該当する場合があります。

考え方

- 駐車スペースを賃貸している場合は、駐車場収入は不動産所得に区分されますが、入出庫管理等をする管理者が常駐するなど人的役務の提供を伴う駐車場の駐車場収入は不動産所得に区分されます。