グループ法人税制と低額譲渡

目次

グループ法人税制の概要

資産の譲渡取引に係る損益を繰り延べる

法人間で資産等の譲渡がおこなわれたときには、原則、時価と簿価との差額について譲渡損益として課税対象となります。

ただし、完全支配関係があるグループ法人に一定の資産(以下、譲渡損益調整資産)を譲渡した場合に、譲渡法人の課税所得を計算する上で譲渡損益調整資産に係る譲渡損益を繰り延べします(法法6の13①)。つまり、税務上は損益を認識しない制度です。

このグループ法人税制が設けられたことにより、完全支配法人グループ間で、資金や資産などの経営資源の再配置しやすくなりました。

連結納税制度と違い要件を満たすと強制適用

企業グループに関する税制としては連結納税制度がありますが、グループ法人税制はグループ内取引で発生した一定の損益を繰延べますが、グループ間の所得通算まではせずに、単体納税を維持するという点で、連結納税制度より一体化の度合いが緩やかな制度といえます。連結納税制度の適用は法人の任意の選択に委ねられていますが、このグループ法人税制は会社の規模や資本金の大小を問わず要件が満たされる法人全てに強制適用されます。

- 連結納税制度・・・・・任意適用

- グループ法人税制・・・ 強制適用

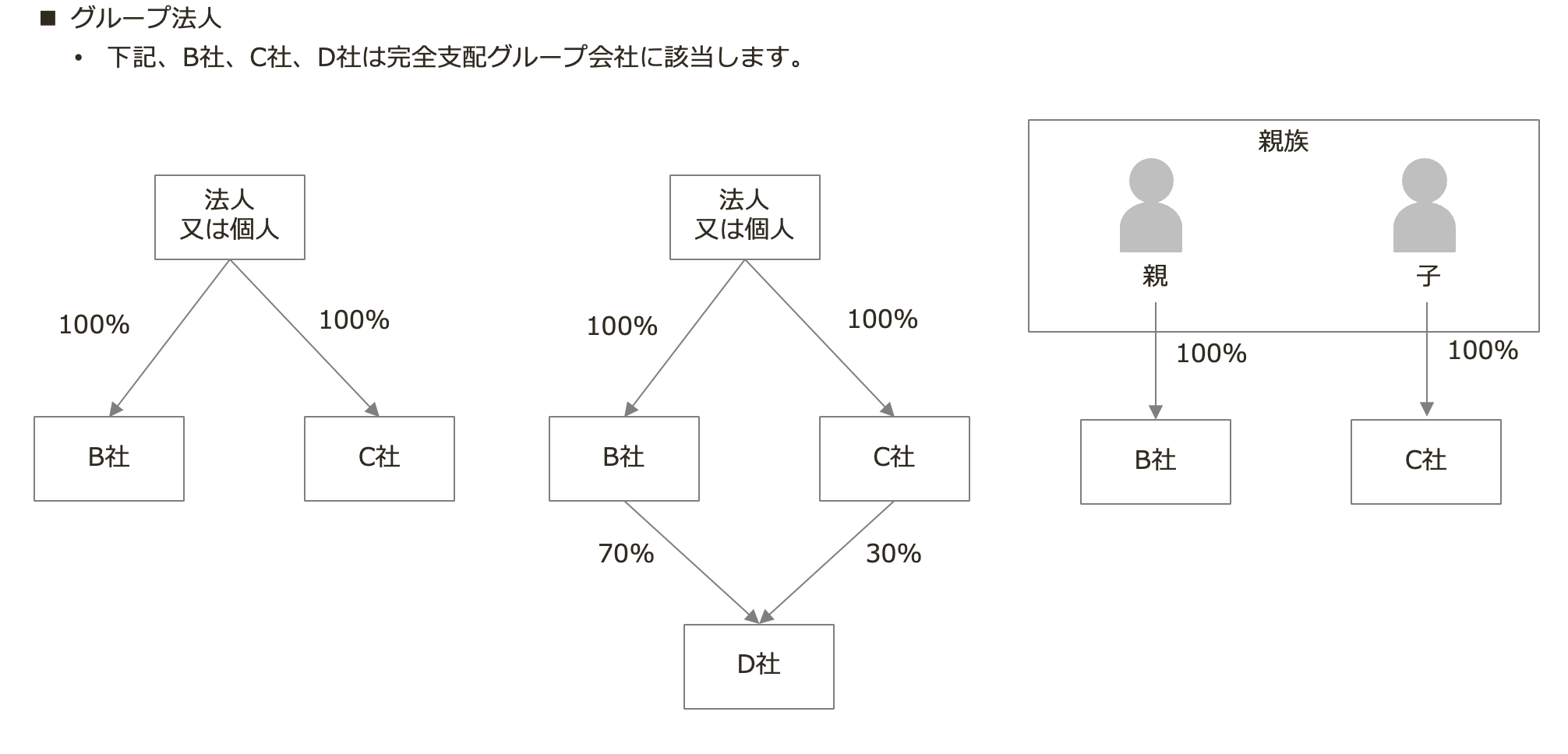

適用対象法人

下記のような支配関係にある内国法人間の取引について適用します(法令4の2)。

- 一の者が法人の発行済み株式の全部を直接又は間接に保有する関係

- 一の者との間に当事者間の完全支配関係がある法人相互の関係

「一の者」には法人と個人が含まれます。一の者が個人株主である場合には、その個人株主の親族(6親等以内の血族及び3親等以内の姻族)を特殊の関係のある個人としてまとめて「一の者」として発行済み株式数等の保有割合を計算します。なお、同族会社に該当するかどうかの判定と異なり、株主が50%超を保有する会社の持株を含めないので注意しましょう。

譲渡損益調整資産

譲渡損益調整資産とは、譲渡法人における帳簿価額が1,000万円以上の「固定資産」「土地等」「有価証券(売買目的所有を除く)「金銭債権」「棚卸資産」のことです。

帳簿価額が1,000万円未満の資産の譲渡は、このグループ税制の対象外となるため、通常どおり譲渡損益を認識します。

この帳簿価額が1千万円未満かどうかの判断は、次の単位毎におこないます(法令122の14)。

- 土地・・・一筆ごと、ただし、一体として利用されている一団の土地についてはその一団の土地ごと

- 建物・・・一棟ごと

譲渡損益の戻し入れ

繰り延べた損益について、次の事由が生じたときに、譲渡法人側で実現することになります(法法61の13②)。

- 譲受法人における譲渡損益調整資産の譲渡

- 譲受法人における譲渡損益調整資産の償却、評価替え、除却等

- 譲受法人と譲渡法人との関係が完全支配関係でなくなった場合

譲渡法人で繰り延べた譲渡損益は、譲受法人がその資産の譲渡や減価償却等をおこなった際に、対応する譲渡損益を戻し入れる処理が必要になります。このため譲渡損益調整資産の譲渡法人と譲受法人間の情報連携(通知義務)が課されています。

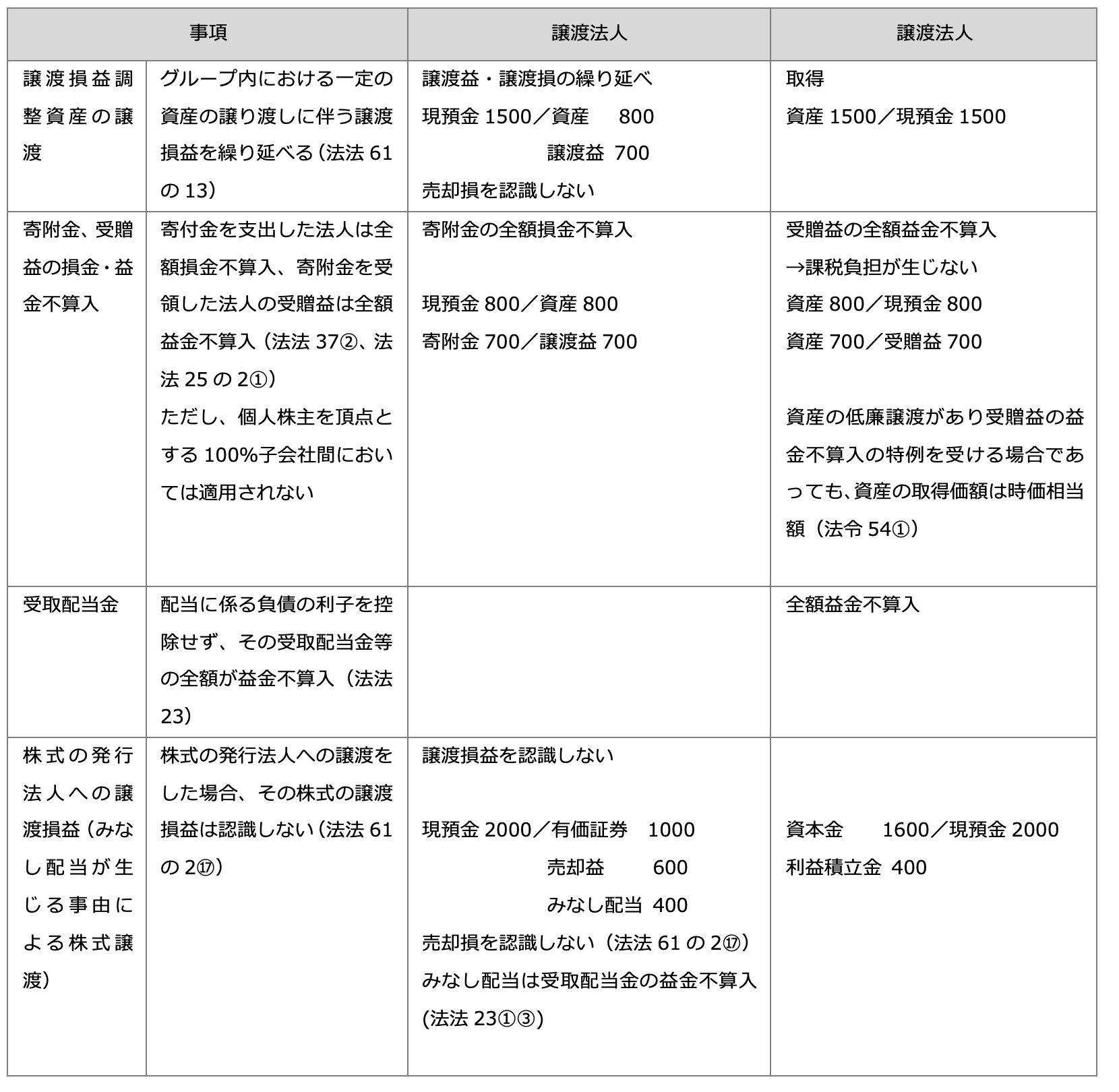

規定内容

100%支配関係となっているグループ間での取引において、含み損益に対する課税が繰り延べられます。

例えば、完全支配関係があるグループ会社間で低廉譲渡があった場合

法人間の取引は常に時価をベースに課税されます。まず、法人が譲渡損益調整資産を完全支配関係がある法人に譲渡した場合には、その譲渡損益は認識せず課税の繰り延べ処理をします(法法61の13①)。次に、低額譲渡の場合には、法人間の贈与又は寄附は資産の時価をもとに贈与を受けた側は受贈益の益金不算入、贈与をした側は寄附金の全額損金不算入の処理をおこないます(法法22②、22の2④)。

低額譲渡との関係

譲渡損益調整資産に該当する資産の譲渡であっても、資産の譲渡であることには変わりなし。このため、その譲渡に係る対価の額は、実際に受け取った額ではなく譲渡時のその資産の時価ということになります。

この100%グループ法人間の譲渡損益を調整する規定(法法61の13)は、時価で譲渡することを前提とした上で、その譲渡に係る譲渡損益を調整する仕組みです。譲渡損益を認識しないのであれば、譲渡価額は時価でなくとも良いという考えは誤りですので注意しましょう。

低廉譲渡(低額譲渡)について>>詳しくはコチラ