評価方式の決定及び評価手順

目次

評価方法の決定

原則的評価方法

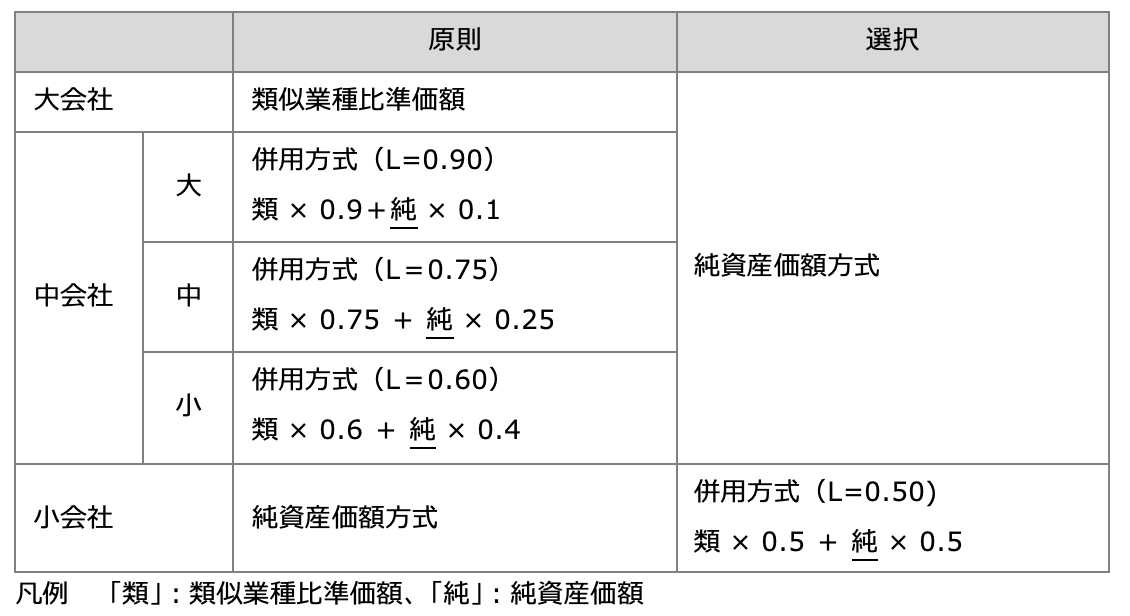

非上場会社といっても上場会社に見劣りしない規模の会社から個人事業とかわらないような小規模の会社があるため、原則的評価方式では評価会社の規模に応じて、

- 大会社は、上場企業とのバランスを考慮した類似業種比準方式

- 小会社は、個人企業とのバランスを考慮した純資産価額方式

- 大会社と小会社の中間である中会社は、類似業種比準方式と純資産価額方式の併用方式

により評価します。

なお、大会社および中会社も純資産価額方式のみで評価することが認められているため、純資産価額方式による評価額の方が類似業種比準方式による評価額より低い場合には、純資産価額方式により評価することができます。

アンダーライン付きの純資産価額:1株当たりの純資産価額に80%を乗じて評価減できる。

議決権割合が50%以下の同族株主グループに属する株主については、その80%で評価します。これは、株式取得者が、議決権割合50%以下のグループに属する場合には、単独の同族株主グループによって会社支配を行っている場合との較差を考慮して20%の評価減をおこなうものです。

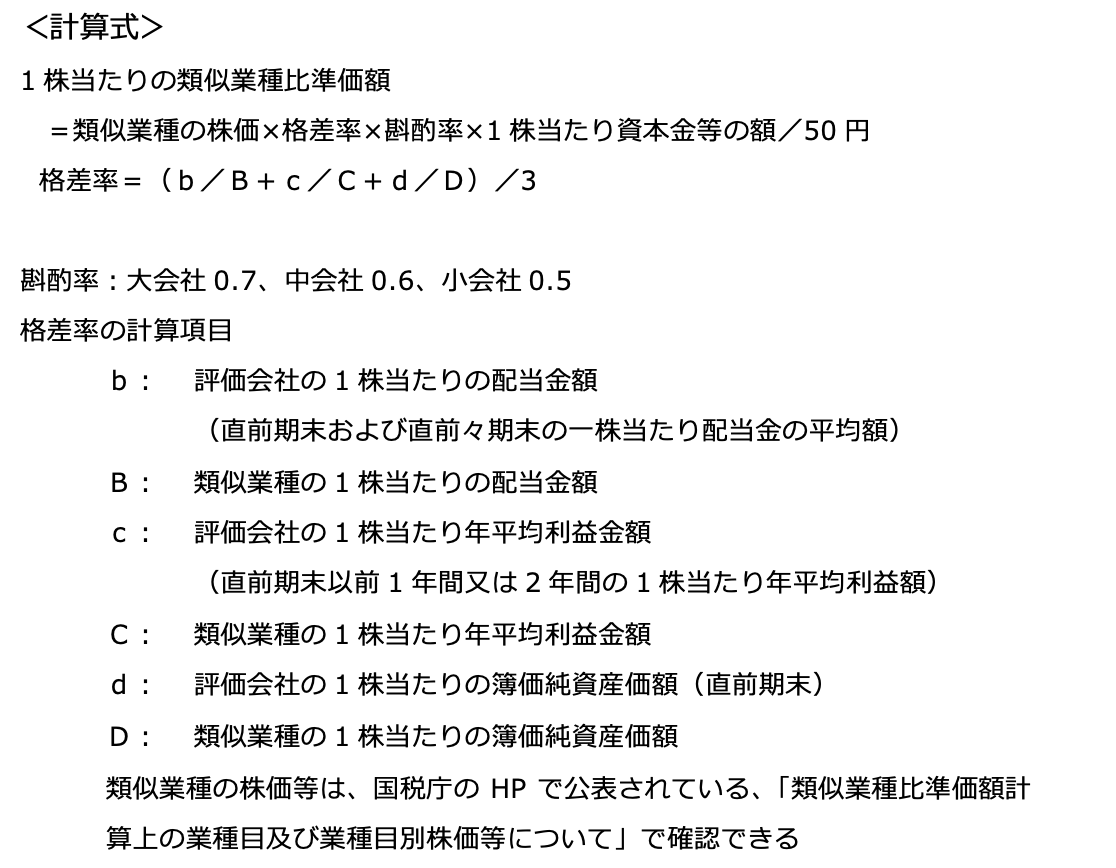

類似業種比準方式

類似業種比準価額方式とは、評価する会社と事業内容が類似する上場会社の株価を選び、その類似業種の上場会社と3つの株価形成要素(配当金額、利益額、純資産額)を比較し、株式の価額を算定する方法です(評基通180〜184)。

一般的に非上場株式の評価について、純資産価額方式により評価するよりも類似業種比準方式により評価した方が有利になることがあります。また、この類似業種比準方式で評価することができる場合には、配当を低く抑えるとか、利益を圧縮するといった対策を事前に打つことで株式の評価を引き下げることができます。

純資産価額方式

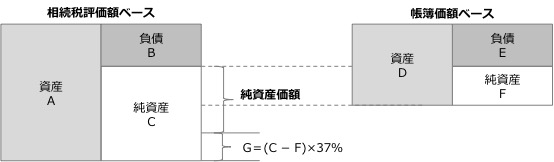

純資産価額方式とは、評価する会社を清算したものと仮定した場合の、株主が受け取る分配額を株式の評価額とする評価方式です(評基通180〜184)。

評価時点で、評価会社の資産及び負債のすべてを相続税の財産評価方式に従って評価し直して純資産価額を算定し、これを発行済株式総数で除して1株当たりの株価(純資産価額)を算定します。ただし、評価時点3年以内に取得した土地、借地権、建物等の不動産については、通常の相続税評価額ではなく、通常取引される価格(=時価)で評価します。

この評価替えによって簿価を超えた部分(含み益)については、その37%を法人税相当額として控除します。

算出ステップ

- 相続税評価額ベースでA(総資産価額)及びBを算出し、(A−B)によりCを算出する。

- 帳簿価額ベースでD及びEを算出し、(D−E)によりFを算定する。

- (C−F)により「評価差額」(含み益)を算出し、それに37%を乗じて「法人税額等に相当する金額」Gを算出する。

- (C−G)が求める「純資産価額」です。これを発行済株式数(自己株式数を除く)で割って「1株当たり純資産価額」を算出する。

- Fがマイナスのとき(すなわちD<Eのとき)は、ゼロとする。

注意事項

相続税評価額ベースでA(総資産価額)及びB(負債)を算出するので、帳簿上の金額をそのまま使うのではなく、次の事項の調整が必要となります。

- 資産範囲の相違点の調整

帳簿に計上されていないが、相続税法上の課税財産に該当するもの(無償取得の借地権、営業権、生命保険契約に関する権利、生命保険請求権等)や、帳簿に計上されていても、評価対象とならないもの(前払費用、繰延税金資産、繰延資産等)の調整が必要です。 - 課税期間前3年以内において、取得又は新築した土地及び土地の上に存する権利並びに家屋及びその付属設備又は構築物は、これらの価額は通常の取引価額により評価します。これは、課税時期直前に取得して時価がわかるものは、路線価や固定資産税評価に基づく相続税評価額によることで不当に資産額が圧縮されることを防ぐなどの理由により設けられた要件です。したがって、路線価や倍率法を適用し評価しません。

- 負債の範囲の相違点の調整

相続税法上の負債は、確実なものに限り負債計上が認められているため、帳簿に計上されていても評価上負債としないもの(引当金等)や、帳簿に負債として計上されていないもので、評価上負債として計上できるもの(未納付租税公課、未払利息等)の調整が必要です。

20%評価減の特例

議決権割合が50%以下である場合の同族株主グループに属する株主(同族株主がいない会社の株主のうち、15%以上の議決権割合を有する同族関係者に属する株主を含む)の取得した株式を純資産価額方式で計算する場合には、算定された純資産価額から20%の評価減をすることができます。

ただし、この評価減の特例が適用できるのは、

- 中会社の併用方式の算式中の純資産価額

- 小会社の純資産価額

によって評価する場合のみです。

したがって、大会社と中会社に純資産価額方式により評価する際にはこの特例は適用できません。

決算日以外の評価

相続時の評価の純資産価額は、相続開始日(=亡くなった日)に仮決算を行って算定するのが原則です。

ただし、前期末から課税時期の間に資産及び負債について著しい増減が生じておらず評価額の計算に影響が少ない場合には、直前期末を用いて算定することが認められています。ただし、この場合でも、路線価などの評価基準は課税時期のものを使用する必要があります。

これとは反対に、相続開始日が直前期末より直後期末の方が非常に近く、より正確に会社の財務状態を反映する場合には、直後期末によることも認められています。なお、類似業種比準価額を算定する場合、直後期末によることは認められていません。

評価時点3年以内に取得した土地及び建物

評価時点3年以内に取得した土地建物がある時は、通常の取引価額により評価します。通常の取引価額とはいわゆる時価のことで相続税評価ではありません。帳簿価額が課税時期において通常の取引価額と認められる場合には、その帳簿価額を評価額とすることが認められています(評基通185)。実務上、原則として、3年以内に取得した建物は減価償却累計額控除後により評価します。

この3年以内の判定は、決算日ではなく課税時期(相続開始日)からさかのぼって3年以内かを判断します。課税時期で決算をおこなわなかった場合でも同様です。

なお、個人の場合には3年以内かどうかを問わず相続税評価額で評価することになっています。(旧措置法第69条の4では、個人でも3年以内の取得は取得価額課税でしたが、この定めが平成8年に廃止されました)ただし、租税回避等などとして判断されると取得価額課税となります(評基通6)。

取得時と課税時期の利用区分が異なる場合

更地を取得し賃貸した場合

相続開始前3年以内に土地建物を取得しそれらを賃貸の用に供している場合はどうするのか

この場合には、その土地建物を課税時期における通常の取引価額を基礎として貸家建付地(評価通達26)及び貸家の評価(評価通達93 )に定める評価方法を適用して評価します。通常の取引価額とは相続税評価額ではないので注意しましょう。

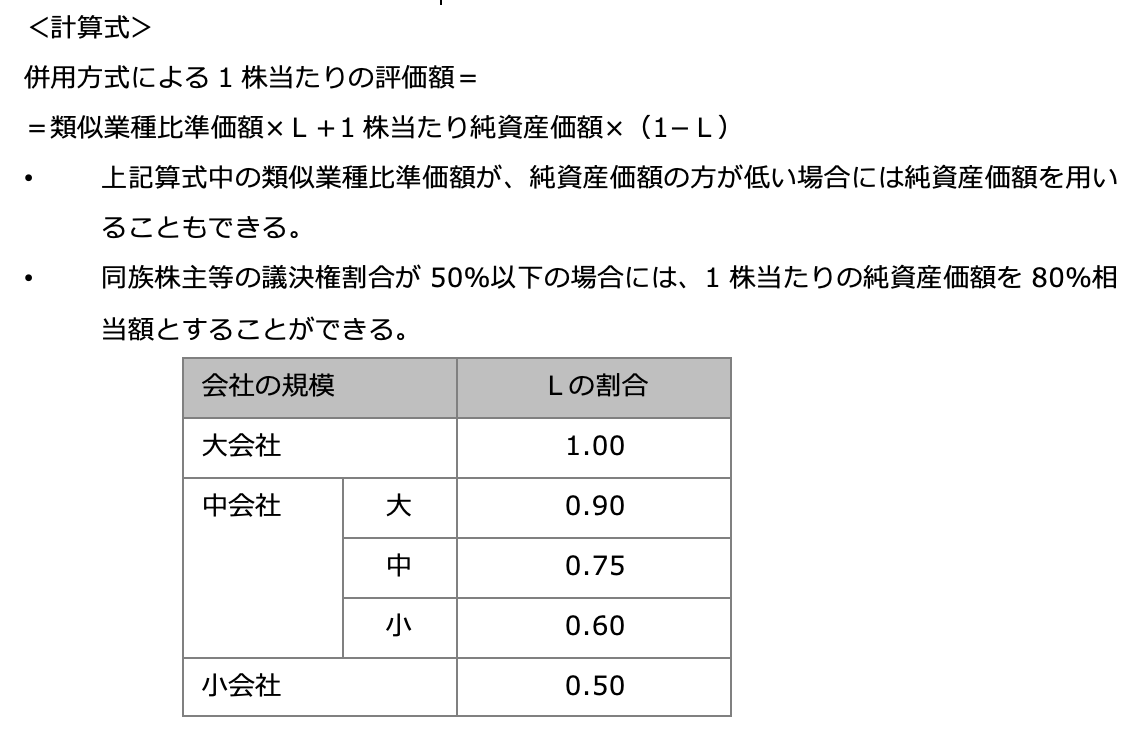

中会社:併用方式

中会社は、原則として、類似業種比準方式と純資産価額方式との併用方式により株式の評価をします。併用方式では、評価会社の規模に応じて類似業種比準方式と純資産価額方式により評価した価額をそれぞれ一定の割合(Lの割合)を考慮して評価額を算出します。ただし、納税義務者の選択により、類似業種比準価額を、1株当たりの純資産価額によって評価することもできます。

特例的評価方式=配当還元方式

会社に対する影響力が限定的な少数株主が取得した株式に適用する評価方法です。特例的評価方式で評価することになる少数株主が取得した株式については、その評価会社の規模や特定の評価会社に該当するかどうかにかかわらず配当還元方式で評価します。

配当還元方式では、過去の配当実績を一定の還元率で割り戻して株価を算出します。

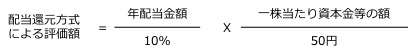

算定式

無配当の場合

年配当額は、直前2年間の普通配当の平均額を直前期末の発行済株式数で除した金額である。

金額が2円50銭未満のもの及び無配のものは、2円50銭とする。政策的に利益を留保し配当しない場合があるため。

1株あたりの資本金等の額が50円以外の金額である場合には、直前期末の資本金等の額を50円で除して求める。

特例

配当還元方式による評価額が原則的評価方式による評価額を超える場合、その原則的評価方式によって計算した金額で評価することが認められています。