相続税の課税原因と納税義務者

目次

相続税の課税原因

相続税が課される原因(課税原因といいます)には、①相続、②遺贈、③死因贈与及び④相続時精算課税の適用を選択した贈与の4つの場合があります。

【相続税の課税原因】

| 課税原因 | 内容 |

|---|---|

| 相続 | 相続により財産を取得した場合 |

| 遺贈 | 遺言により財産を取得した場合 |

| 死因贈与 | 死因贈与契約により財産を取得した場合 |

| 贈与 | 相続時精算課税の適用を選択した贈与により財産を取得した場合 |

相続税の納税義務者

相続税の納税義務者は、原則として、相続又は遺贈により財産を取得した個人すなわち自然人です。遺贈と死因贈与の場合には、法人(人格のない社団若しくは財団または持分の定めのない法人)が納税義務者となる場合があります。

また、相続等により財産を取得していない者でも、被相続人からの贈与について相続時精算課税制度の適用を受けた贈与財産を取得していた者は、その相続時精算課税の適用を受けた財産について相続税の納税義務者となります(相法1の3)。

<相続税の納税義務となる者>

- 相続により財産を取得した者

- 遺贈により財産を取得した者

- 死因贈与により財産を取得した者

- 相続時精算課税制度を適用した贈与を受け取っていた者

- みなし相続財産を取得した者(相続等により財産を取得していない者を含む)

- 個人とみなされる人格のない社団等又は持分の定めのない法人等

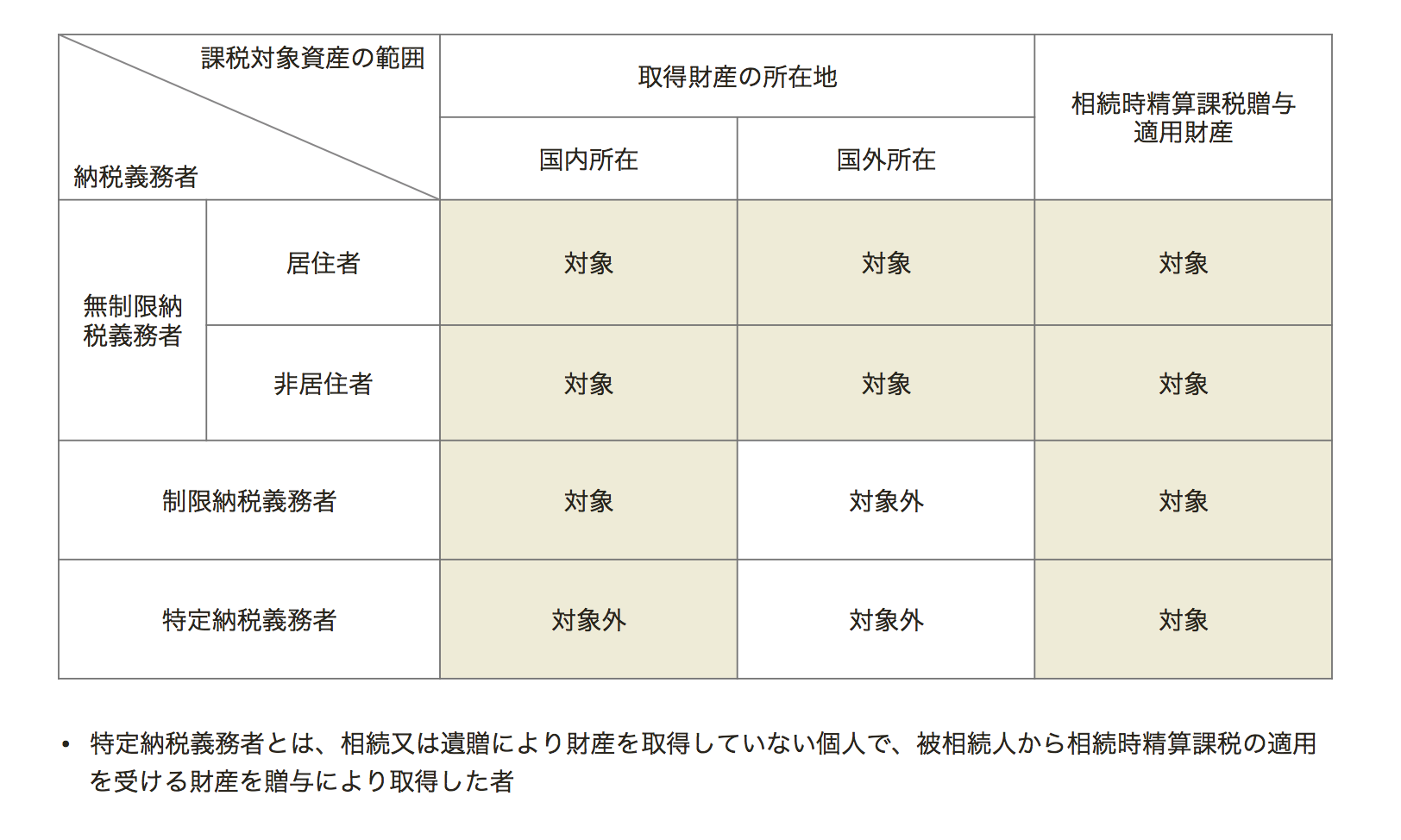

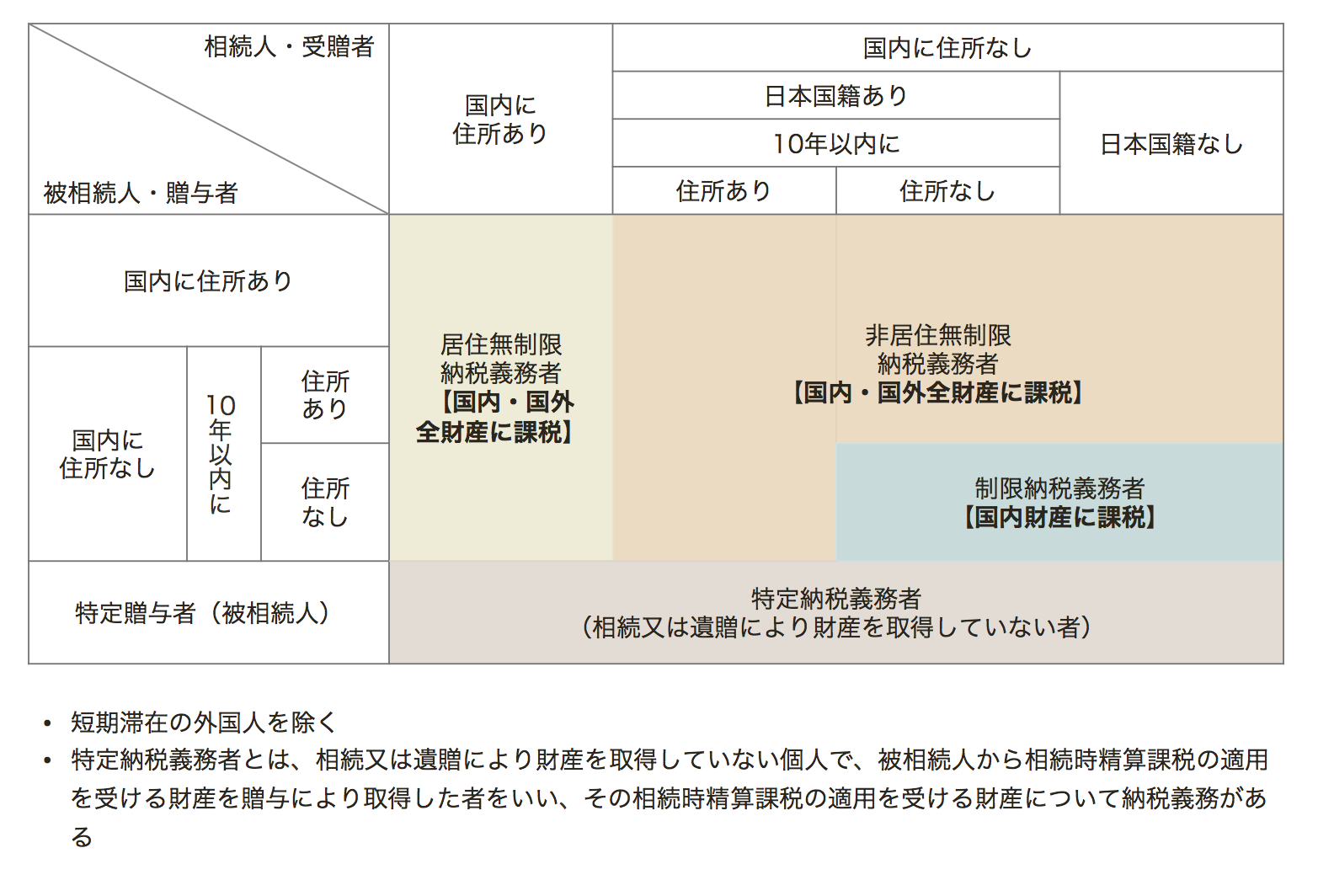

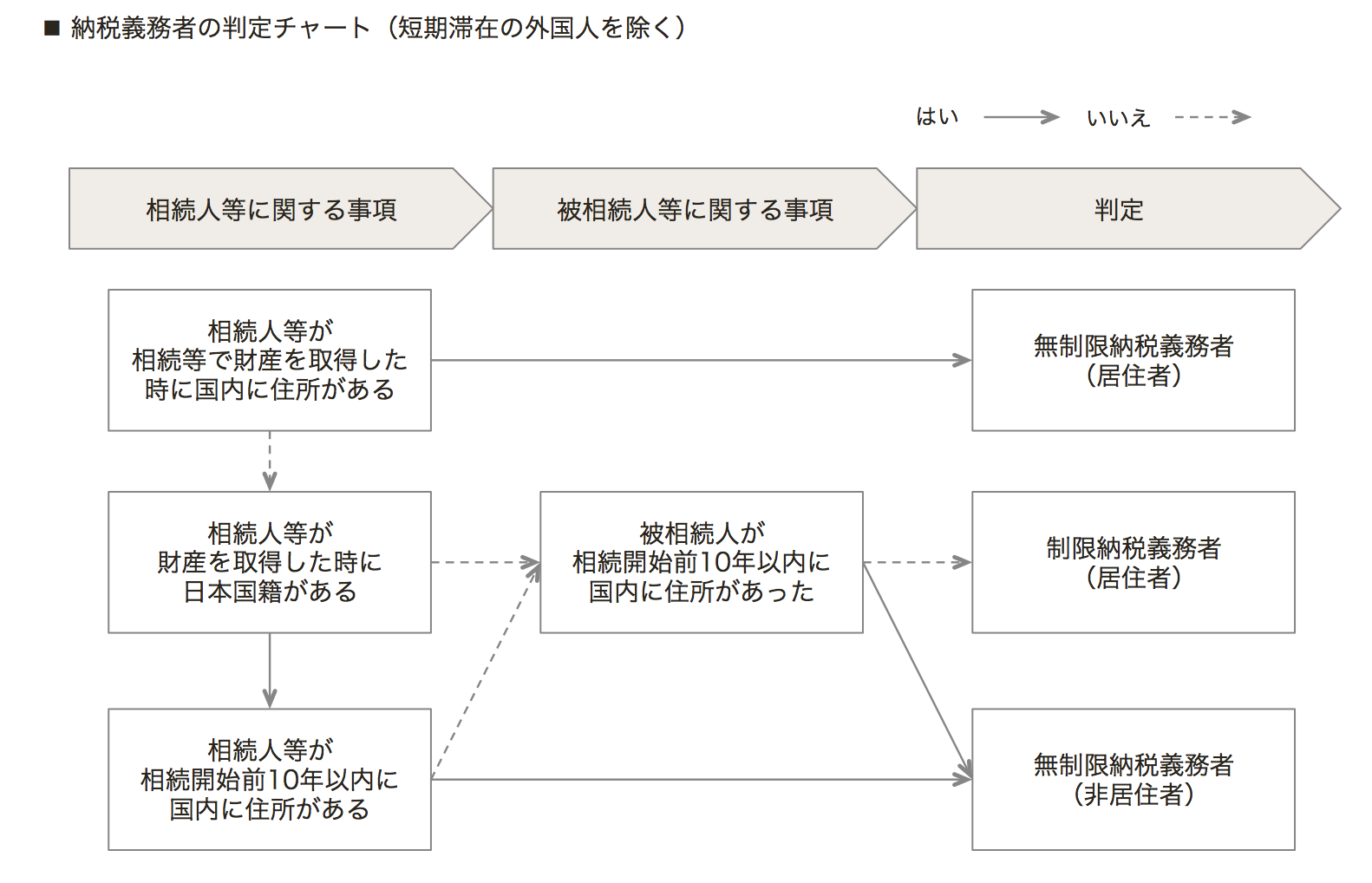

相続人の住所地や財産の所在地で納税対象範囲や義務が異なる

原則的な考え方

国の課税権が及ぶ範囲について、居住地に基づくものと所在地に基づくものがあります。

これを納税者側からみると、居住者は、相続や遺贈で取得する財産が国内にあるか国外にあるかを問わず納税義務者となります。取得した財産がどこにあっても納税義務者となるため無制限納税義務者といいます。

一方、非居住者は、その取得した財産が国内にある場合に納税義務者となります。国内にある場合に限られるため、制限納税義務者といいます。

無制限納税義務者の拡張

親が所有する資産を海外に移した後に、海外に住所を有する子に海外資産を贈与するとか相続が発生した時に、海外に居住する子には我が国の贈与・相続税税の納税義務が生じません。これを放置すると課税の公正性を欠くため、一定の非居住者を無制限納税義務者とすることになっています。

「国内に住所がある人」は、

- 駐在など住所が一時的な外国人は除きます

- 相続発生時に、外国に留学しており日本に居住している者の扶養家族である者や1年以内の国外出張者(その者の配偶者や生計一親族で同居している人を含みます)については、日本に住所を有しているものとして取り扱います

ただし、国内に住所がない人でも、次のいずれかに該当する場合には、日本国外にある財産についても相続税の対象となります。該当する者を(非居住者)無制限納税義務者といいます。

- 財産を取得した時に日本国籍を有しており、被相続人または財産を取得した人が被相続人の死亡した日以前10年以内に日本国内に住所を有したことがある場合

- 財産を取得した時に日本国籍を有していないが、被相続人が日本国内に住所を有している場合

- 被相続人が国外転出時課税制度の特例により納税猶予を受けていた場合

最初の要件は、財産を国外に移転させ、その財産を国外居住者に相続させて我が国の相続税課税を回避するという租税回避行為(形式的は合法ですが法の抜け穴を利用した課税の公平に反する行為)を防止するための措置として設けられました。2番目の要件は、日本国籍を離脱して国外財産に対する課税を回避するという回避行為に対する歯止めとして設定されています。

居住無制限納税義務者及び非居住無制限納税義務者については、国外に所在する財産について日本と外国で課税される二重課税となる場合があります。この二重課税を調整するために、日本の相続税から控除する、外国税額控除の制度が設けられています。

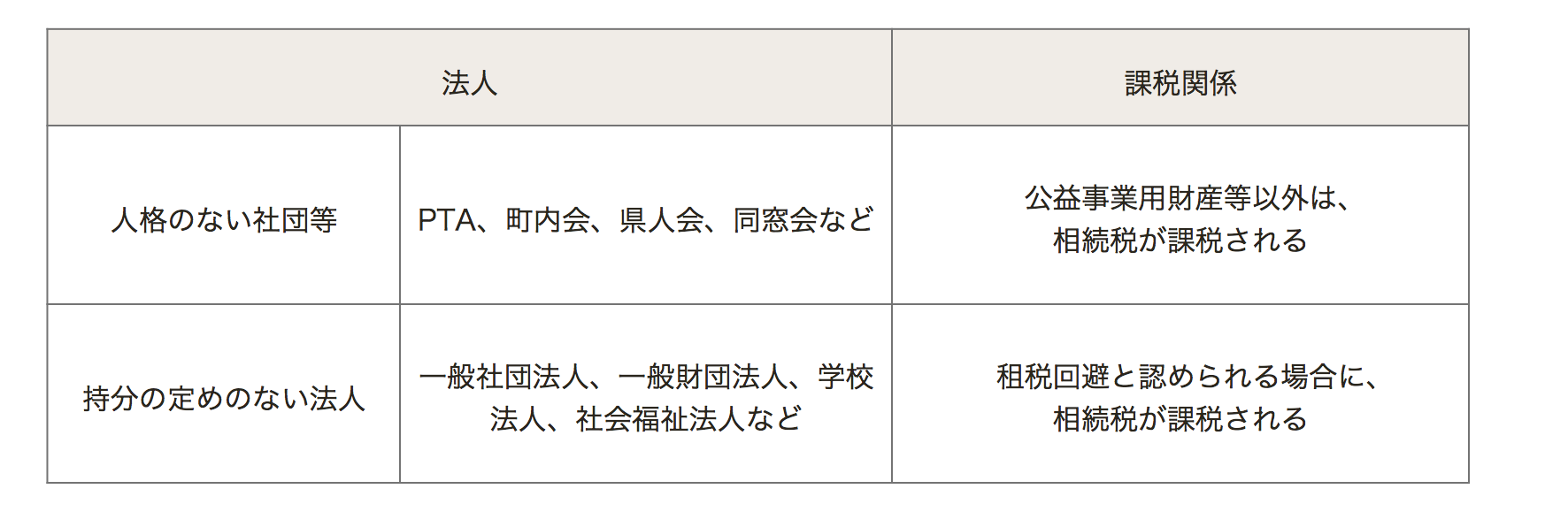

個人としてみなされる人格のない社団等に対する相続税の課税

人格のない社団等または持分の定めのない法人に対して遺贈や死因贈与があった場合には、相続税または贈与税の負担の不当な軽減または回避を防止するため、その法人を個人とみなし相続税の納税義務者となる場合があります。

【個人とみなされる法人】

人格のない社団等

代表者または管理者の定めのある人格のない社団又は財団には、例えば、PTA、町内会、県人会、学校の同窓会などがあります。

この人格のない社団等が遺贈や死因贈与により財産を取得した場合は、その人格のない社団等を個人とみなし相続税が課税されます。

ただし、遺贈等を受けた財産が公益事業用財産であり、相続税の非課税財産に該当するものであれば、相続税は課税されません。

持分の定めのない法人

持分の定めのない法人には、例えば、一般社団法人、一般財団法人、学校法人、社会福祉法人などがあります。

これらは、法人であるため遺贈や死因贈与で財産を取得した場合には相続税ではなく法人税が課税されます。

ただし、例えば、被相続人の所有している土地を公益社団法人等に遺贈し、公益事業に使用したようにみせかけながら、実際には遺贈した人の親族がその土地を私的に利用しているような場合のように、遺贈により遺贈者等の親族やこれらの者と特別な関係がある者の相続税または贈与税の負担が不当に減少する結果となると認められる時は、その持分の定めのない法人を個人とみなして相続税が課税されます。