被相続人と相続人のどちらの所得なのか

目次

概要

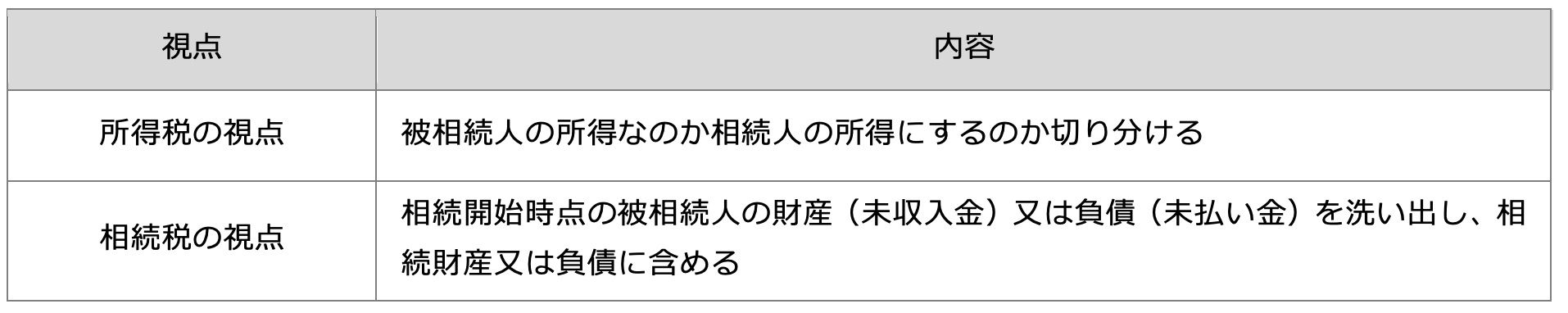

所得税と相続税の双方向から検討する

相続開始後の被相続人に関係する入出金について、所得税と相続税の視点から検討する必要があります。相続開始後に入金されたものには次の2つのケースがあるからです。

- 相続開始日において被相続人の所得になるものが入金された

→被相続人の準確定申告に含める所得が相続開始日に未入金だった - 相続開始日において被相続人の相続財産が入金された

→被相続人が持っていた債権が入金された

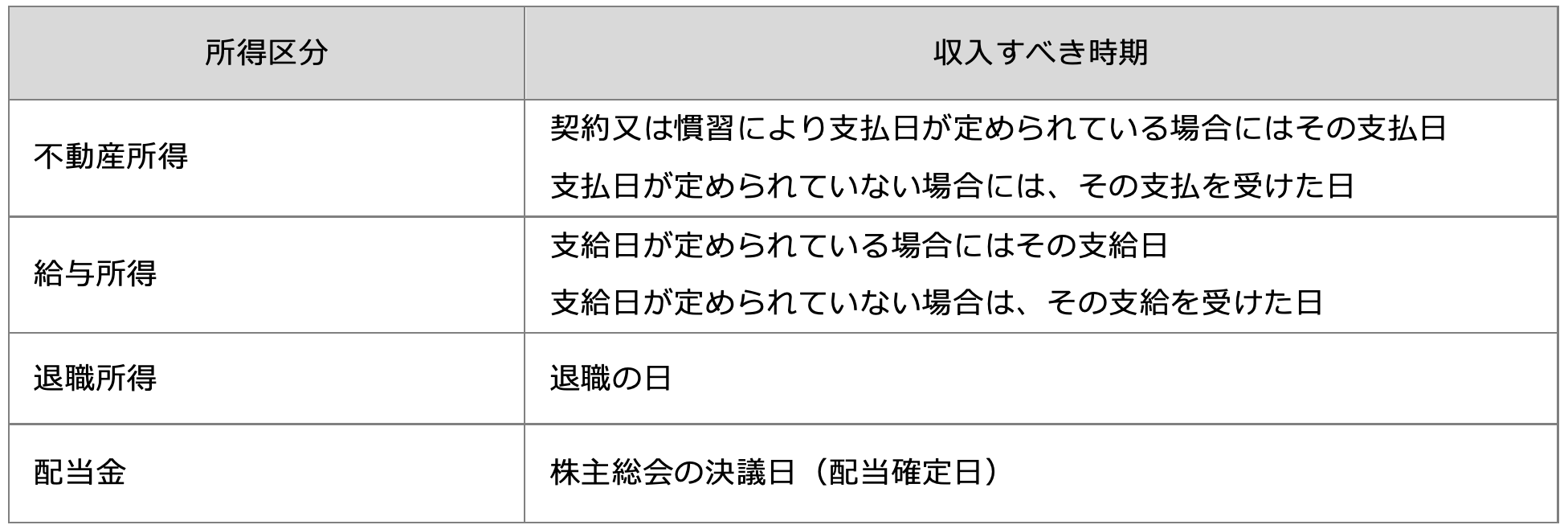

所得税法の収益計上時期

所得税法における収入は、実際に支払いを受けた時点ではなく(いわゆる現金主義)、収入する権利が確定した時点で計上します。これを権利確定主義原則といいます。その収入する権利が確定する時点については、収入の種類ごと(所得区分)に所得税基本通達で定められています。

【所得税基本通達による収益計上時期の例示】

配当所得

配当金が誰の所得であるかは所得税法に従って判定し、相続財産となるかどうか(配当金を受け取る権利が誰にあるか)は相続税法に従って判定します。

- 所得税法:株主総会等の決議があった日(配当確定日)が基準日

- 相続税法:決算日(配当基準日)が基準日

このため、次のとおり配当確定日、配当基準日と死亡日の前後関係で課税関係が異なります。

- 配当金の帰属(誰の配当所得となるか)は、死亡日と配当確定日の前後関係で決まる

- 相続財産になるかどうかは、死亡日と配当基準日(決算日)の前後関係で決まる

- 死亡日が配当基準日以降の場合、配当期待権または未収配当金として相続財産となる

配当基準日以降に相続が開始した場合、その配当金が未受領であっても被相続人の財産として源泉所得税等控除後の金額で評価します(評基通193)。

*1 配当金は、原則、株主総会の決議(会社法 454)により確定します。このため、総会決 議日が配当所得の収入金額の収入すべき時期となるため、決算日と株主総会の間に相続 開始があった場合の配当金は相続人の配当所得となります。配当金の収入すべき日に配 当金を受領するのが相続人だからです。

*1 配当金は、原則、株主総会の決議(会社法 454)により確定します。このため、総会決 議日が配当所得の収入金額の収入すべき時期となるため、決算日と株主総会の間に相続 開始があった場合の配当金は相続人の配当所得となります。配当金の収入すべき日に配 当金を受領するのが相続人だからです。

*2 配当期待権とは、配当交付の基準日の翌日から配当金交付の効力が発生する日までの間 における配当金を受け取ることができる権利のことです(評基通 168(7))。決算日時点 における株主に配当期待権があります。

*3 単に入金がされていない状態であり、未収配当金として相続財産となります。

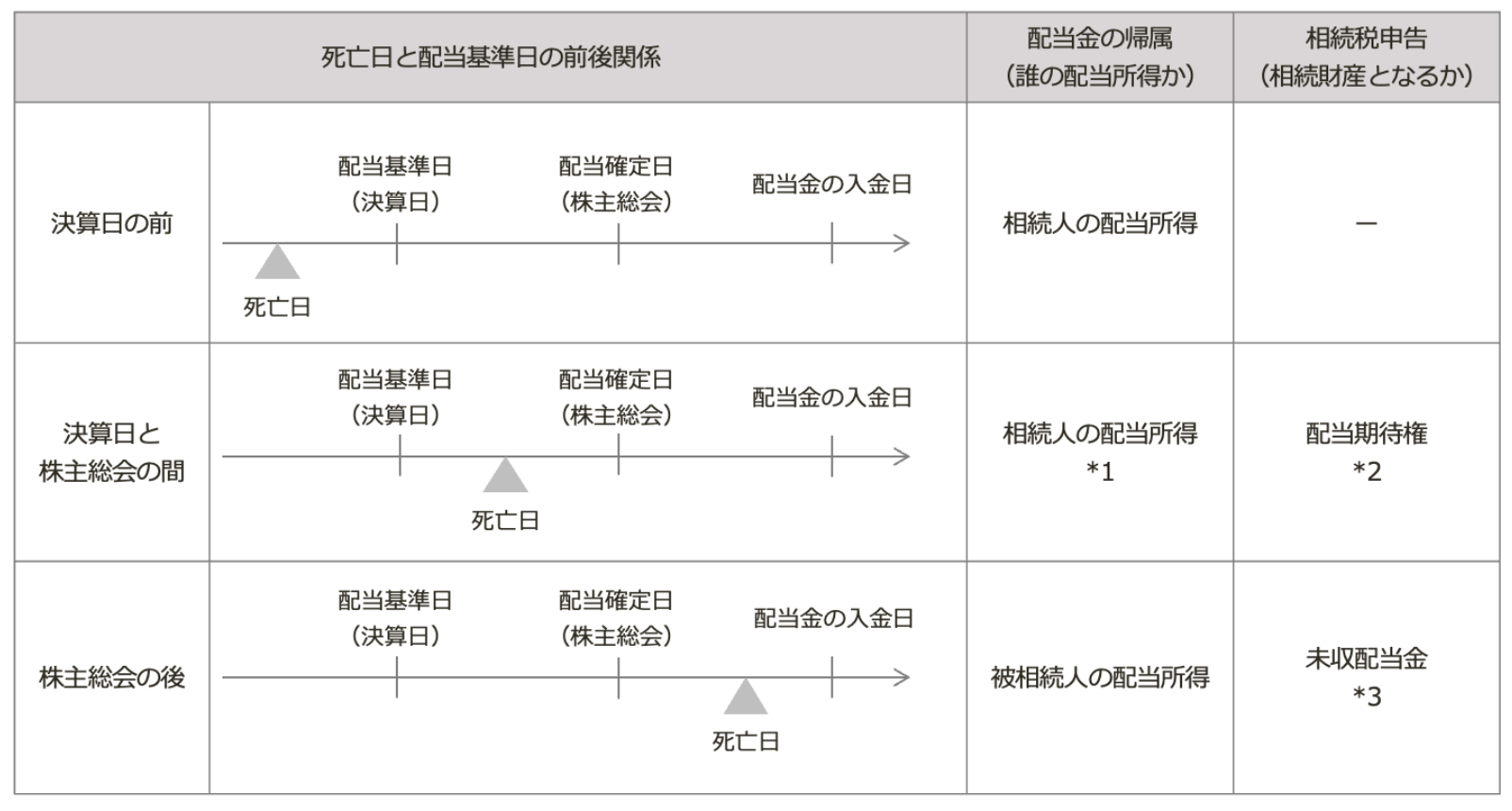

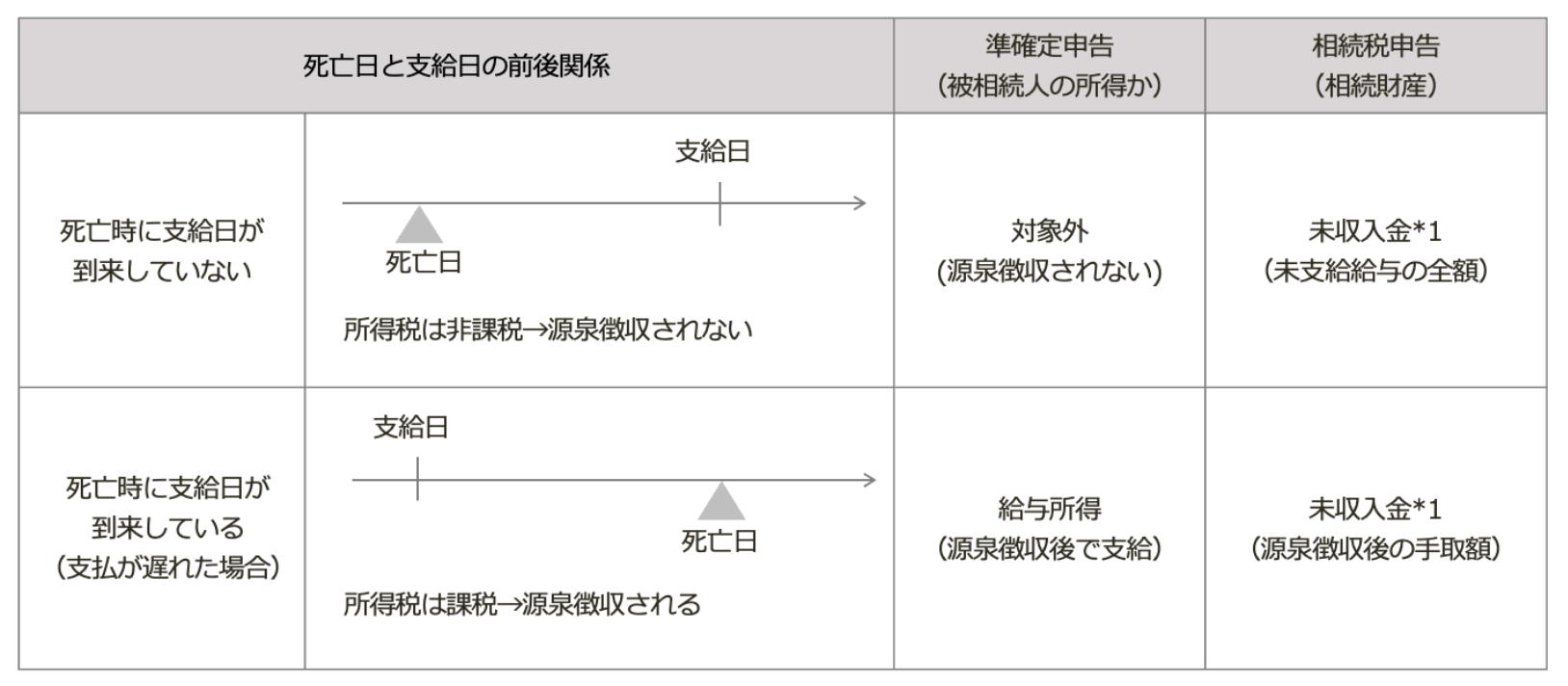

給与所得等

被相続人の死亡日以後に支払われた給与所得等には、

ケース1:支給日を経過して支払われた(いわゆる給与の遅配)

ケース2:支給日どおりの支払(例えば、20日締め月末払いの支給条件で21日に死亡した場合)

の2つの場合があります。

所得税法上は給与所得の計上は支給日で判断するため、

ケース1は死亡日時点で支給日が到来しているため被相続人の給与所得となり(準確定申告の対象)、源泉徴収された金額が支払われます。

ケース2は支給期が到来していないため被相続人の給与所得にはなりません。さらに源泉徴収されない金額が支払われます。

つまり、ケース2は被相続人の所得税の対象とならず(準確定申告の対象外)、相続税が課税されるのみとなります(所基通9−17)。

相続税法上は、上記のいずれのケースも未収入金として被相続人の相続財産となります。

ただし、ケース1は源泉徴収後の金額、ケース2は源泉徴収されない金額が未収入金と、相続財産計上額が異なります。

【被相続人の死亡後に支給された給与・賞与】

*1 みなし相続財産の退職手当金等ではなく本来の相続財産です(相基通3-33)。したがって遺産分割対象となります。

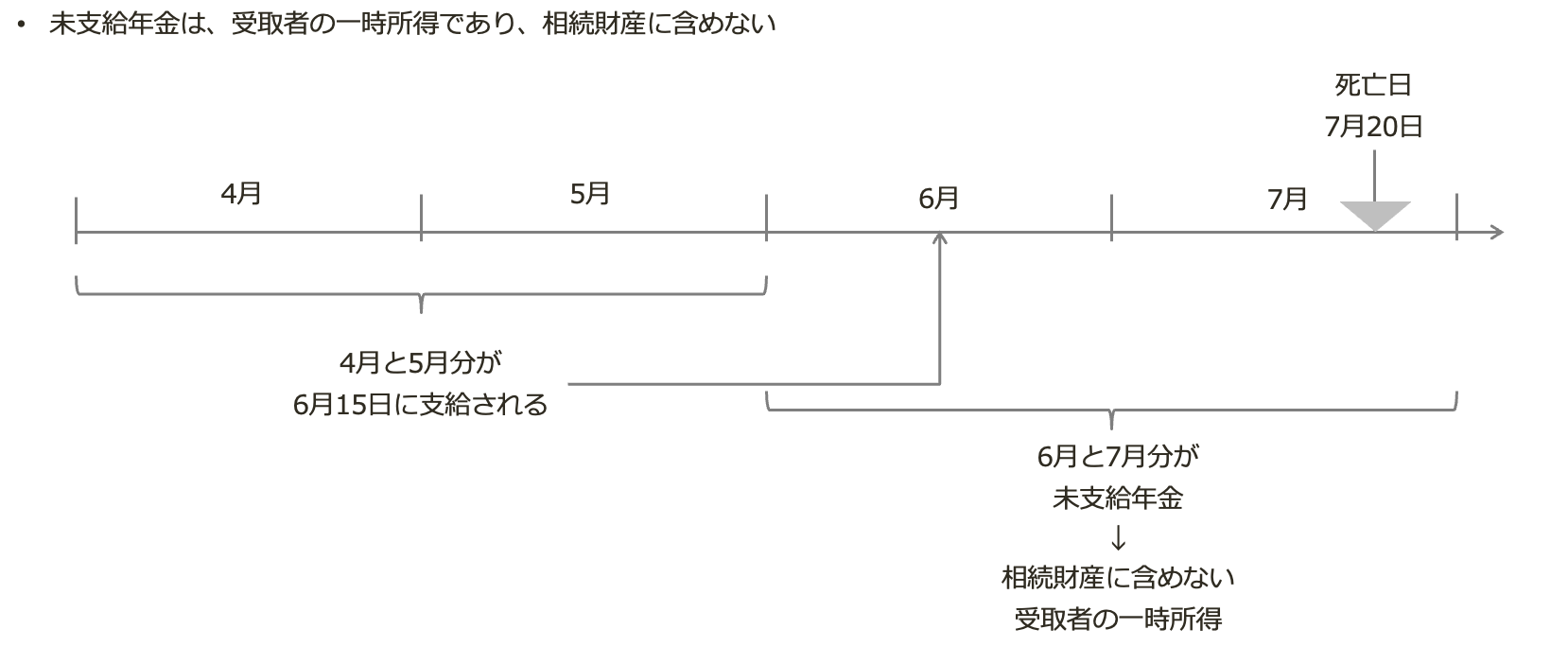

公的年金

被相続人が受給していた公的年金が相続開始後に入金された場合です。

国民年金や厚生年金等の公的年金は2ヶ月分が後払いされます。前回の受給後、死亡するまでの分は、相続人が請求すると未支給年金として支給されます。

この未支給年金は、被相続人の相続財産ではなく、受け取った相続人の一時所得になります。これは、国民年金法等で、未支給年金の支給は相続とは別の立場から遺族に対して給付をするものであると規定しているからです。

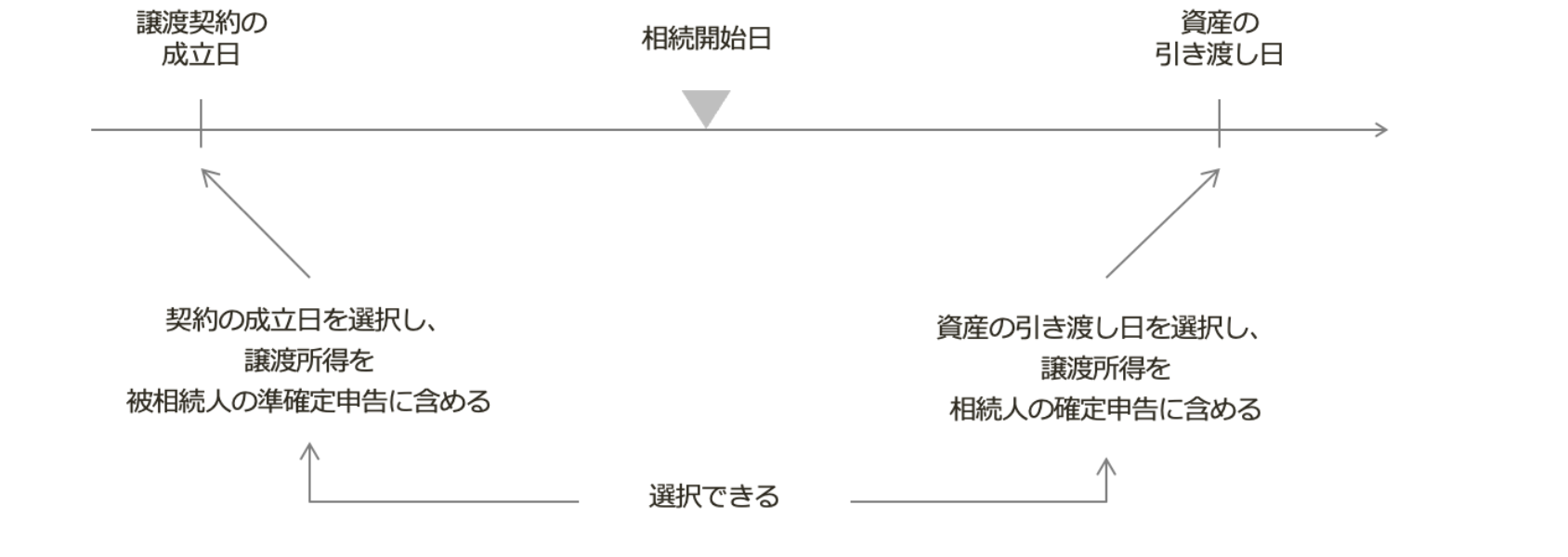

譲渡所得

譲渡所得があったとする日は、次のとおり「引渡日」または「契約の効力発生日」のいずれかを選択できる。

- 原則:対象となる資産の引き渡しがあった日

- 選択:資産の譲渡に関する契約の効力発生日

契約の成立日として被相続人の準確定申告に含めた場合には、翌年1月1日には被相続人がいないため翌年分の住民税負担が軽くなります。

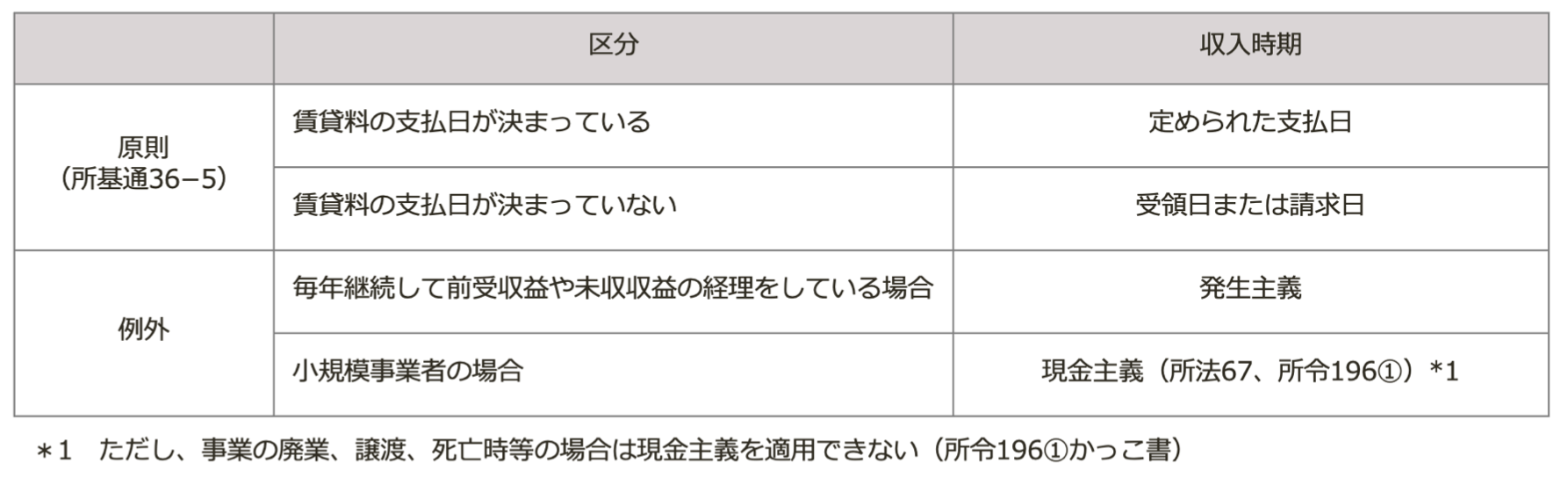

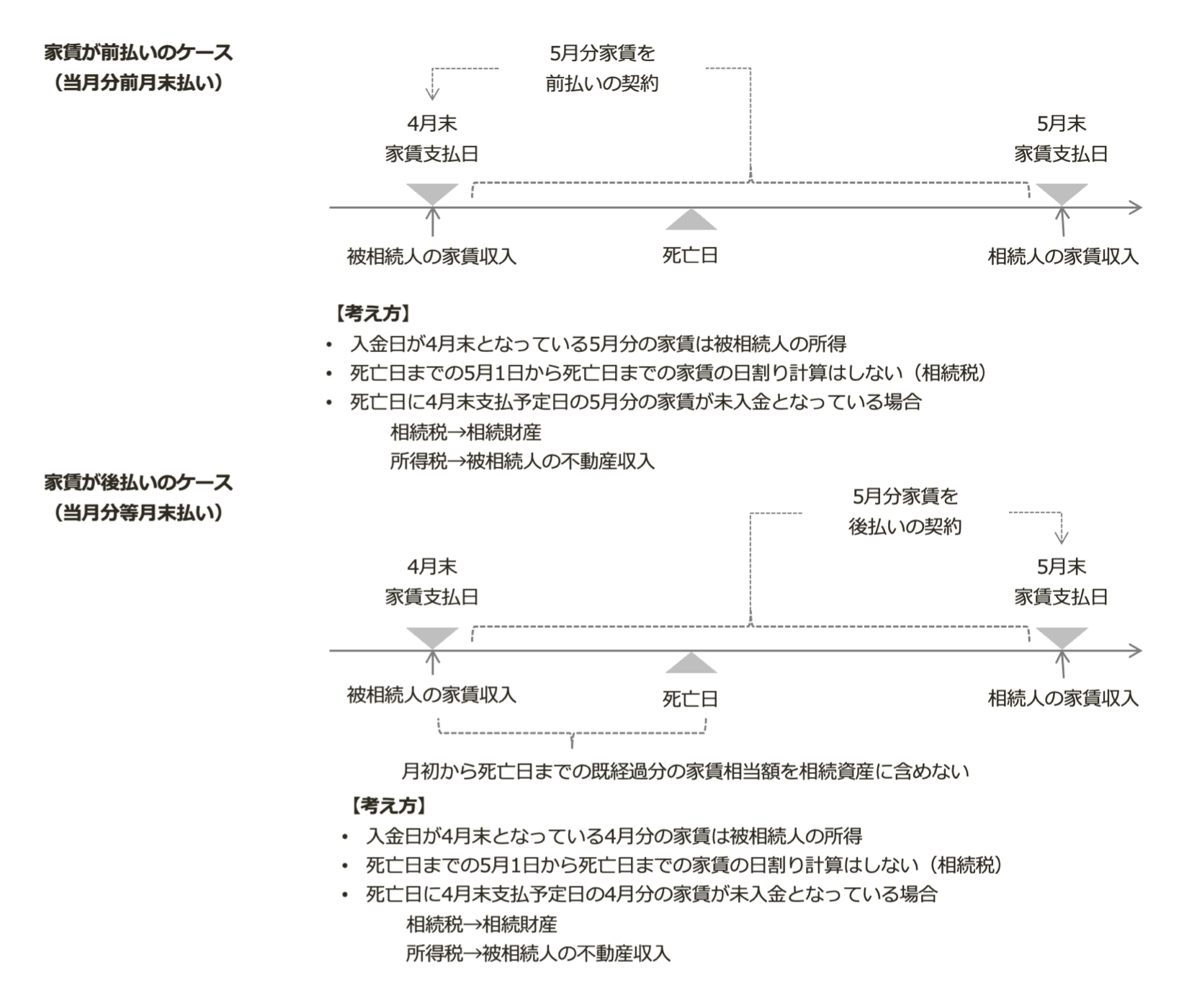

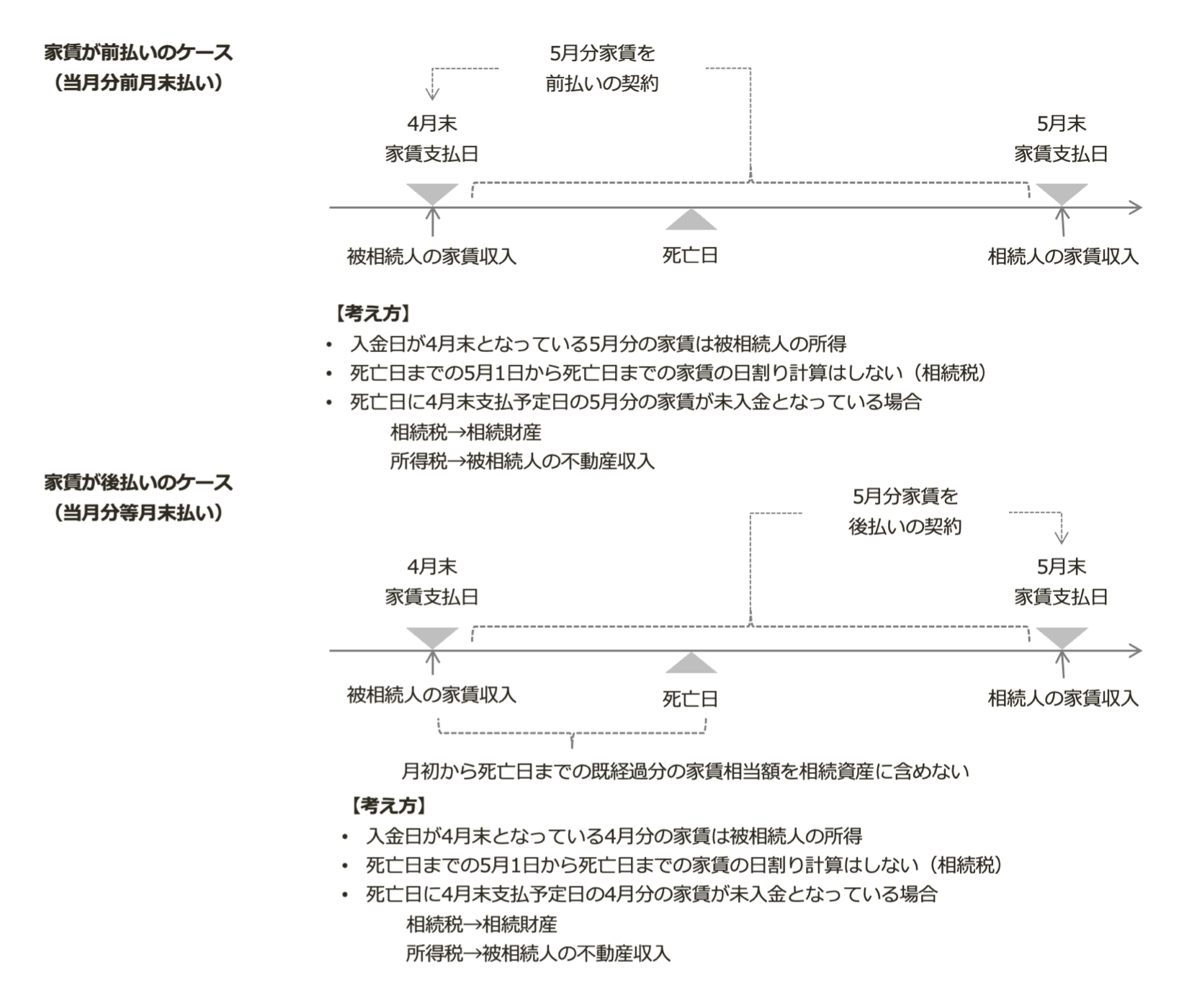

不動産収入

相続開始後に入金された不動産収入

所得税では、原則、支払日が定められている場合には、その支払日に未入金となっていても収益を計上する必要があります。また、毎年継続して前受収益や未収収益の経理をすることや小規模事業者の場合には現金主義(入金時に収益を計上する)も認められています。このように所得税では複数の所得計上の方法が認められているため、生前に被相続人が適用していた方法を確認する必要があります。ただし、*1 ただし、死亡した年度については現金主義を適用できないため、原則の取り扱いをする必要があります(所令196①かっこ書)。

相続税では、所得税に準拠し次の2つの要件を満たす不動産収入が未収金として相続財産になります。

- 死亡した日において既に支払期日が到来している

- 死亡した日においてまだ支払われていない

また、既経過分の不動産収入の日割り計算は行いません。

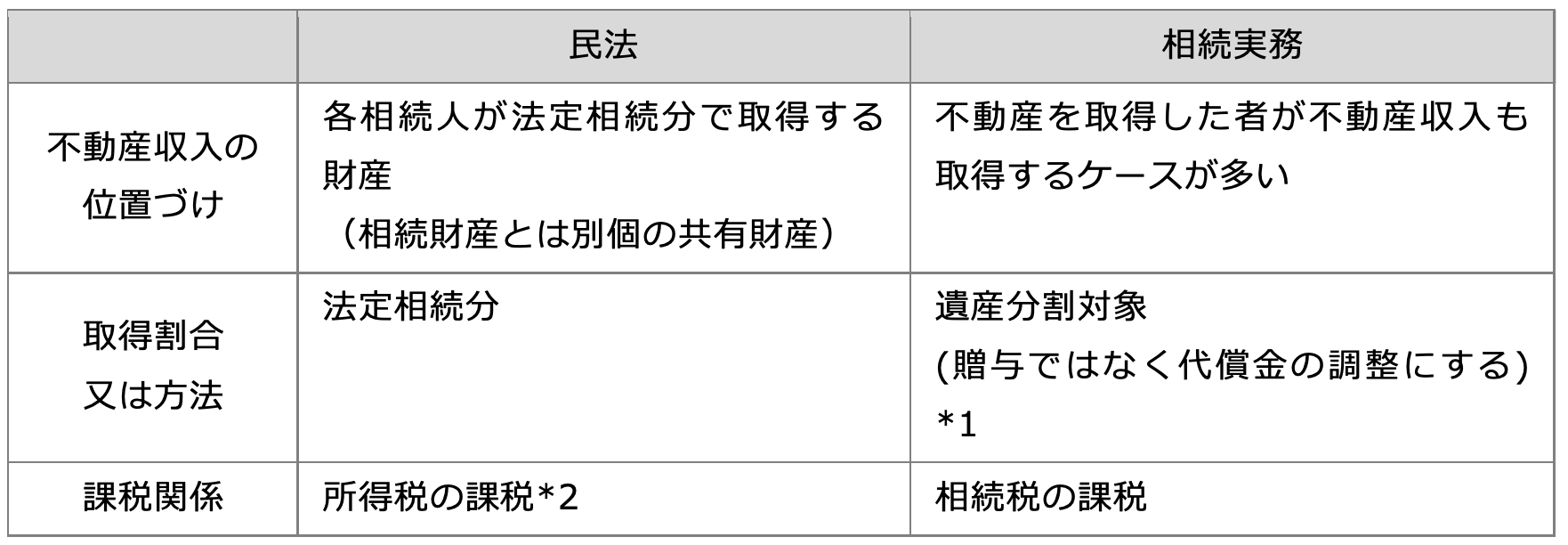

相続開始後の不動産収入は法定相続分で分ける

不動産収入は相続財産とは別個の財産

民法では、相続財産から生じる不動産収入(法定果実)は相続財産と別個の財産として位置づけられています。このため、相続開始から遺産分割協議が成立するまでの間に生じた不動産収入は、法定相続分に応じて確定的に各相続人に帰属することになります。(平17.9.8最判)。確定的に帰属するため、遺産分割協議で確定した実際の取得割合による影響は受けません。つまり、遺産分割協議が確定しても修正申告はできないということです。

不動産収入の分割内容を遺産分割協議書に明記する

一方、相続の実務では、賃貸不動産を取得する相続人が相続開始以降の不動産収入も合わせて取得するケースが一般的です。この取得は、本来、法定相続割合で各相続人に帰属しているものを特定の相続人に寄せることになり、相続人の間で贈与がおこなわれたことなります。

相続人間の贈与となることを回避するためには、賃料相当の金額を相続人間の代償財産として取り扱うことに相続人全員が合意し、次の事項を遺産分割協議書で明確にすることが必要です。

- 共同相続人の全員が果実を遺産分割の対象含めることに合意していること

- 分割までに生じた法定果実の分割内容を相続人間の代償金としていること

*1 賃料相当の金額を相続人間の代償財産として取り扱うことに相続人全員が合意し、次の事項を遺産分割協議書で明確にすることが必要です。

*1 賃料相当の金額を相続人間の代償財産として取り扱うことに相続人全員が合意し、次の事項を遺産分割協議書で明確にすることが必要です。

・相続人全員が不動産収入を遺産分割の対象含めることに合意していること

・分割までに生じた不動産収入の分割内容を相続人間の代償金としていること

*2 なお、いったん法定相続分で不動産収入を確定申告した後にその後に分割が確定した場合でも、分割の確定を理由とする所得税の更正の請求又は修正申告はできません。

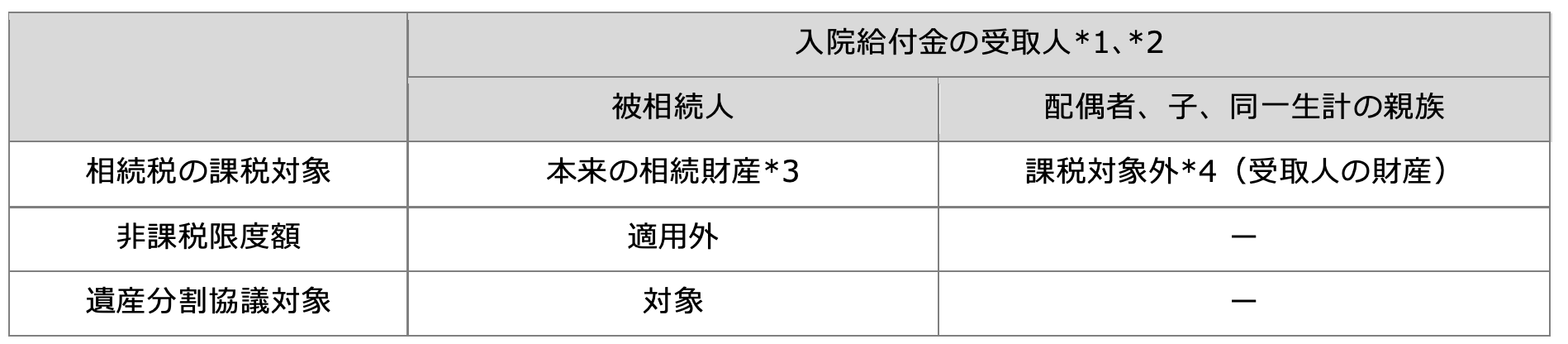

入院給付金

被相続人が入院給付金等の給付金を受け取ることができる医療保険等に加入していてその給付金が被相続人の死亡後に支払われた場合です。

所得税では、心身の障害に起因し支払われる給付金は非課税となっています。医療保険の契約上の受取人が被相続人又は配偶者等の相続人の場合でも一時所得として所得税が課されることはありません。

相続税では、この相続開始時に支払われていなかった入院給付金等は、受取人が誰であるかによって課税関係が決まります。受取人が被相続人となっている場合には本来の相続財産になり、生命保険金と違い遺産分割対象となります。

*1 保険料を被相続人が支払っていた場合の給付金です。

*2 入院給付金と同じ扱いをするものに、診断給付金、手術給付金、通院給付金や先進医療給付金があります。給付金は、医療費の保障(→かかった費用の補填である)という意味合いがある点が生命保険金と性格が異なります。入院給付金の受取人が、被相続人や、配偶者、直系血族又は同一生計の親族の場合には、所得税も非課税所得となります。

*3 保険契約上、被相続人が受取人となっている契約の場合には、入院給付金に係る請求権(→本来であれば、被相続人が受け取るべきであった財産)を相続等によって承継したことになり未収入金として相続財産に含めます

*4 被保険者及び保険料負担者が被相続人であり、入院給付金の受取人が「配偶者、直系血族又は同一生計の親族」の場合は、非課税所得として所得税の課税関係も生じません。入院給付金のように身体の障害に起因して支払われる給付金については、所得税が非課税となっているからです。

所得控除の適用

被相続人の生前に被相続人の生活費や医療費を相続人が立て替えている場合があります。

この相続人が立て替えた金額について、それが「扶養義務の履行としてなされた場合」を除き、その負担額を債務控除することができます。

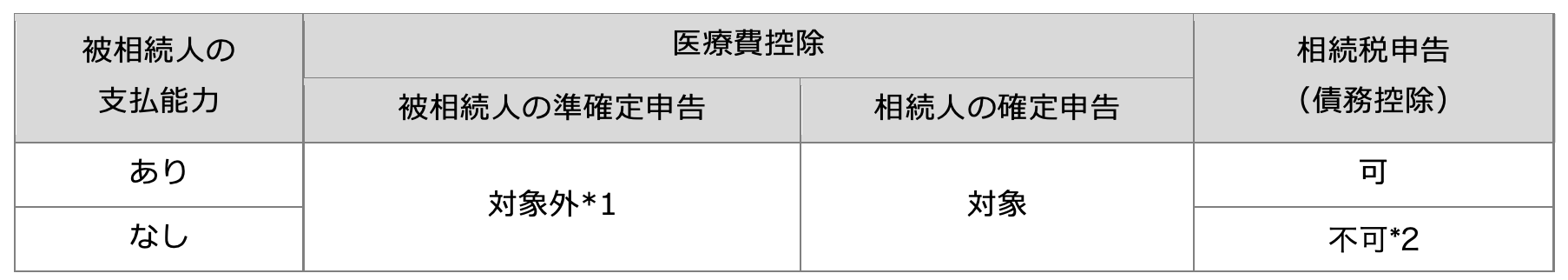

医療費控除

医療費を支払った時期と支払者が誰かによって相続税と所得税の取り扱いが異なります。

まず、死亡した日までに被相続人が支払った医療費が準確定申告の控除対象となります。

医療費控除は、自分または自分と同一生計親族の医療費を支払った場合に、その全額を支払った人の所得控除とすることができるため、被相続人と同一生計である相続人が被相続人の死亡した日以降に支払った医療費を、相続人の確定申告で医療費控除することができます。

つまり、被相続人と同一生計の相続人であれば、債務を承継して相続税を減らすことができると共に医療費控除を受けて所得税も減らすことができるため、被相続人と同一生計の相続人が被相続人よりも所得が多ければ、相続人の確定申告で被相続人の医療費を控除したほうが有利になります。

【所得税申告の医療費控除】

*1 相続開始時に未払いとなっていた医療費は、被相続人の準確定申告での医療費控除ができません。(医療費控除ができる医療費は現実に支払ったものに限られるからです。)

*2 被相続人に支払能力がない場合には、医療費の立て替え払いは民法の扶養義務(民法887)の履行に該当することから、被相続人の医療費を立て替え払いしたという考え方は認められません(相続人に対する債務もないことになります)。このため、被相続人の準確定で控除はできません。実際に支払った者の確定申告で医療費控除します。

扶養義務の履行の一環

扶養義務の履行の一環としておこなわれた場合とは、

① 扶養を受けようとする者に生活資力がないこと

② 扶養としようとする者に扶養能力があること

③ 扶養権利者が扶養義務者に対して扶養の請求をすること

例えば、被相続人に十分な資力がある場合には、①に該当するので、扶養義務の履行には該当しません。この場合には、相続人等が支払った生活費や医療費は、被相続人が支払うべきものとなるので、被相続人はその立て替えられた金額に相当する債務を負っていたことになります。

「生計を一にする」とは

必ずしも同居を要件とするものではなく、勤務・療養費等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費・療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。

死亡診断書

死亡日までの病院の入院費に死亡診断書代が含まれていることがあります。

所得税では、死亡診断書代は医療費控除の対象となっていないため死亡診断書代を除いて準確定申告します。

相続税では、死亡診断書は火葬許可証をもらうために必要な書類であるためその費用は相続税の課税価格の計算上、葬式費用として控除できます。

【死亡診断書代の取り扱い】

| 控除の可否 | |

|---|---|

| 準確定申告の医療費控除 | 含めない |

| 相続税申告の葬式費用 | 含める |

社会保険料控除、生命保険料控除、地震保険料控除

相続開始日までに被相続人が支払った保険料等の額が、準確定申告の控除対象となります。