相続と譲渡所得

相続と譲渡所得

所有権が移転したときの資産の値上がり分が譲渡所得

譲渡所得とは、土地、建物、株式などを譲渡することで得られた所得のことです(所法33①)。譲渡所得には譲渡所得税が課せられます。

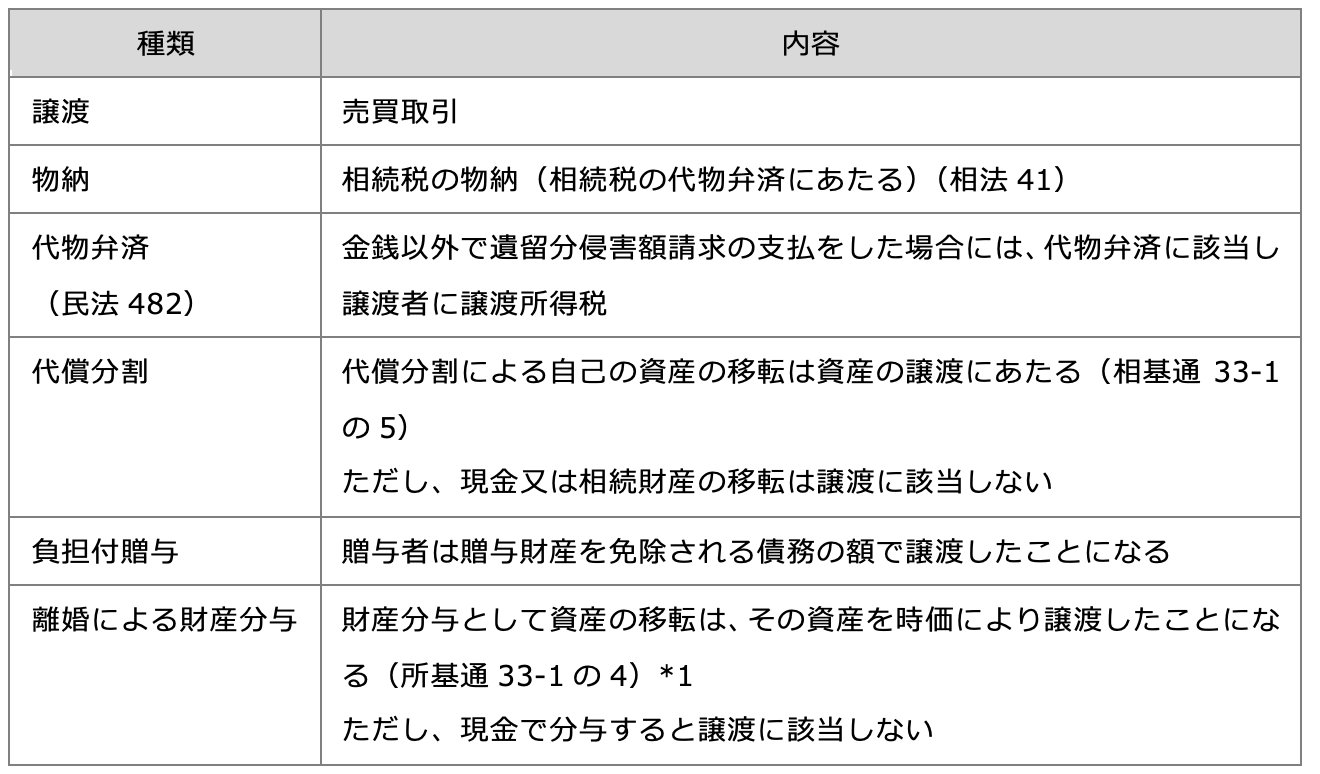

所得税法33条1項の「資産の譲渡」とは、有償無償を問わず資産を移転する一切の行為をいいます。このため税法上の譲渡は、通常の売買に限定されておらず、物納、代物弁済、代償分割、負担付贈与なども譲渡に含まれています(所法59、所令59)。

所有者の手元を離れるタイミング(つまり、所有権が移転する時)で、その所有者が保有していた期間の間に生じた資産価値の値上がり分を譲渡所得として課税されます。このため対価を受け取っているかどうかは関係ありません。

* 離婚による財産分与は、財産分与義務の消滅という経済的利益を対価とする譲渡であることから、みなし譲渡課税ではなく、譲渡として取扱います。したがって、離婚に伴い自宅を財産分与した際には、居住用財産の特例を受けることができます。

資産譲渡がなくとも課されるみなし譲渡所得

みなし譲渡所得とは、譲渡所得が発生していないにも関わらず譲渡所得があったとみなされ譲渡所得税の課税対象となることをいいます。このみなし譲渡には、次表のものがあります。

*1 所得税における「著しく低い価額」とは、通常の取引価額の2分の1に満たない金額のことです(所令169)。

譲渡所得が課せられない譲渡

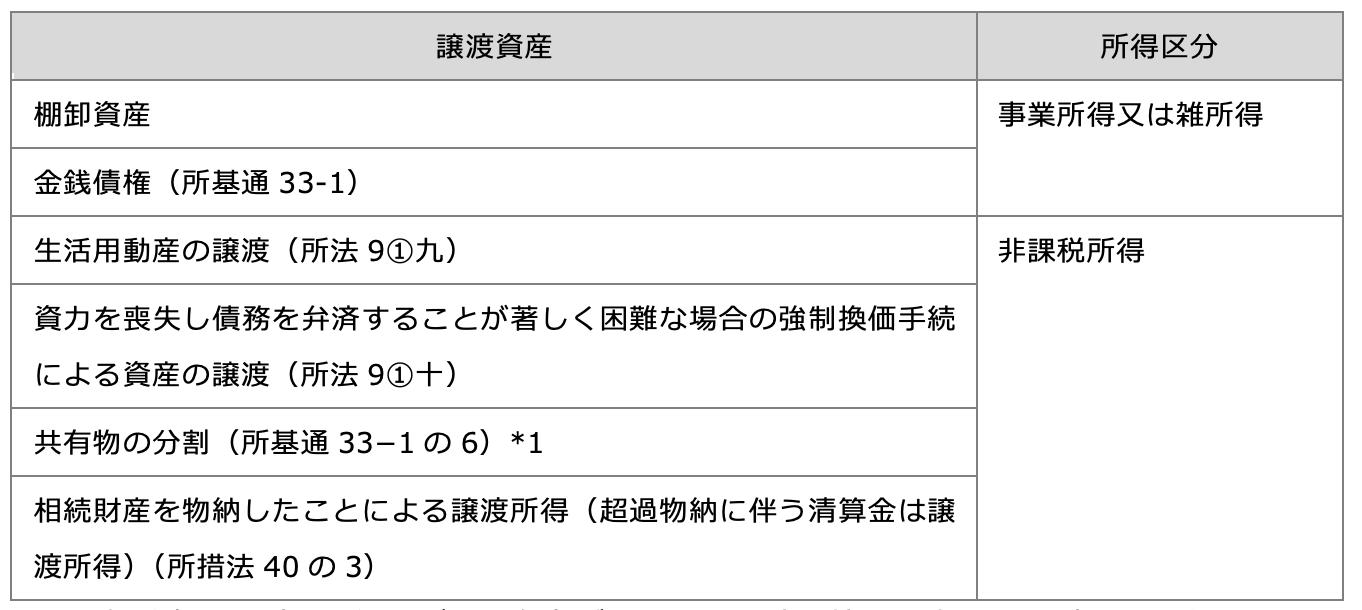

譲渡所得ではなく事業所得又は雑所得として課税される譲渡や、所得税が課税されない資産の譲渡には次表のもがあります。

*1 共有財産の分割は、例えば、共有者がひとつの土地を持分に応じて分割した場合には、土地全体に及んでいた持分が一部に集約されたものであり実質的に所有権の移動は生じていない(つまり、譲渡はない)と考えられるからです。

譲渡所得の計上時期

譲渡所得は、原則として、資産を引き渡した日に計上します。ただし、譲渡契約の効力発生日に譲渡所得があったものとすることが認められています(所基通36−12)。また、資産の取得の日と譲渡の日の判定基準は異なっていても構いません。例えば、取得の日は契約日基準、譲渡の日は引渡日基準とすることも認められています。

譲渡所得税の計算式

譲渡所得税の計算式は、次のとおりです。

譲渡所得 = 収入金額−(取得費+譲渡費用)− 特別控除額

譲渡所得税 = 譲渡所得×税率

収入金額

収入金額は、原則として実際の譲渡価額(売買価額)ですが、法人への譲渡の場合にみなし譲渡に該当する場合には、譲渡資産の時価が収入金額となります。

著しく低い価額による譲渡の場合には、譲受者に対して譲渡価額と通常の取引価額の差額にみなし贈与課税が適用されます(相法7)。著しく低い価額にあたるかどうかは、個々の取引について取引の事情、取引当事者間の関係等を総合的に勘案し、実質的に贈与を受けたかどうかにより判断します。

取得費

取得費とは、購入代金、購入時に要した仲介手数料、登記費用など取得に要した費用をいいます。ただし、建物についてその取得費から経過年数に応じた減価償却費を控除します(所法38①)。

取得価額 = 購入価格 + 付随費用

【通常の購入による場合の取得費】

【通常の購入以外の取得費】

税務上の取得費が実際の取得価額と異なる場合

次の場合には、実際の取得価額と税務上の取得費が異なります。このため、過去に該当する特例を受けていないか確認する必要があります。

- 交換、買換え、収容等の税務上の特例を適用していた場合

相続等による取得は被相続人の取得費を引き継ぐ

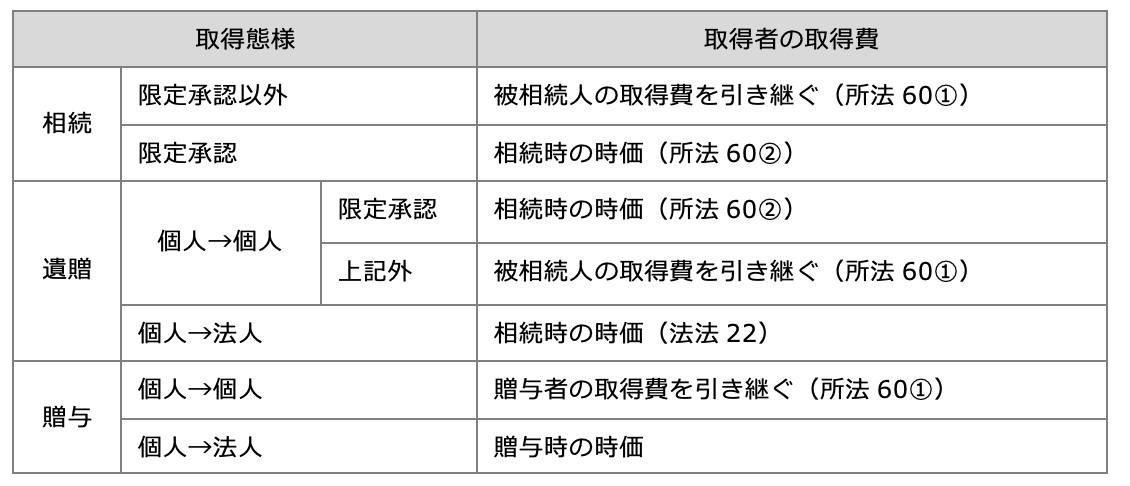

相続や贈与等により取得した不動産の取得費は、相続や贈与時の評価額ではなく前の所有者である被相続人や贈与者の取得費を引き継ぎます。ただし、限定承認による相続や法人に対する贈与等の場合を除きます。

相続等で取得した資産の取得費に相続などの名義変更のための登記費用や名義変更手数料を加算することができます。ただし、概算取得費を適用する場合には、これら登記費用等を加算することはできません。

なお、取得費を引き継ぐ場合には、その資産の所有期間も通算されます。逆に、引き継がない場合には、所有期間の通算はありません。

取得費:建物の場合には減価償却を反映する

マンションや一戸建てといった建物の場合には、取得費から減価償却費相当額を差し引くことができます。居住用不動産の減価償却費相当額の計算式は、次のとおりです。居住用建物の耐用年数は事業用の1.5倍となっているので注意しましょう。

減価償却費相当額 = 購入金額 ×0.9 × 償却費 × 経過年数

取得費:土地と建物の内訳がわからない場合

マンションの売却のように土地と建物を一括で譲渡する場合には、購入代金を土地と建物に分ける必要があります。取得時の売買契約書等に土地と建物の金額が区分明記されていない場合には、次の4つの方法のいずれかを適用し区分します。

- 消費税額から建物価額を求める

- 標準建築単価をもとに計算する

- 固定資産評価額の比率で按分する

- 土地の時価から建物価額を求める

取得費:中古不動産の取得費

新築時の建物価額からその新築時から購入時までの減価の額を計算し建物の購入時の取得価額を求めます。その建物の取得価額を一括購入価額から差し引いた金額が土地の取得価額となります。

【計算例】

新築から14年7ヶ月経過した中古マンションの購入価額を建物の標準的な建築価額を用いて計算する

- 建物の標準的な建築価額表:100万円/㎡(建物の標準的な建築価額表より)

- 専有面積:100㎡(登記簿謄本より)

- 構造:鉄筋コンクリート(登記簿謄本より)

- 経過年数:14年7ヶ月

- 建物の標準的な建築価格表で求めた建築単価

100万円 - その建物の床面積(延べ床面積)

80㎡ - 建物の取得価額

8000万円(=100万円×80㎡) - 新築から中古で購入した日までの経過年数(6ヶ月以上は切り上げ)

15年(←14年7ヶ月) - 建物償却率

鉄筋コンクリート造 0.015 - 中古購入時までの減価額

1620万円(=8000万円×0.9×0.015×15年) - その建物の売却時の取得価額

6380万円(=8000万円−1620万円)

譲渡費用

譲渡費用とは譲渡のために直接要した費用のことです(所基通33-7(1))。

- 土地譲渡のために建物を取り壊した費用

- 仲介手数料、登記費用、測量費用、分筆費用

- 契約後、より有利な契約をするために、旧契約の解除のために支払う違約金

- 借家人(賃貸借契約の場合に限る)に支払った立ち退き料

- 借地権の譲渡にともなう名義書換料、承諾料

取得費が不明な場合

取得費が不明の場合には、売却価額の5%相当額を取得費とすることができます(措法31の4①)。なおこの通達では「昭和27年12月31日以前から継続して所有していた土地建物等の譲渡所得を計算する場合」となっていますが、昭和28年以降に取得した土地建物等の場合にも、この概算取得費の規定を適用することができます(措通31-4-1)。

また、この規定は、「できる」規定となっており、他の合理的な算定方法を適用することができます。

他の合理的な算定方法とは、例えば、国税庁や一般財団法人日本不動産研究所などから公表されている統計数値を用いて、市場価格を反映した実態に近い取得費を算定する方法があります。

- 登記時の登録免許税、不動産取得税額

- 相続税路線価(路線価が始まったのは昭和30年(1955年)からです)

- 地価公示における近隣の公示価格(地価公示は昭和45年(1970年)以降です)

- 市街地価格指数 等

いったん概算取得費を適用して譲渡所得税の申告をすると、他の合理的な方法による取得費に基づいた更正の請求をすることができません。概算取得費にもとづいておこなわれた譲渡所得税の申告が、更正の請求が認められる

- 法律の規則に反していた場合

- 計算に誤りがあった場合

のいずれにも該当しないからです(通則法23①)。

取得費に相続税を加算できる特例

相続等により取得した財産を譲渡した場合に、相続等において負担した相続税に相当する金額を取得費(被相続人の取得価額)に加算することができます。この特例を適用を受けることで、譲渡所得の計算上、譲渡益が減少することになり、所得税・住民税の負担が軽くなります。

ただし、次の要件を満たす必要があります(措法39、措令25の16)。

- 相続等によって財産を取得した者の譲渡であること

- 相続税の課税価格に含まれる財産の譲渡であること

対象となる資産には、相続財産に加算した相続時精算課税制度の適用をした贈与財産や相続開始前3年以内に被相続人から取得した暦年贈与財産が含まれます。 - その財産を取得した者は相続税を支払っていること

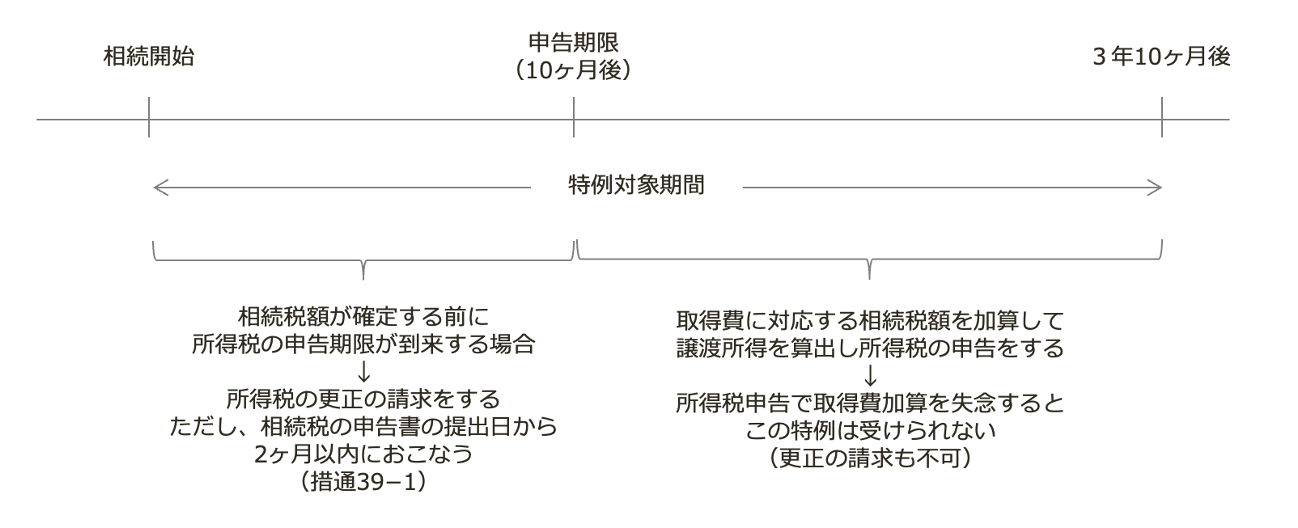

相続開始から3年10ヶ月以内に譲渡したこと

申告期限から3年以内に契約日、3年以降に引渡となる場合でも、契約日で申告することでこの要件を満たすことになります。

取得費加算がある場合の譲渡所得

=譲渡収入額−(取得費+譲渡資産に対応する相続税+譲渡費用)

取得費に加算する譲渡資産に対応する相続税額

=譲渡した人の相続税額×譲渡した資産の相続税評価額*1/譲渡した人の相続税の課税価格(債務・葬式費用控除前)

【設例】

相続財産の課税価格及び相続税額は、

相続財産の合計額:1億5000万円

<内訳>

A : 8000万円

B : 3250万円

C : 3750万円

相続税額:4140万円

相続財産Cを4500万円で相続後2年後に売却した

取得費加算額

4140万円×3750万円/1億5千万 =1035万円

相続税額が確定する前に譲渡所得税の申告期限が到来する場合

相続税額が確定する前に譲渡し、かつ、所得税の申告期限までに相続税額が確定していない相続財産を譲渡した場合であっても、相続税の申告書を申告期限までに提出していた場合は、その相続税の申告書を提出した日の翌日から2ヶ月以内に所得税の更正の請求をおこなうことで、相続税額の取得費加算の特例を適用できます(措通39−1)。所得税の更正の請求をおこなうことにより、相続税額の取得費の特例を受けた場合との差額について還付を受けることになります。

所得税の申告と相続税の申告は、どちらも期限内申告である必要があります。期限内でないと更正の請求が認められません(措通39-1)。

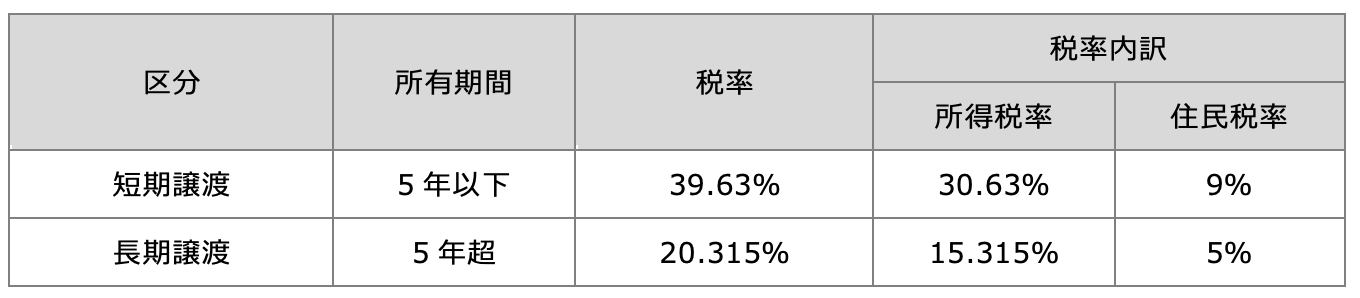

所有期間で譲渡所得税率が異なる

不動産の所有期間が5年超であるかどうかによって譲渡所得税率が異なります。なお10年超の居住用財産の譲渡の場合は譲渡所得のうち6,000万円以下の部分に対し所得税10%、住民税4%の税率、譲渡所得のうち6,000万円超の部分に対し所得税15%、住民税5%の税率が適用されます。

所有期間の計算方法

譲渡した不動産の所有期間は譲渡した年の1月1日時点で判定します。

相続・贈与により取得した財産の所有期間

被相続人や贈与者が取得した日を取得日として所有期間を計算します。

10年超の居住用財産の譲渡の特例

長期譲渡所得のうち6,000万円以下の部分に対して5%の軽減税率が適用できる特例

東日本大震災の復興に必要な財源確保を目的として、2037年12月まで所得税の金額に2.1%を掛けた復興特別所得税が加算されます。