保証期間付定期金に関する権利等

目次

保証期間付定期金に関する権利

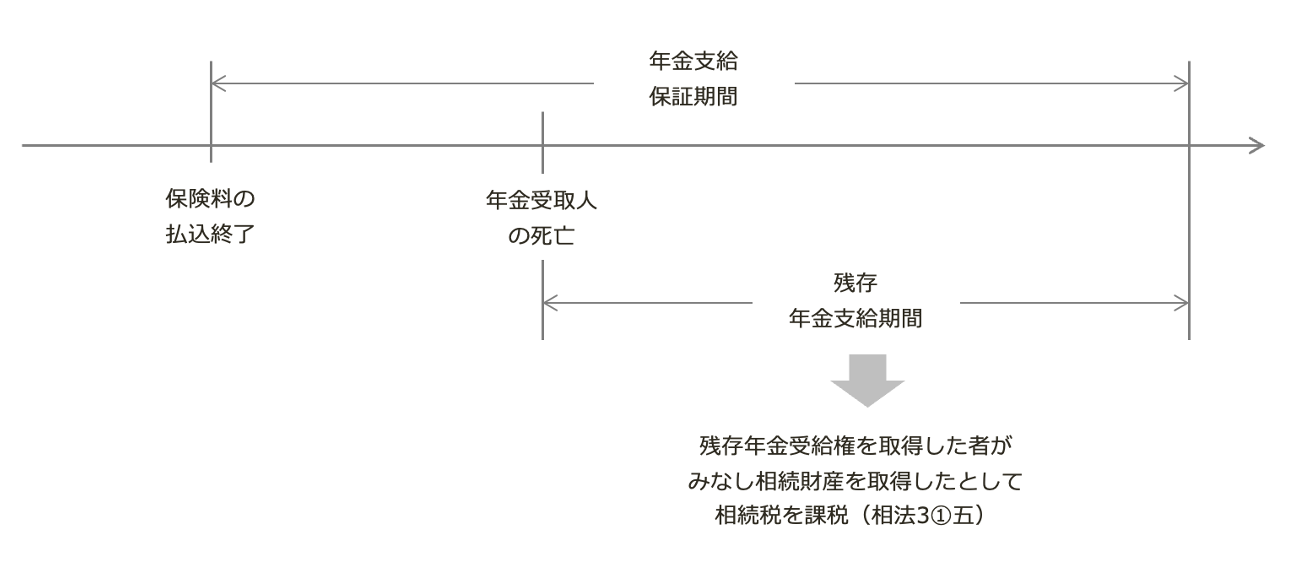

残存給付を遺族が受け取る個人年金

例えば、被相続人が加入していた民間の個人年金保険を遺族が継続して受け取る場合です。被相続人が掛金等を負担し保証期間付個人年金に加入し、相続開始前から年金(定期金)を受け取っていた場合には、その定期金給付契約に基づいて保証期間の残りの期間に遺族が年金又は一時金を受け取ることになります。この残存給付を受け取る権利は、受給する遺族がその契約に基づいて取得するものであり民法上の本来の相続財産ではありません。しかし、この継続受給権による経済的利益は、本来の相続財産と同じと考えられるため、継続受給できる権利を相続等によって取得したものとみなして相続税が課税されます(相法3①五)。

評価方法

保証期間付定期金に関する権利の評価は、定期金に関する権利(定期金給付事由が発生している権利金)の評価方法を適用し評価します(相法24)。なお、一時金又はその一時金を分割して支払を受ける場合のどちらの場合でも一時金の額で評価します(相基通24-2)。

契約に基づかない定期金に関する権利

退職年金契約の継続受給の場合

契約に基づかない定期金に関する権利とは、被相続人の死亡により相続人等が取得した定期金や一時金に関する権利で契約に基づく以外のもののことです。例えば、被相続人が退職年金を受給中に亡くなった時に、遺族が継続して受け取ることができる場合があります。この退職年金の継続受給権は、契約に基づかない定期金に関する権利を相続等により取得したものとして相続税が課税されます(相法3①六)。

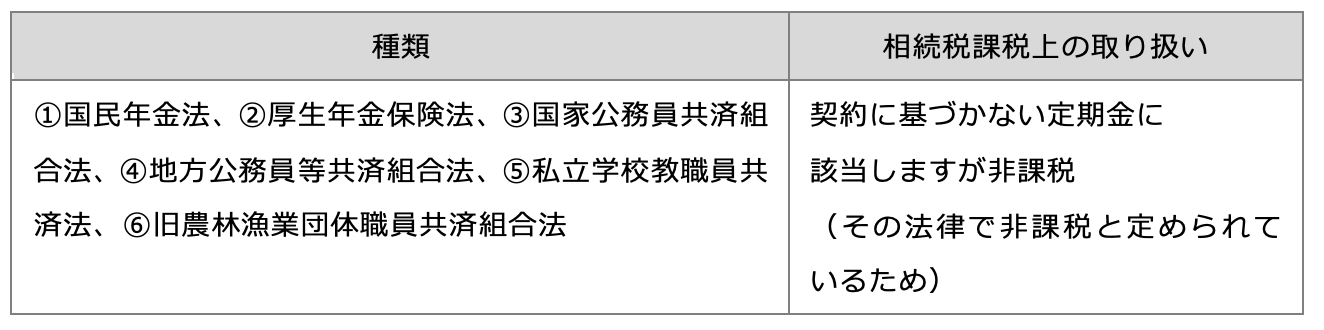

契約に基づかない定期金に関する権利には、次のようなものがあります(相基通3-46)。

- 退職年金契約に基づき継続受取人に支払われる退職年金の受給権

- 船員保険法の規定による遺族年金

- 厚生年金保険法の規定による遺族年金

ただし、船員保険法及び厚生年金保険法の規定による遺族年金等は、それらのの法律に非課税規定が設けられているため相続税は課税されません(相基通3-46)。

なお、定期金等の方式(例えば年金払い方式)で支給される退職手当金等は、契約に基づかない定期金に関する権利(相法3①六)としてではなく、退職手当金等(相法3①二)として課税対象となります(相基通3-47)。

*1 これらは、被相続人の死亡により、契約ではなく法律等の規定に基づいてその年金取得者が直接取得します。*2 定期金等の方式(例えば年金形式)で支給される退職手当金等は、退職手当金として課税対象となります(相基通3-47)。

*2 定期金等の方式(例えば年金形式)で支給される退職手当金等は、退職手当金として課税対象となります(相基通3-47)。

評価方法

契約に基づかない定期金に関する権利の価額は、定期金に関する権利の評価方法を適用して評価します。

遺言によって受けた利益(低額譲受・債務免除等)

遺言で借金を免除されるとか、著しく低い価額で財産の譲渡を受けた場合には、その経済的利益の相当額を遺贈により取得したものとみなされ相続税の対象になります(相法7)。

この低額譲渡の判断基準である「著しく低い価額」は、法人に対して資産を譲渡した場合の所得税法上の「著しく低い価額の対価」(所令169)とは異なり、時価の2分の1以下の対価で譲渡した場合に限定されていません。

低額譲渡について>>詳しくはコチラ