生命保険契約に関する権利

目次

「生命保険金」と「生命保険契約に関する権利」は別のもの

生命保険の評価には、「被相続人が保険料の支払者かつ被保険者の場合」と「被相続人が保険料の支払者で被保険者でない場合」があります。前者の生命保険契約には、生命保険金等の規定を適用し、後者の生命保険契約には、「生命保険契約に関する権利」を適用します。生命保険金等について>>詳しくはコチラ

【生命保険契約に適用する規定】

| 保険契約者 (保険料の負担者) | 被保険者 | 適用する規定 |

|---|---|---|

| 被相続人 | 被相続人 | 生命保険金等 |

| 被相続人 | 被相続人以外 | 生命保険契約に関する権利 |

生命保険契約に関する権利とは

被相続人が亡くなった時に生命保険金が支払われるのは、被保険者が被相続人となっていた場合です。一方、被相続人が契約者で被相続人以外の者が被保険者となっている生命保険金は、被相続人が亡くなった時に支払われません。しかし、その保険が貯蓄性のある生命保険金である場合には、解約等をすれば解約返戻金を受け取ることができます。

被相続人が契約者となっている保険事故未発生の保険契約

相続開始時点で、被相続人が保険料を負担していた貯蓄性がある生命保険契約等で、まだ保険金支払事由が発生していない保険契約がある場合、その保険契約を引き継いだ者が「生命保険契約に関する権利」というみなし相続財産を取得したとして相続税が課されます(相法3①三)。

ただし、この場合の生命保険契約とは、満期保険金や解約返戻金があるもので、一定期間内に保険事故が生じなかった場合に契約者に何ら支払が生じないもは対象外です。また、死亡保険金と異なり相続税の非課税限度額の適用はありません。

この生命保険契約に関する権利は生命保険金とは異なり相続時に保険金等の支払がないため、相続財産から漏れてしまうケースが多いので注意しましょう。

解約返戻金や満期保険金等がある保険契約が対象

- 解約返戻金や満期保険金がない掛け捨ての生命保険契約は生命保険契約に関する権利に該当しない

- 解約返戻金のある損害保険契約(いわゆる、積立型の損害保険契約)も、生命保険契約に関する権利に含まれまる(例えば、建物更正共済契約など)

- 保険料を払い込み済みでも、被相続人が負担した保険料に相当する部分が相続税の課税対象となる

課税要件

次の4つの要件を満たす場合に、生命保険契約に関する権利として相続税が課税されます。

- 相続開始の時において、未だ保険事故が発生していない生命保険契約であること

- 一定期間内に保険事故が発生しなかった場合に返還金その他これに準ずるものの支払いがない生命保険契約でないこと=解約返戻金や満期保険金を受け取る権利がある生命保険契約であること

- 被相続人が保険料の一部または全部を負担していること

- 被相続人以外の者が保険金の受取人であること

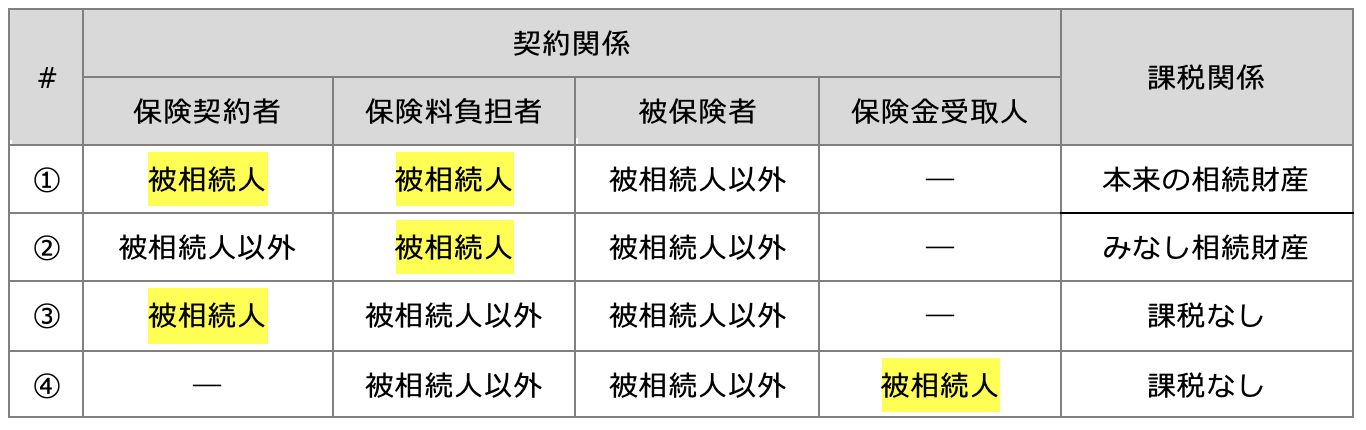

課税関係

生命保険契約に関する権利は、保険料負担者と保険契約者(解約返戻金を受け取る権利がある者)との関係によって課税関係が異なります。生命保険契約に関する権利には非課税枠の適用がありません。

被保険者が被相続人以外の者であるため、被相続人の相続開始時には保険事故が未発生となります。

① 被相続人=保険契約者=保険料負担者の場合

被相続人が保険契約者と保険料負担者である場合には、生命保険契約に関する権利は被相続人本人がもっていたものとなるため、被相続人が所有する本来の相続財産として相続税の課税対象となります(相基通3-35)。本来の相続財産であるため生命保険契約上の権利を誰が取得するかを遺産分割協議で決める必要があります。

② 被相続人=保険料負担者≠保険契約者の場合

保険契約の権利承継者が生命保険契約に関する権利を相続等により取得したとみなされ相続税が課税されます(相法3①三)。この場合の生命保険契約に関する権利は、民法上、保険契約者のものとなるため遺産分割協議の対象とはなりません。

③ 被相続人=保険契約者≠保険料負担者

課税関係は生じません。保険契約の名義変更として取り扱います。

④ 被相続人=保険金受取人≠保険契約者≠保険料負担者の場合

保険金の受取人であった被相続人が亡くなったため、新たに保険金受取人を決める必要があります。生命保険契約の受取人を変更した時点で、収入が発生していることにならないため所得税の課税対象とはなりません。さらに贈与税の課税対象にもなりません(相基通3-24)。

その後、保険契約の解約や保険金などを受け取る時点で、被相続人が負担した保険料に相当する部分について贈与税が課税されます。

生命保険会社は保険金等を支払う際に支払調書を税務署に提出します。2018年以後、死亡による契約者変更があった場合でも支払調書が提出されています。

評価方法

「生命保険契約に関する権利」の相続税評価額は、相続開始日の時点で保険を解約したと仮定して計算した解約返戻金の額で評価します。このとき、前払保険料や保険会社からの配当金があれば加算し、解約時に源泉徴収される所得税等があれば差し引きます(評基通214)。

解約返戻金の額 = 解約返戻金*1 + 前納保険料 + 剰余金の分配 − 源泉所得税

*1 相続開始日でその保険を解約するとした場合に支払われることになる解約返戻金の額

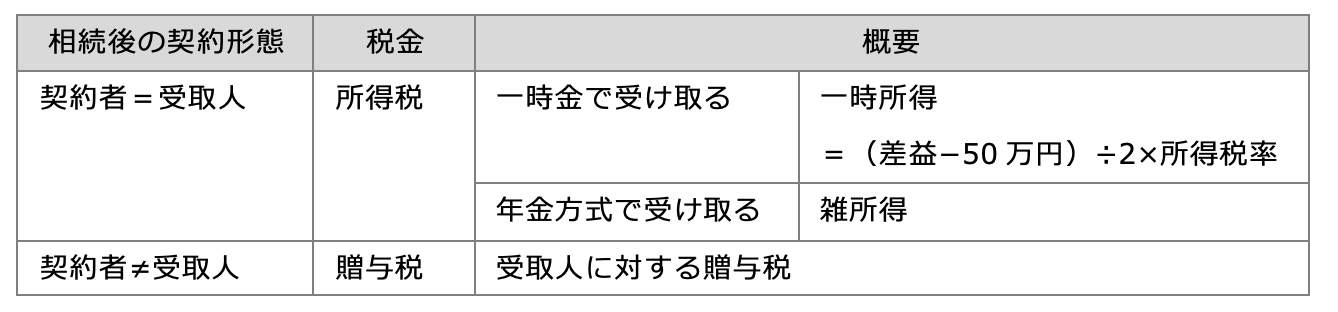

相続後に中途解約した場合の課税関係

相続後に生命保険契約を解約し解約返戻金を受け取った場合にかかる税金は、契約者と受取人の関係(遺産分割で誰が取得することになったがポイント)により異なります。