年金

年金の種類によって課税関係が異なる

年金には国民年金や企業年金、その他個人年金保険契約に基づく年金など様々な種類の年金があります。被相続人の死亡により取得する年金受給権については、年金の種類などによって相続税の課税が異なります。

個人年金

保険料負担者、被保険者、かつ、年金受取人が同一人の個人年金で、その年金支払保証期間内にその人が死亡したために、遺族の方などが残りの期間について年金を受け取ることになった場合に相続税の対象となります。

退職年金

退職金を年金形式とした場合で、在職中に死亡し、死亡退職となったため、会社の規約等に基づき、遺族の方などに退職金として支払われることになった年金で相続税の課税対象となります。

公的な遺族年金

所得税も相続税も課税されません。未支給年金(死亡したときに支給されていなかった年金)の支給を受けた場合は、一時所得となり、相続税は課税されません。

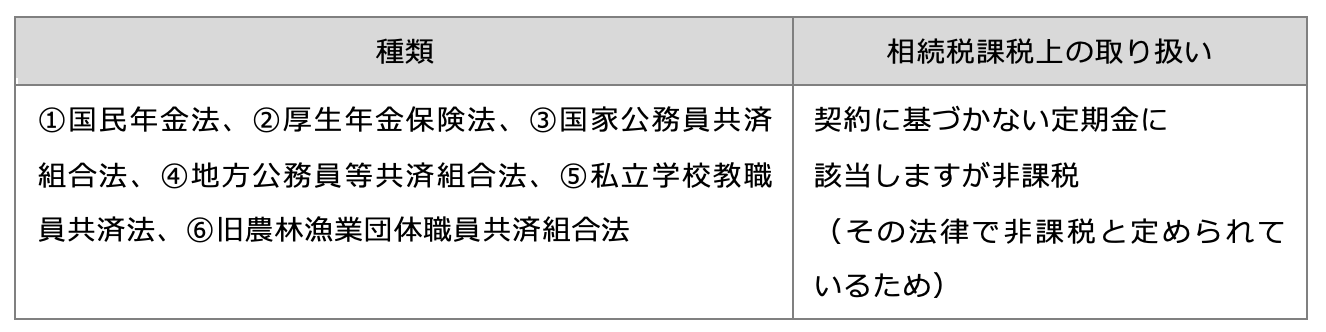

相続税が課税されない公的な年金受給権

公的な遺族年金は非課税

国民年金や厚生年金などの公的年金を受給していた者が亡くなった時には、その遺族に遺族年金が支給されます。この遺族年金は、相続税及び所得税のどちらも非課税です(所法35③、所令82の2)。国民年金法等において、遺族の生活保障のために支給される年金として租税を課すことができない旨が定められているからです。

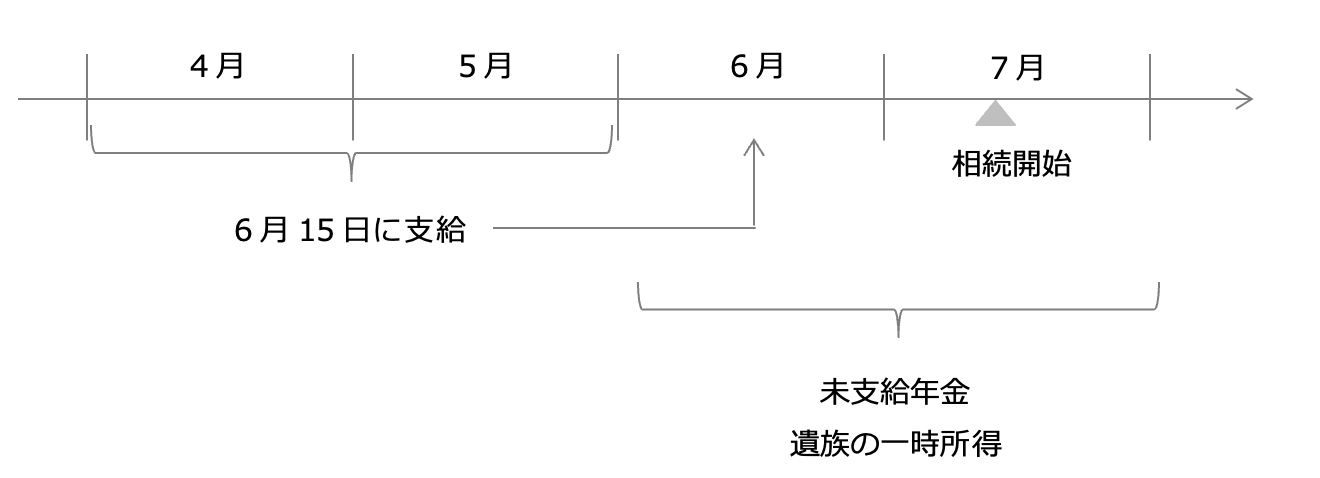

公的年金の未支給年金は一時所得

国民年金や厚生年金などの公的年金は、2か月分を後払い(偶数月の15日)で支給されます。年金は、原則、亡くなった月分まで支給されることになっているので結果として後払いとなっている年金が支給されていない状態になります。これを未支給年金といいます。

未支給年金は遺族が自己の固有の権利として請求します。このため未支給年金は被相続人の相続財産ではなく、受け取った遺族の一時所得になります。

例えば、7月20日に死亡した場合、最後に受け取る年金は6月15日に支給される4月分と5月分の2ヶ月分となる。年金は受給権者が死亡した月の分まで支給されるため、6月と7月分の2ヶ月が未支給年金となる。これは遺族の一時所得になる。

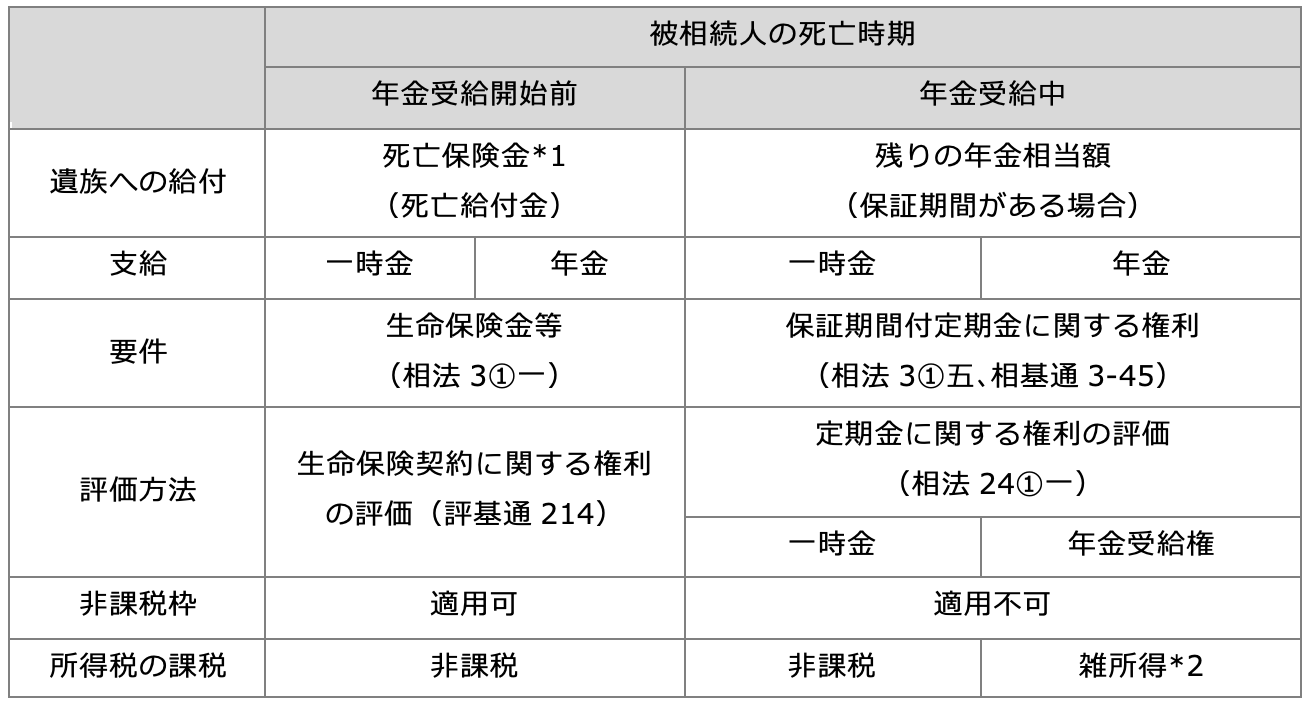

企業年金

被相続人が企業年金の受給を待期していた又は受給を受けていた時に、遺族に対して遺族給付金が支払われる場合(年金方式と一時金の場合があります)があります。この場合、被相続人が亡くなった時が年金受給開始の前後のどちらであるかにより課税関係が異なります。

遺族が受け取る年金は、亡くなった人の勤務に起因して支給される年金に該当するため所得税は非課税となります(所法9①三、所法基達9-2)。

個人年金

被相続人が、個人年金の受給を待期していた又は受給を受けていた時に、遺族に対して遺族給付金が支払われる場合(年金方式と一時金の場合があります)があります。この場合、被相続人が亡くなった時が年金受給開始の前後のどちらであるかにより課税関係が異なります。

*1 年金受給前に個人年金保険の被保険者が死亡した場合は、通常、一時金で死亡給付金(死亡保険金)が支払われます。

*2 相続税との二重課税を避けるため、年金受取額を所得税の課税部分と非課税部分とに分けて課税部分が所得税の課税対象となります。