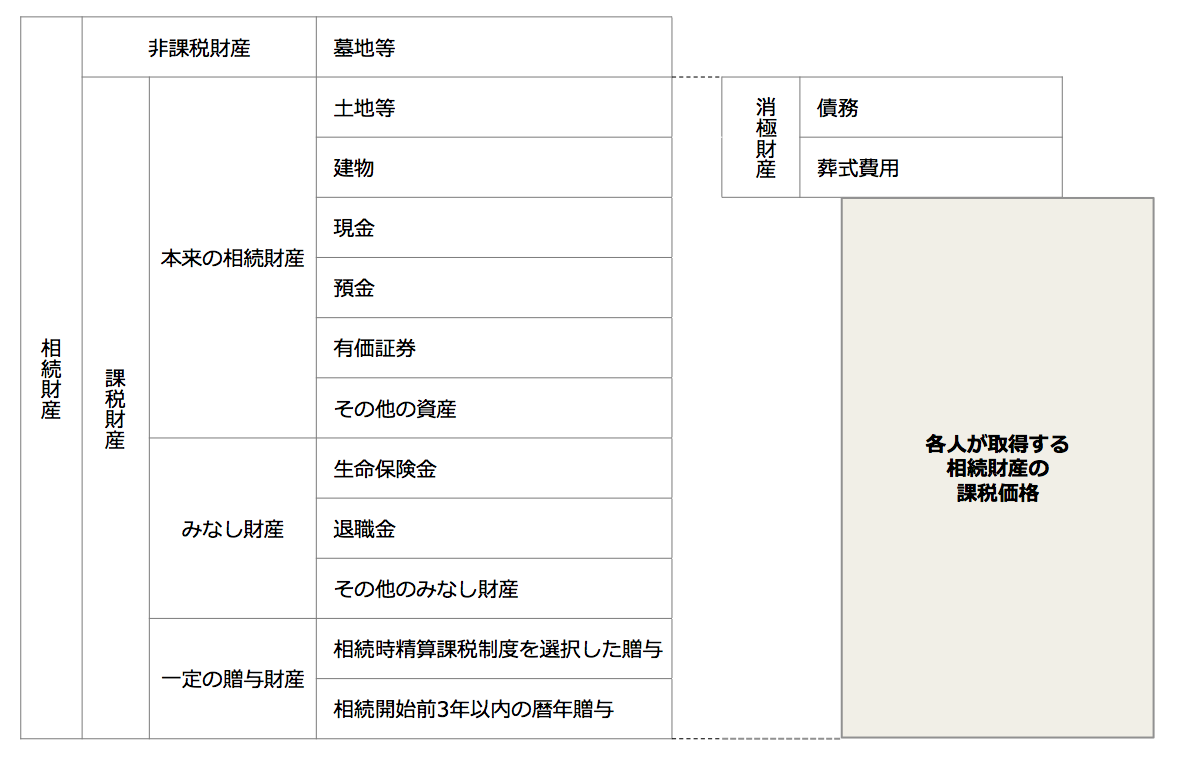

Step1 課税価格の計算

相続税の課税価格を計算する

相続税の課税価格を遺産分割協議書や遺言書等により財産を取得した人ごとに相続財産の課税価格を計算し、それを合計したものが相続税の課税価格となります。その取得した財産の価額を課税標準として相続税が課税されます。

相続財産の課税価格は相続開始日の時価で評価します。

この時価は、原則として国税庁から公表されている相続税の評価通達である財産評価基本通達に基づいて評価します。

【算定式】

各人が取得する相続財産の課税価格=

本来の相続財産+みなし相続財産+一定の生前贈与財産−非課税財産の価額−債務および葬式費用

本来の相続財産+みなし相続財産+一定の贈与財産

相続税が課税される財産には、「本来の相続財産」、「みなし相続財産」及び「一定の贈与財産」があります。

【相続税が課税される財産】

| 財産 | 内容 |

|---|---|

| 本来の相続財産 | 課税価額の特例の適用がある場合には、その減額後の金額 |

| みなし財産 | みなし財産について、非課税金額の適用がある場合には、非課税金額控除後の金額 |

| 一定の贈与財産 | 被相続人から生前に贈与された財産のうち、

に該当する贈与時の金額 |

相続開始前3年以内に贈与された財産について「贈与税の配偶者控除の特例」の適用を受けて贈与を受けたものは、加算する贈与財産に含めません。

みなし財産

生命保険金と死亡退職金の章を参照

債務+葬式費用+非課税財産を差し引く

被相続人から受け継いだ債務や葬式費用の額などを控除します。相続財産から控除できる債務や葬式費用の要件や範囲に関しては、債務控除の章を参照ください。

【相続財産から控除する債務等】

| 債務 | 内容 |

|---|---|

| 債務 | 被相続人の債務 未払金、未納の税金など |

| 葬式費用 | 相続人が負担した葬式費用等 |

| 寄附金 | 国や公益法人への寄附金 |

| 非課税財産 | 非課税枠や課税価格の減額 例えば、生命保険金や死亡退職金などの非課税枠 |

遺産分割が済んでいない場合

遺産が分割されていない状態を「未分割」といいます。相続税の申告期限である10ヶ月以内に、相続財産の分割協議がまとまらない場合には、その未分割財産について、いったんそれぞれの相続人が法定相続分で相続財産を取得したと仮定して、各人の課税価格を計算します。