特定居住用宅地等

目次

特定居住用宅地等の適用要件

特定居住用宅地等には、

- 被相続人が居住していた宅地と

- 被相続人と同一生計の親族が居住していた宅地

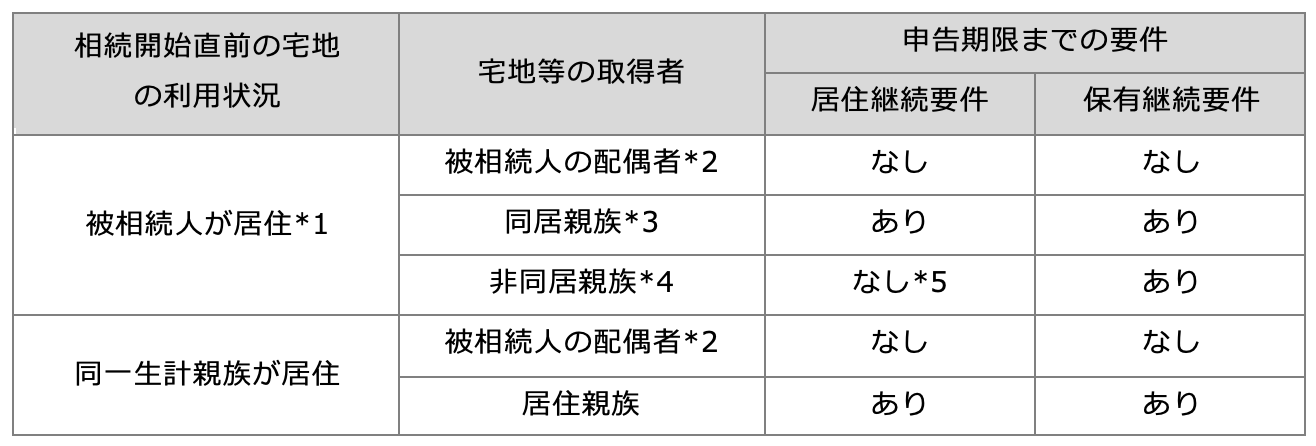

があります。次表に示す取得者が宅地等を取得し、かつ、申告期限までその宅地等に居住を継続し(居住要件)及び宅地等の保有を継続する(保有要件)の要件を満たす必要があります(措法69の4③二、措令40の2⑫)。

宅地等の取得者は相続人に限定されておらず親族でも構いません。被相続人の自宅を被相続人と同居している長男の妻や長女の夫などの親族に遺贈した場合でもこの特例を受けることができます。

*1 被相続人が相続開始時に老人ホームに入居していた場合等でも、入居するまで生活の拠点としていた家屋の宅地を被相続人の居住の用に使用していた宅地とみなす例外規定があります。☞「相続開始直前に被相続人が居住していたことの例外」

*2 被相続人の配偶者が取得する場合は申告期限までの居住要件と保有要件がないため、相続税の申告期限が到来する前に宅地の売却や転居、家屋を賃貸するなどしても小規模宅地の特例を受けることができます。

*3 同居親族の判定☞「被相続人の自宅を取得する同居親族の判定」

*4 被相続人と同居していない親族(家なき子に該当する親族)が取得する場合にも、小規模宅地の特例を適用できる場合があります。☞「家なき子」

*5 非同居親族(家なき子に該当する親族)が取得する場合には、申告期限までの居住要件がないため、申告期限が到来する前に家屋を賃貸するとか、家屋を取り壊し更地にした場合でも特例を受けることができます。

相続開始直前の宅地利用状況の要件

居住していた宅地等の判断

その宅地等で被相続人が居住していた、つまり、生活の拠点を置いていた宅地等であることが要件です。

生活の本拠地であるかどうかは、例えば、その建物の入居目的、日常生活の状況(水道光熱の使用量が最も多い場所、新聞・郵便物の配達先、その他住民票や運転免許証など)、建物の構造や設備の状況、他の建物の有無などを総合的に勘案し判断します。

次の宅地等は、生活の拠点とはいえないため特例を受けることができません。

- 居住用建物の建築中の仮住まいの建物の敷地

- 小規模宅地等の特例を受ける目的で一時的に居住した建物の敷地

- 娯楽や保養を目的とした建物の敷地

複数の居住用の宅地がある場合

小規模宅地等の特例を受けることができる宅地等はひとつに限定されていません。被相続人と被相続人の同一生計親族にそれぞれ居住用宅地等がある場合には、特例を併用して受けることができます(措法69の4③二、措令40の2⑪)。ただし、限度面積の要件を満たす範囲内に限られます。

- 被相続人の居住用宅地等はひとつに限定

- 複数の同一生計親族がそれぞれ居住用宅地等を有している場合には、それぞれを特例の対象とすることができる

被相続人又は同一生計親族の居住用宅地等が複数ある場合には、どこが生活の本拠地であったのかを事実に基づいて判断する必要があります。

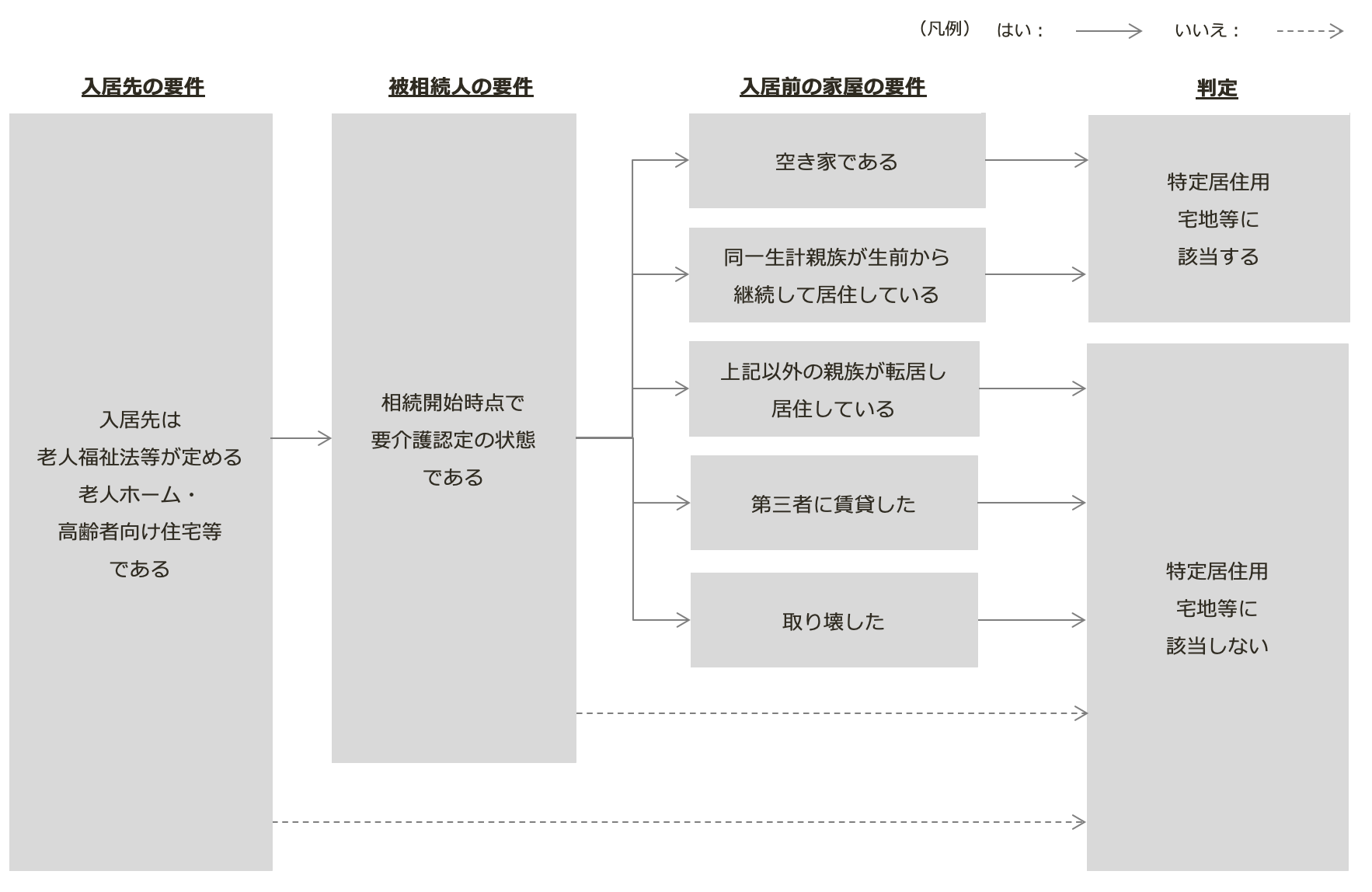

相続開始直前に被相続人が居住していたことの例外規定

次の場合に、一定の要件を満たしていることを条件に、老人ホーム入居等の直前まで居住していた宅地等を相続開始直前に被相続人が居住していた宅地等としてみなすことができます。

- 老人ホームに入居していた場合

- 単身赴任していた場合

- 入院していた場合

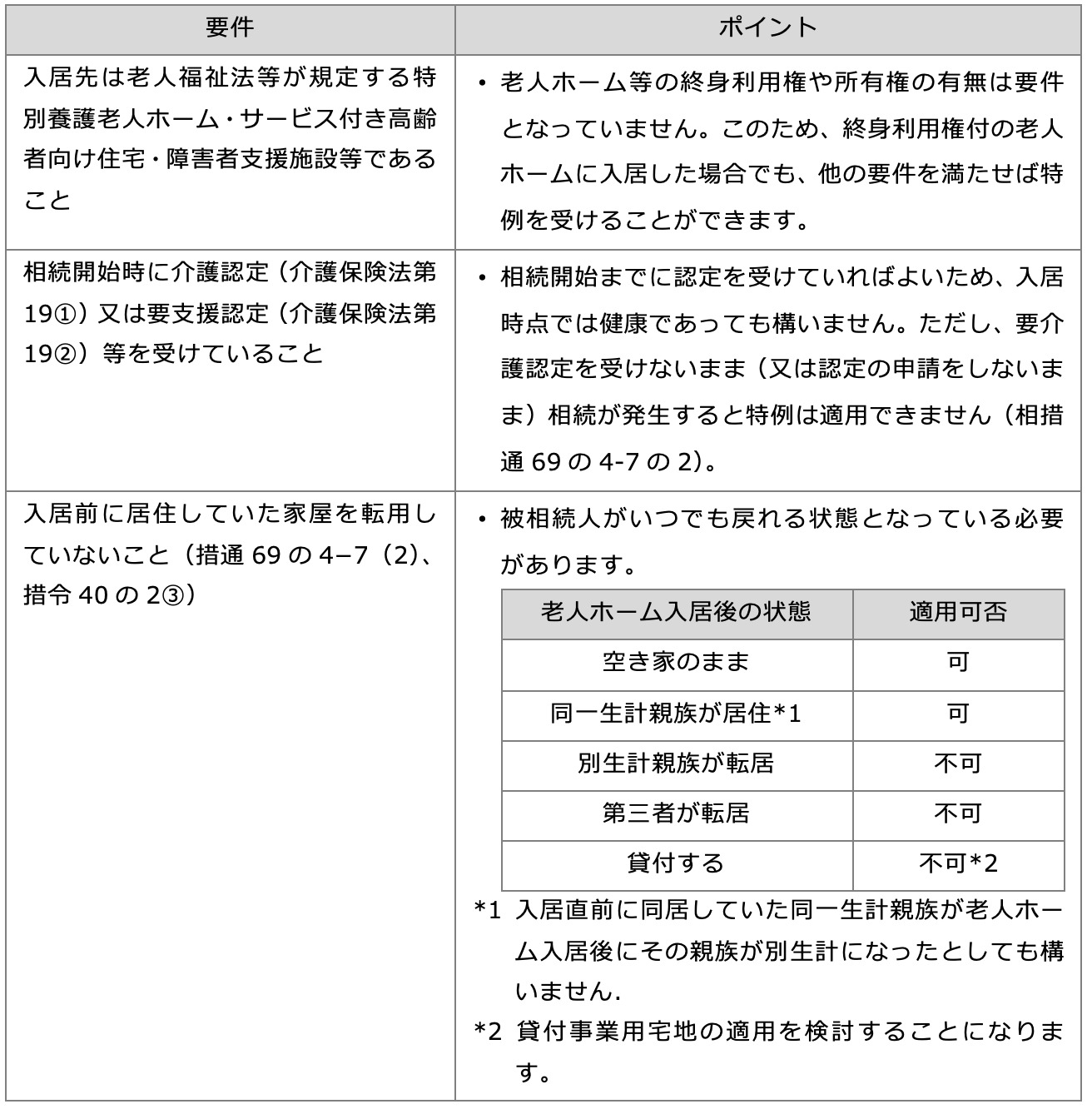

老人ホーム等に入居していた場合

被相続人が老人ホーム等に入居する直前に居住していた宅地を相続開始直前に居住していた宅地等としてみなすには、次の3つの要件を満たす必要があります(措法69の4①、措令40の2②、③)。

- 入居先は老人福祉法等が規定する特別養護老人ホーム・サービス付き高齢者向け住宅・障害者支援施設等であること

老人ホーム等の終身利用権や所有権の有無は要件となっていません。このため、終身利用権付の老人ホームに入居した場合でも、他の要件を満たせば特例を受けることができます。 - 相続開始時に介護認定(介護保険法第19①)又は要支援認定(介護保険法第19②)等を受けていること

相続開始までに認定を受けていればよいため、入居時点では健康であっても構いません。ただし、要介護認定を受けないまま(又は認定の申請をしないまま)相続が発生すると特例は適用できません(相措通69の4-7の2)。 - 入居前に居住していた家屋を転用していないこと(措通69の4−7(2)、措令40の2③)

被相続人がいつでも戻れる状態となっている必要があります。

転勤等で家族と別居していた場合

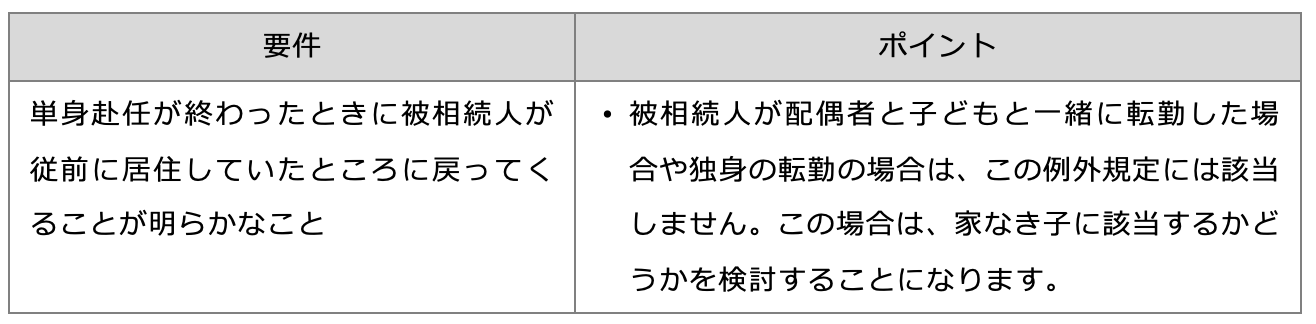

相続開始直前に被相続人が単身赴任のため家族とは別の家屋に居住していた場合でも、次の要件を満たしているときは赴任直前に居住していた宅地等を特例の対象とすることができます。

- 単身赴任が終わったときに被相続人が従前に居住していたところに戻ってくることが明らかなこと

病気療養のため入院中に亡くなった場合

被相続人が入院直前まで居住していた宅地等が相続開始直前において空き家であっても、被相続人の退院後は従前どおり居住することができる状況にある場合(他の用途に使われていたという特段の事情のない限り)には、入院期間の長短を問わず、その宅地等について特例の対象とすることができます(国税庁質疑応答事例)。

同一生計の親族であるかをどのように判断するか

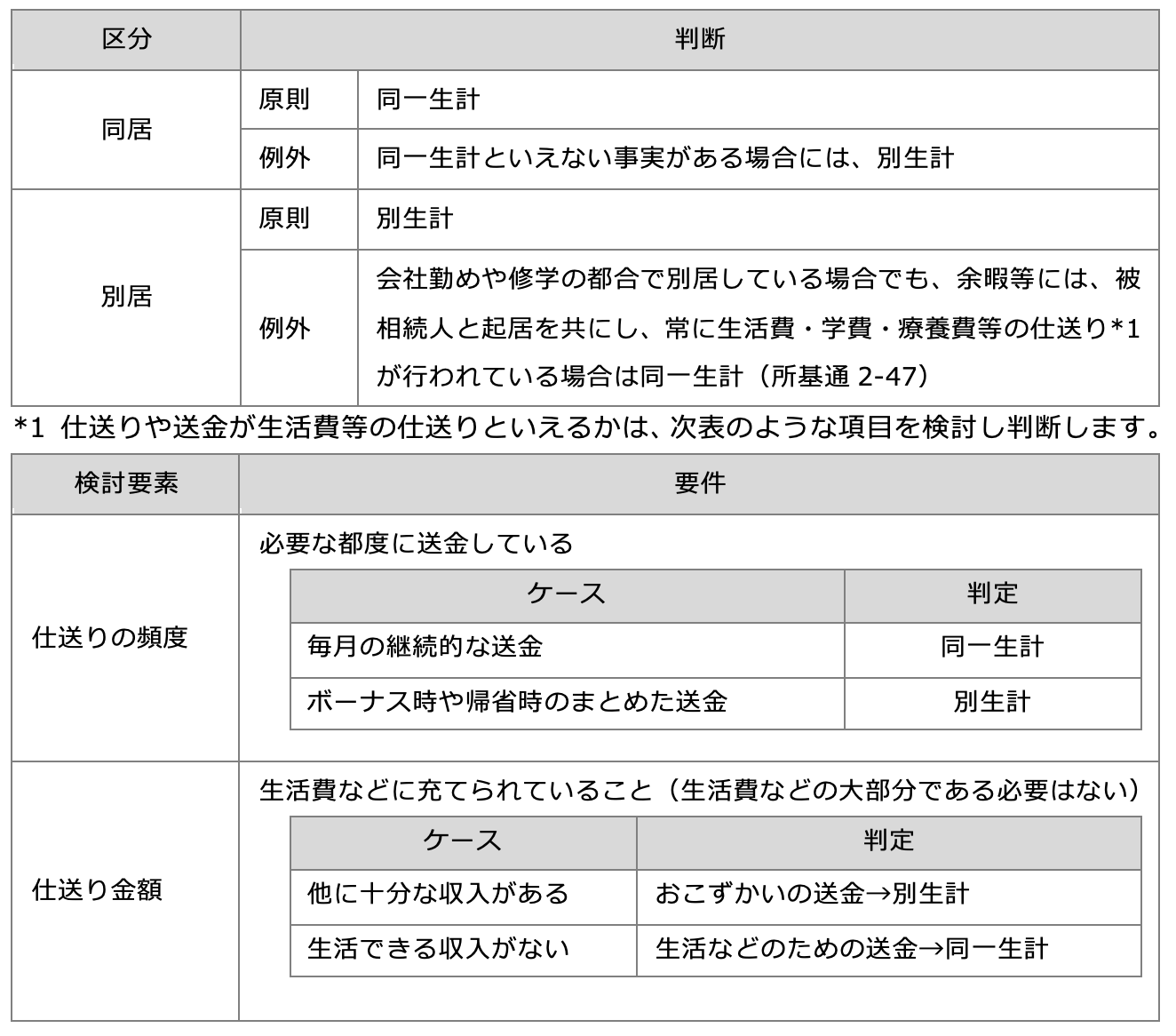

同一生計(正式には生計を一にするといいます)であるとは、日常の生活費を共にしているということで、簡単にいうと「財布が一緒」という意味です。民法や相続税法には同一生計の定義がないため、所得税法基本通達2−47における「生計を一にする」の考え方を参考にします。生計を一にするかどうかは、衣食住といった基本的な生活維持費が同一の財布から支出しているかによって判断します。相続人が被相続人の生活費の一部や全部を補填するために仕送りしている場合やお互いに生活費を出し合ってこれを管理し生活費として支出している生活形態の場合には、同一の家屋に起居していない場合でも同一生計の親族に該当することがあります。

取得者毎の申告期限までの要件

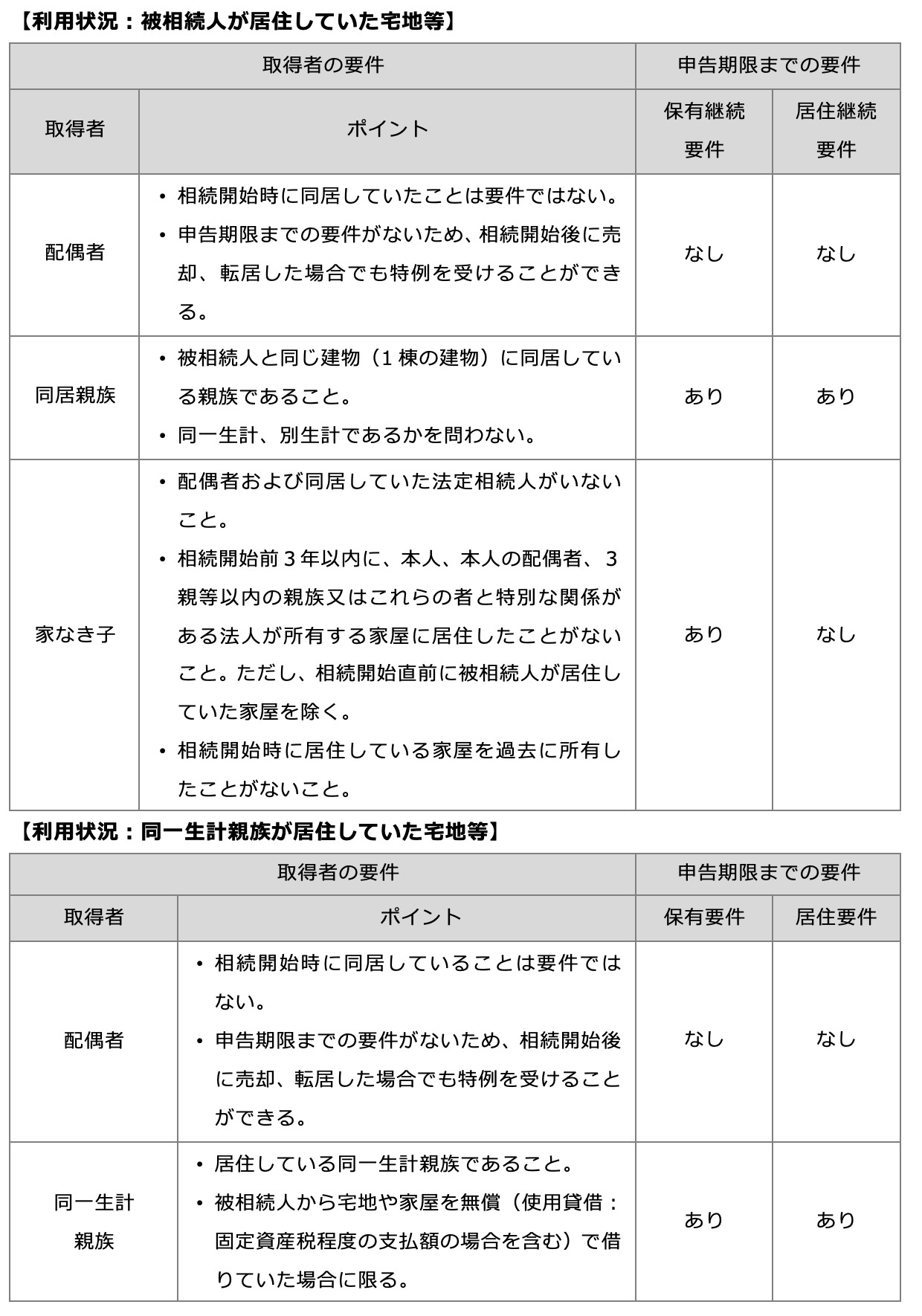

相続開始直前の宅地等の利用状況、①被相続人の居住用、②同一生計親族の居住用のどちらであるかによって、特例が受けられる取得者及び申告期限までの要件が異なります(措法69の4③、④)。

被相続人が居住していた宅地等の場合

取得者:配偶者

- 相続開始時に同居していたことは要件ではない。

- 申告期限までの要件がないため、相続開始後に売却、転居した場合でも特例を受けることができる。

- 申告期限までの保有継続及び居住継続要件なし

取得者:同居親族

- 被相続人と同じ建物(1棟の建物)に同居している親族であること。

- 同一生計、別生計であるかを問わない。

取得者:家なき子

- 配偶者および同居していた法定相続人がいないこと。

- 相続開始前3年以内に、本人、本人の配偶者、3親等以内の親族又はこれらの者と特別な関係がある法人が所有する家屋に居住したことがないこと。ただし、相続開始直前に被相続人が居住していた家屋を除く。

- 相続開始時に居住している家屋を過去に所有したことがないこと。

同一生計親族が居住していた宅地等

取得者:配偶者

- 相続開始時に同居していたことは要件ではない。

- 申告期限までの要件がないため、相続開始後に売却、転居した場合でも特例を受けることができる。

- 申告期限までの保有継続及び居住継続要件なし

取得者:同一生計親族

- 居住している同一生計親族であること。

- 被相続人から宅地や家屋を無償(使用貸借:固定資産税程度の支払額の場合を含む)で借りていた場合に限る。

家なき子

被相続人と同居していない親族、例えば、仕事の都合により被相続人と同居していない持ち家もない親族が将来的に戻ってきてその居住用不動産に住むことを想定した規定です。配偶者に先立たれ、ひとり暮らしの被相続人の宅地等を同居親族以外の一定の親族(いわゆる家なき子)が取得した場合、特例の適用を受けることができます。

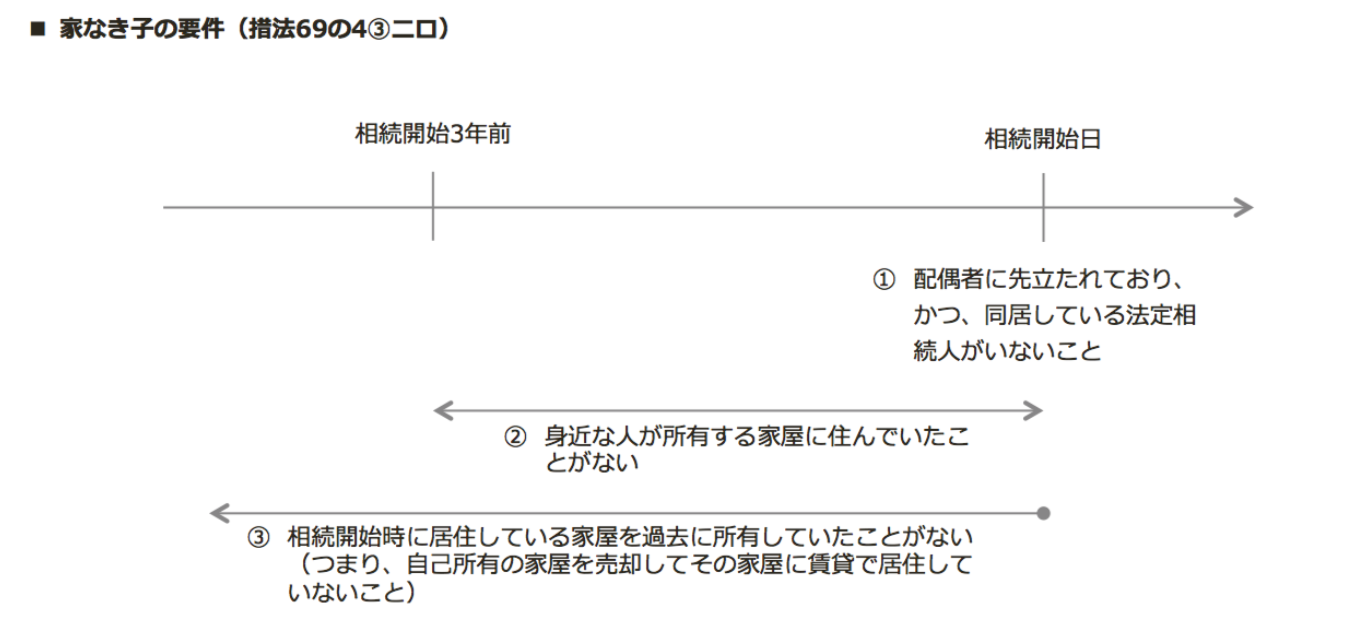

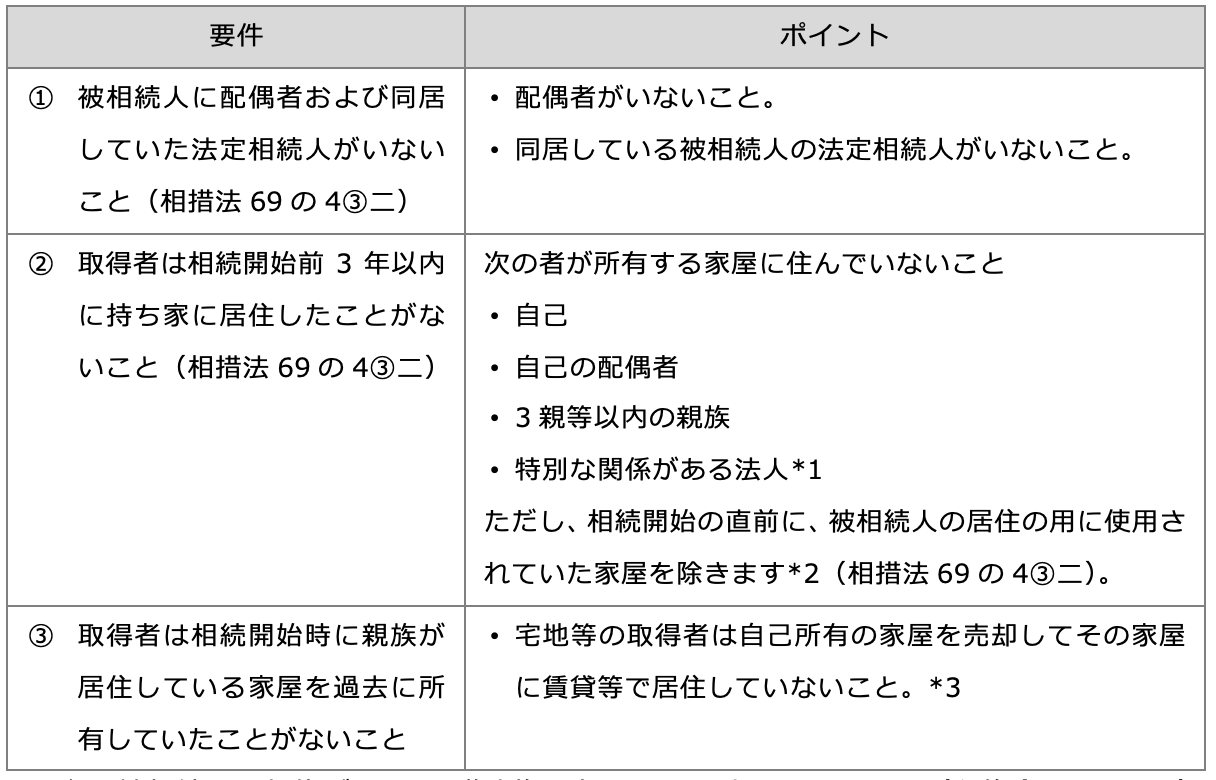

家なき子の要件

家なき子は、簡単に言うと、持ち家がなく賃貸住宅に住んでいる相続人のことです。次の要件のすべてを満たす親族が、家なき子に該当します。

- 被相続人に配偶者および同居していた法定相続人がいないこと(相措法69の4③二)

- 取得者は相続開始前3年以内に持ち家に居住したことがないこと(相措法69の4③二)

- 取得者は相続開始時に親族が居住している家屋を過去に所有していたことがないこと

*1 主に被相続人や親族が 50%の議決権を有している法人のことです(租施令 40 の 215)。

*2 この要件は、例えば、被相続人と同居するつもりで家屋を建てたにもかかわらず、転勤 等により別居せざるを得なくなった相続人等を救済するために、その相続人を家なき子として特例を受けられるようにしたものです。

*3 家屋の名義を自分の配偶者以外の者に変更した後にその家屋に住み続けることで、あたかも持ち家のない状態を作り出し特例を受けることを防ぐための要件です。

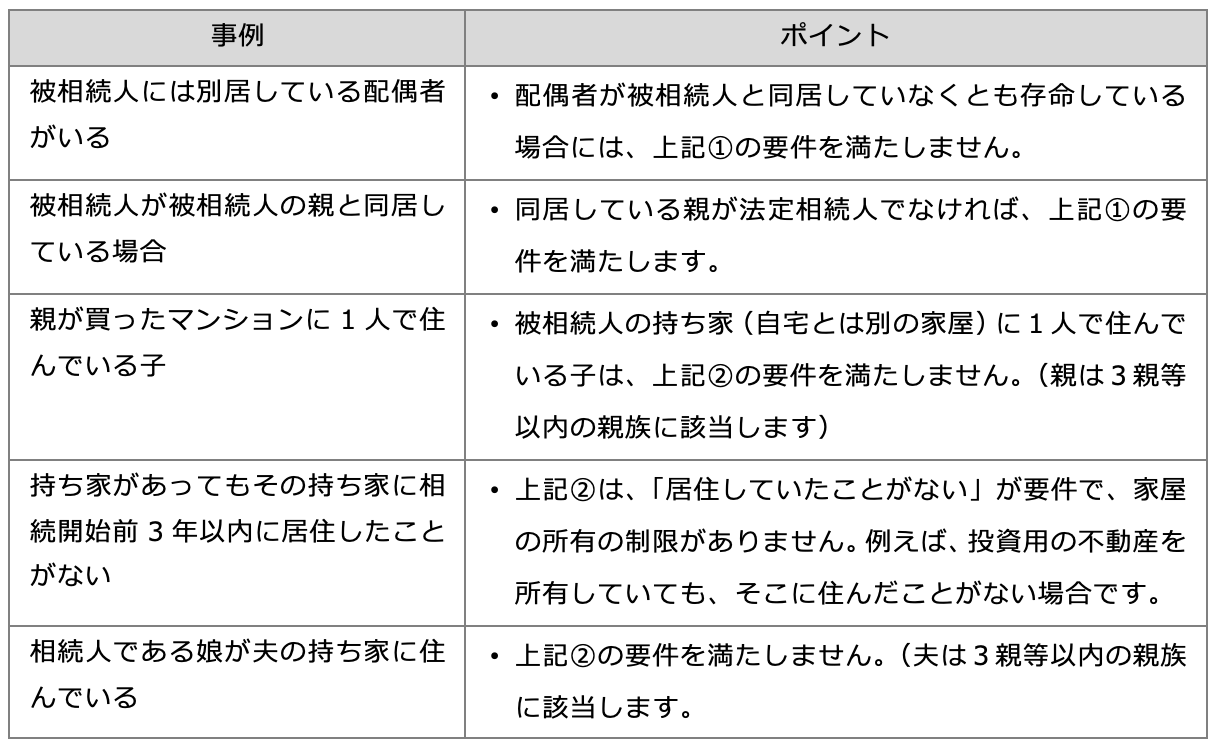

家なき子の判定で勘違いしやすい事例

特定居住用宅地等の特例の可否判定で、誤りやすい事例には、次のようなものがあります。

- 被相続人には別居している配偶者がいる

→配偶者が被相続人と同居していなくとも存命している場合には、上記①の要件を満たしません - 被相続人が被相続人の親と同居している場合

→同居している親が法定相続人でなければ、上記①の要件を満たします。 - 親が買ったマンションに1人で住んでいる子

→被相続人の持ち家(自宅とは別の家屋)に1人で住んでいる子は、上記②の要件を満たしません。(親は3親等以内の親族に該当します) - 持ち家があってもその持ち家に相続開始前3年以内に居住したことがない

→上記②は、「居住していたことがない」が要件で、家屋の所有の制限がありません。例えば、投資用の不動産を所有していても、そこに住んだことがない場合です。 - 相続人である娘が夫の持ち家に住んでいる

→上記②の要件を満たしません。(夫は3親等以内の親族に該当します。

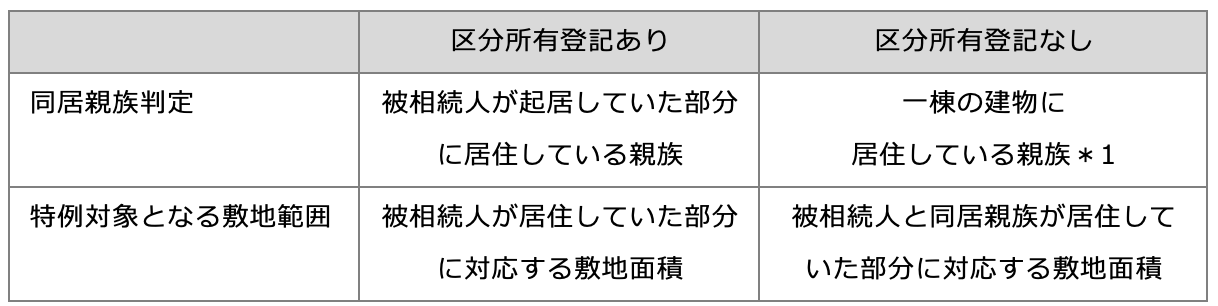

被相続人の自宅を取得する同居親族の判定(二世帯住宅)

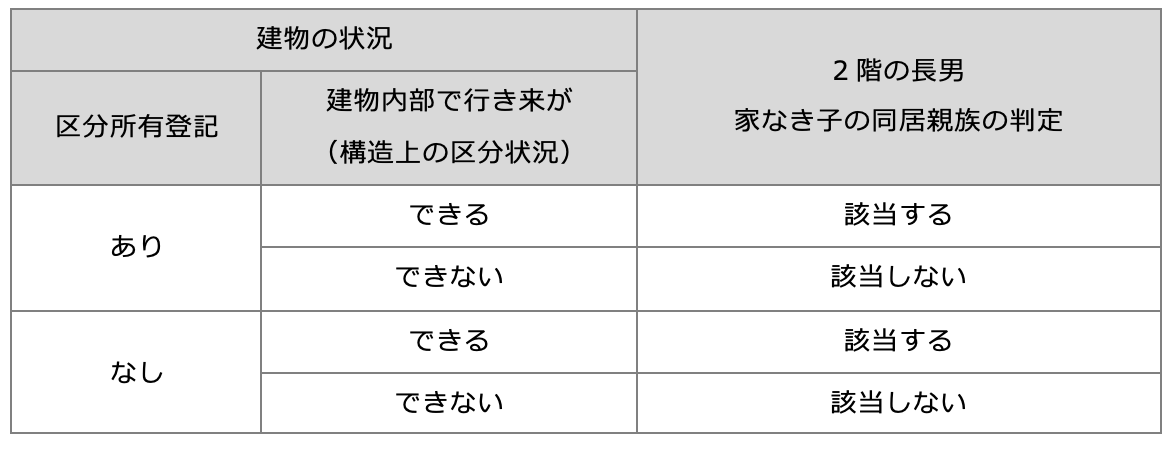

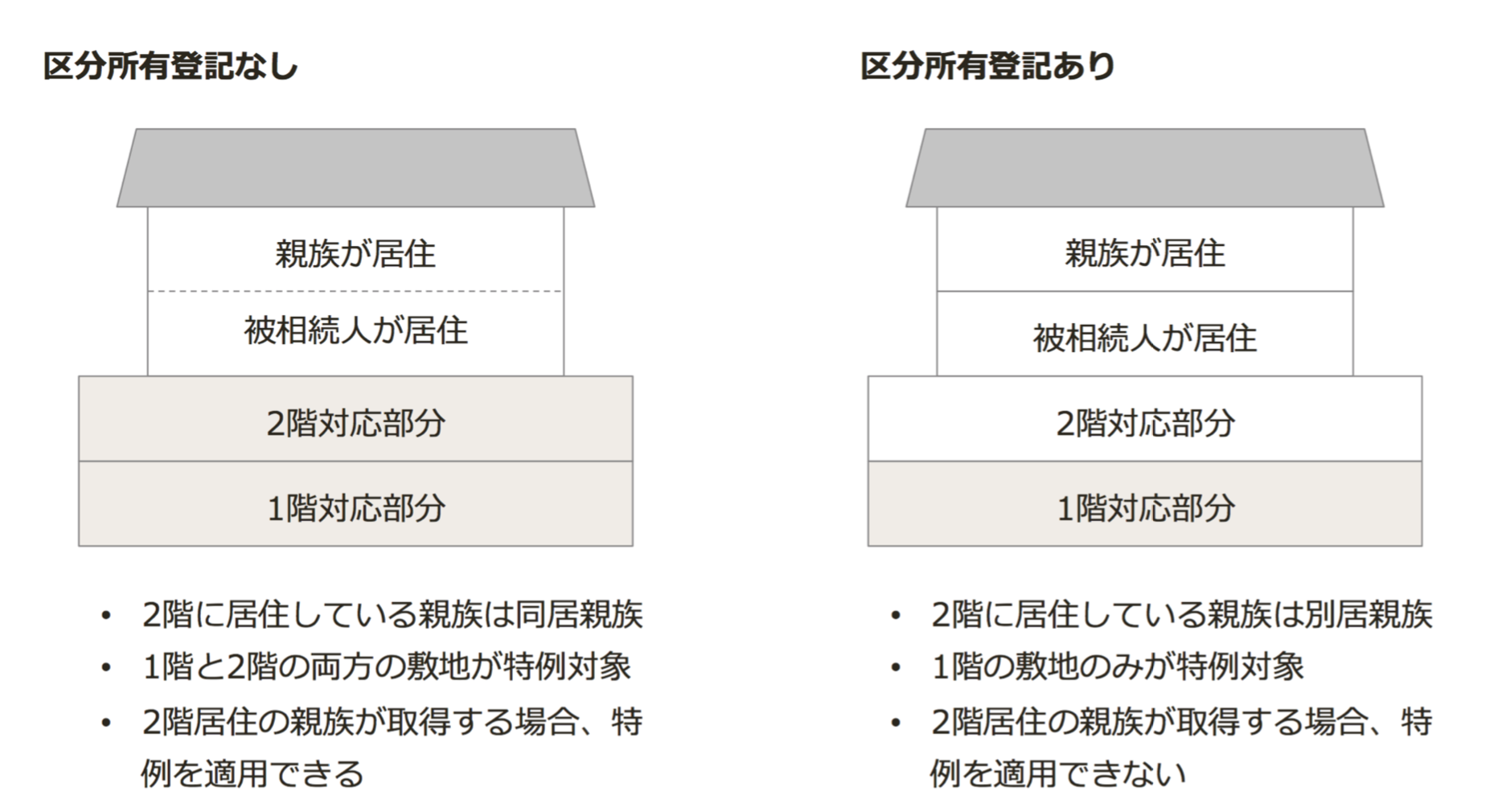

区分所有登記の有無で判定する

1棟の建物に同居していた親族(同一生計と別生計のどちらでも構いません)は、被相続人が居住していた宅地を取得する場合に小規模宅地の特例を受けることができます。この場合の1棟の建物とは区分所有登記されていない建物のことで、構造上独立しているかどうかは考慮しません。

その建物が区分所有登記されているかどうかよって被相続人と同居していたことになる親族の範囲が異なります(措法69の4③二、措令40の2④、⑬)。区分所有登記がない建物において親族が被相続人と構造上区分され独立した部分に住んでいたとしても、その独立した部分に住んでいる親族は同居親族に該当します。例えば、各階が独立しており内部で行き来ができない建物であっても区分所有登記がない場合には同居親族となります。

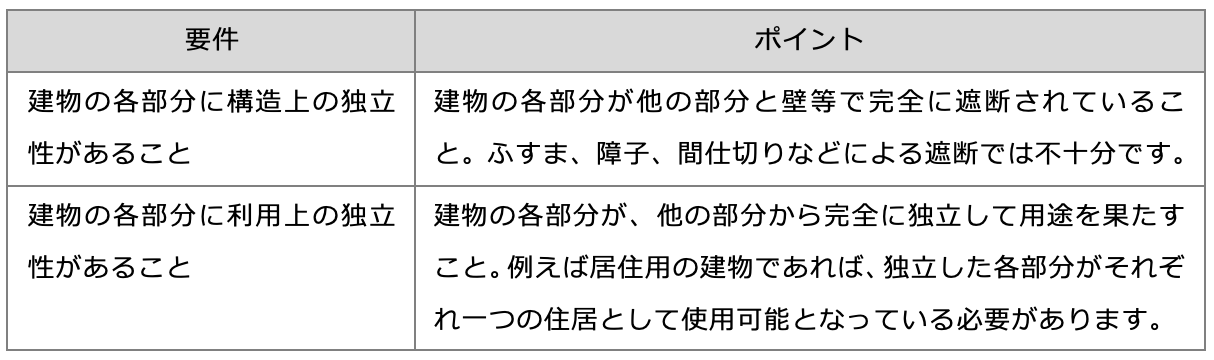

区分所有登記がある建物とは

区分所有登記がある建物(区分所有登記建物)とは、建物の独立した部分ごとに所有権の目的とすることができる建物について、区分所有建物である旨の登記がされている建物(措通69の4-7の3)のことです。区分所有登記をするためには、建物の各部分に構造上と利用上の独立性があることが要件となっています。

なお、独立した構造となっている建物が、無条件に区分所有登記建物に該当するのではなく、区分所有する旨(区分された各部分にそれぞれ所有権者を設ける)の登記をして初めて区分所有登記建物に該当します。

なお、独立した構造となっている建物が、無条件に区分所有登記建物に該当するの ではなく、区分所有する旨(区分された各部分にそれぞれ所有権者を設ける)の登 記をして初めて区分所有登記建物に該当します。

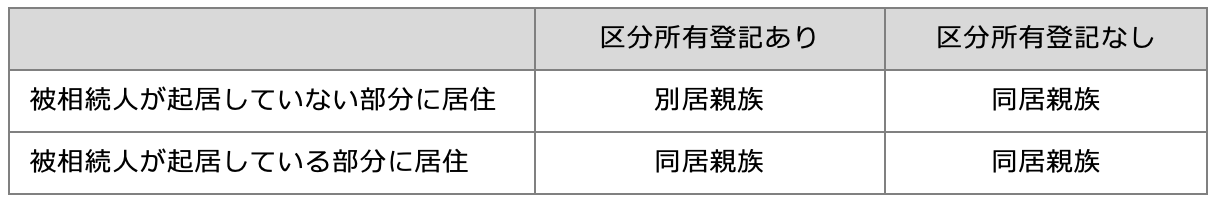

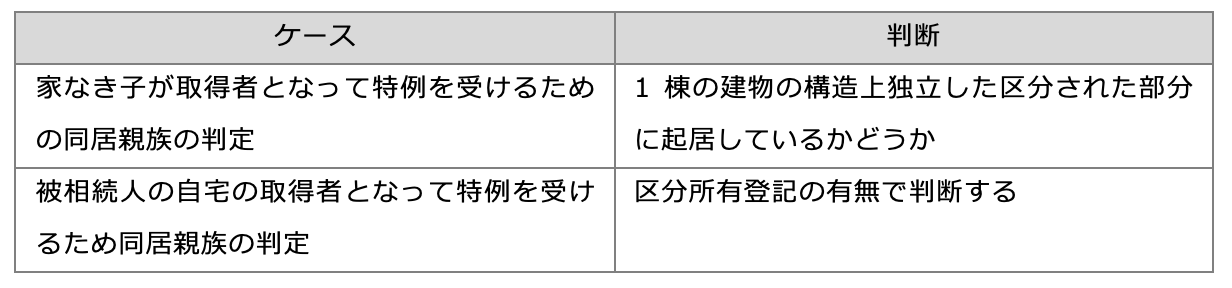

家なき子を判定する際の同居親族の判定

共に起居していた法定相続人がいないこと

家なき子が取得者となって特例を受けるためには、1棟の建物の構造上独立した区分された部分に被相続人と一緒に居住している法定相続人がないことが要件です(措通69の4-21)。例えば、構造上区分された二世帯住宅で各独立部分に被相続人と相続人が別々に居住している場合には、原則として、共に起居していたことにならず、その相続人は家なき子の同居していた法定相続人には該当しません。

この判断基準は、家なき子の同居法定相続人を判断する基準と、次の通り異なっています。

<設例>

2階建ての建物に1階に被相続人が2階に長男が居住している。法定相続人は長男と次男である。次男は家なき子として1階の敷地を取得できるか(2階に居住している長男は家なき子要件の同居法定相続人に該当するか)。