配偶者居住権

目次

- 1 概要

- 2 制度の目的

- 3 権利の内容

- 4 成立要件

- 5 被相続人の配偶者であること

- 6 被相続人が所有していた建物である

- 7 配偶者居住権が遺贈の目的とされた

- 8 遺産分割により配偶者居住権を取得する合意が成立した

- 9 審判による配偶者居住権の取得

- 10 居住権の存続期間—居住期間

- 11 配偶者居住権の効力

- 12 配偶者居住権の消滅と課税関係

- 13 配偶者居住権の消滅

- 14 配偶者居住権の財産的評価について

- 15 建物

- 16 居住権が設定された建物の敷地

- 17 配偶者居住権が消滅した時

- 18 民法の法定利率

- 19 施行日

概要

配偶者居住権とは、配偶者が相続開始時に被相続人が所有する建物に住んでいる場合に、終身または一定期間、その住んでいる建物を無償で使用することができる権利です。

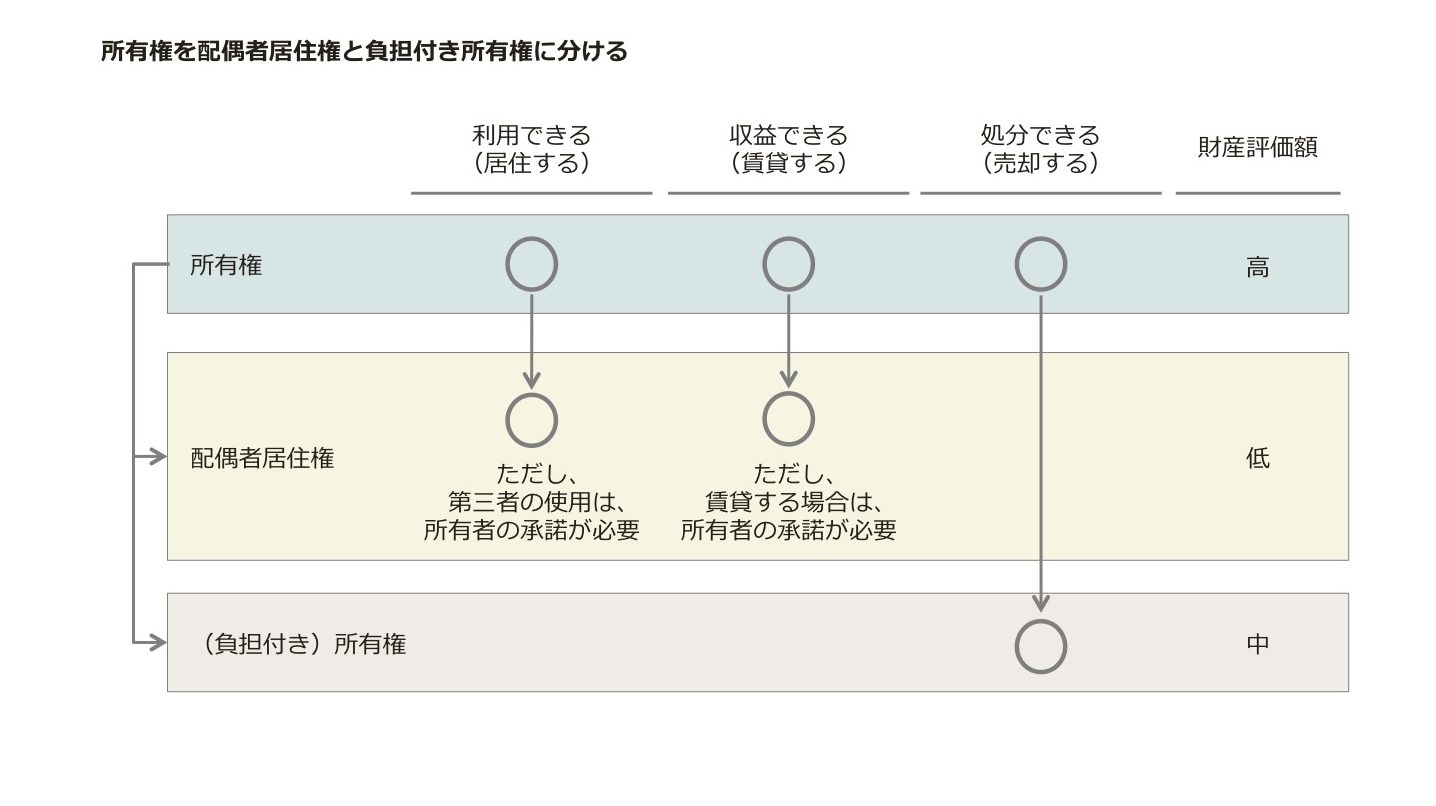

所有権を配偶者居住権と負担付き所有権に分割した

所有権とは、物を自由に使用、収益、処分できる権利です。例えば、建物の所有者は、それを自由に「使用」することができ、他人に貸して賃料を受け取ることで「収益」することもでき、さらに、他人に売却するという「処分」もできます。

この所有権を「配偶者居住権」と「負担付きの所有権」とに分けることにより、配偶者が「配偶者居住権」を取得し、配偶者以外の相続人が「負担付きの所有権」を取得することができるようにしました。

配偶者居住権は、建物を使用する、つまり、住み続けることができる権利です。ただし、通常の所有権とは異なり自由に他人に貸すとか、売却することができません。

配偶者以外の相続人が取得する「負担付き所有権」とは、自らが自由に建物を使用することや他人に貸すとかができない制約がありますが、売却することができる権利です。自らが使用等できない制約は、配偶者居住権が存続する間、自らが使用等できない制約を消滅すると通常の所有権を有することになります。

配偶者居住権の評価額は通常の所有権よりも低い

配偶者居住権の評価額は、通常の所有権よりも低いため、残された配偶者は、住み慣れた居住環境での生活を確保しつつ、その後の生活資金としてそれ以外の財産、例えば預貯金等をより多く相続することができます。

<前提>

相続人:配偶者、長男

相続財産:預金 3,000万円

自宅 2,000万円

遺産分割:法定相続分に応じて取得する

<自宅の所有権の場合>

例えば、配偶者が2,000万円の自宅を取得すると、預貯金は500万円しか取得できないことになります。

(単位:万円)

| 遺産 | 評価額 | 各相続人の取得額 | |

| 配偶者 | 長男 | ||

| 自宅 | 2,000 | 2,000 | |

| 預貯金 | 3,000 | 500 | 2,500 |

| 合計 | 5,000 | 2,500 | 2,500 |

<自宅の所有権を配偶者居住権と負担付き所有権に区分した場合>

自宅の配偶者居住権の評価額が1,000万円であるとした場合、配偶者は1,000万円の配偶者居住権を取得し、子は配偶者居住権の負担のついた自宅の所有権を取得することになった場合には、配偶者は自宅の居住権以外に預貯金1,500万円を取得することができます。

(単位:万円)

| 遺産 | 評価額 | 各相続人の取得額 | |

| 配偶者 | 長男 | ||

| 自宅 | |||

| 配偶者居住権 | 1,000 | 1,000 | |

| 負担付所有権 | 1,000 | 1,000 | |

| 預貯金 | 3,000 | 1,500 | 1,500 |

| 合計 | 5,000 | 2,500 | 2,500 |

このように、新たに居住権という権利を設けることで、配偶者は、従来よりも、生活資金をより多く確保することが可能となります。

【配偶者居住権の概要】

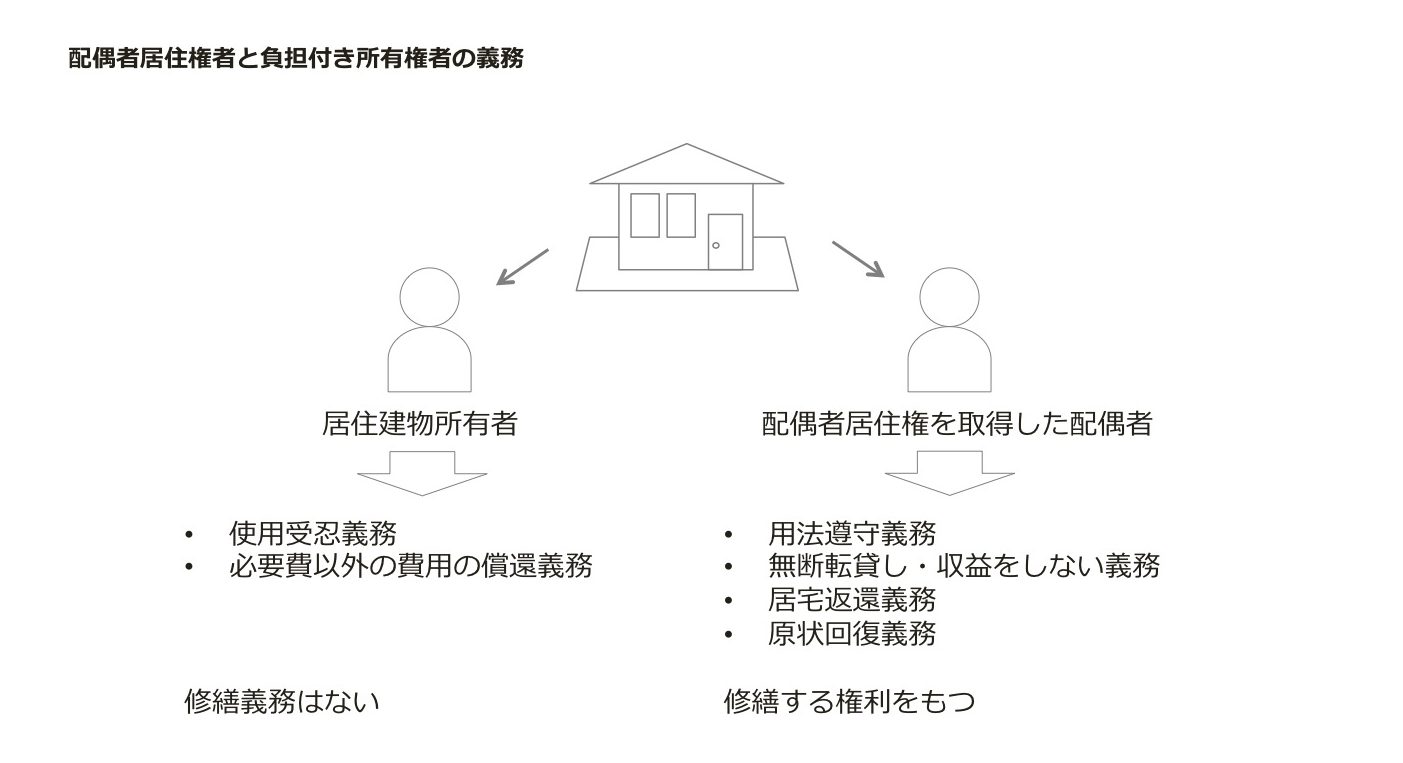

【所有者と配偶者の義務】

なお、被相続人が配偶者に配偶者居住権を遺贈した場合には、一定の要件を満たす場合には、持戻し免除の意思表示があったものと推定する旨の規定が設けられています。

配偶者居住権は、自宅の所有権を相続するよりも評価額が低いため、住み慣れた居住環境での生活を確保しつつ、その後の生活資金としてそれ以外の財産、例えば預貯金等を相続することができます。

配偶者居住権制度は遺産分割方法の選択肢のひとつにすぎません。

配偶者居住権と配偶者短期居住権の対比 → 詳しくはこちら

制度の目的

核家族化や平均寿命の伸長による高齢化を背景に、相続が親から子の世代間の財産移転という側面より、残された配偶者の生活保障や、夫婦財産の清算という面が強く意識されてきている。これらを背景とし、配偶者居住権や配偶者短期居住権が新たに設けられた理由には、次の2点があります。

- 残された配偶者に住み慣れた居住環境での生活が継続できるように

- その後の生活資金としてそれ以外の財産についても一定程度確保できるように

被相続人が所有していた居住建物について、

- 配偶者が配偶者居住権

- 他の相続人が「配偶者居住権に制約された所有権」

をそれぞれ取得するという、遺産分割について新しい選択肢ができました。

権利の内容

配偶者居住権とは、被相続人が所有する建物に相続開始時に居住していた配偶者は、終身又は別途定めた期間、その居住建物の全部について無償で使用及び収益することができる権利です。

居住建物全体に対して権利を持つ

建物の全部に対して配偶者居住権が成立します。例えば、2階建ての建物で、1階部分が他の相続人が店舗として使用し、2階部分を配偶者が居住の用に供していた場合(つまり、配偶者が、相続開始前に建物の全部を使用していない場合)でも、建物全部について配偶者居住権が成立します。反対に、建物の一部について配偶者居住権は成立しません。

使用及び収益することができる権利

配偶者短期居住権とは異なり、居住建物の使用(たとえば、生活する場として利用すること)のみならず収益(たとえば、第三者に賃貸し家賃収入を得るなど)も認められています。ただし、処分する権利はありません。

賃料対価の支払い義務がない権利

他の相続人等が居住建物の所有権を取得した場合でも、その所有者に対して賃料を支払うことなく、終身又は別途定めた期間の間、居住建物に居住することができます。

成立要件

被相続人の配偶者が、被相続人が所有していた建物に、相続開始時に居住していた場合で、かつ、次のいずれかに該当する場合に、配偶者は配偶者居住権を取得することができます。

- 遺言により配偶者居住権を遺贈する意思表示があった

- 遺産分割協議により配偶者居住権を取得するという合意が成立した

その他、家庭裁判所の審判により配偶者居住権を取得することもできます。

被相続人の配偶者であること

配偶者や婚姻期間

法律上の配偶者が対象です。事実婚の配偶者には適用されません。

配偶者の年齢制限や婚姻期間の要件はありません。したがって、中高年になってからの再婚相手のように婚姻期間が短い配偶者が配偶者居住権を取得することも可能です。

一部居住していること

少なくとも一部を居住の用に供していること

配偶者が相続開始の時に建物の少なくとも一部を居住の用に供していた必要があります。一部を居住の用に供していた場合でも配偶者居住権が成立し、その権利は建物の全部に及びます。したがって、仮に建物の一部しか使っていない場合でも、配偶者居住権が発生するのは、建物すべての部分となります。

配偶者短期居住権とは異なり、一部しか使用していない場合でも配偶者居住権は成立します。

被相続人との同居は要件となっていない

被相続人との同居は要件ではありません。被相続人が介護施設等で療養生活をしていた場合などがあるからです。null

被相続人が所有していた建物である

被相続人が所有していた建物とは、被相続人の単独所有である建物又は被相続人と配偶者の共同所有である建物のことです。

【居住建物の所有関係と居住権の成立可否】

| 被相続人の所有状況 | 配偶者居住権が成立するか | |

| 単独所有 | 成立する | |

| 共有 | 配偶者と共有 | 成立する |

| 配偶者以外の者と共有 | 成立しない | |

配偶者以外の共有者がいる場合には成立しない

被相続人が相続開始時に居住建物を配偶者以外の者(たとえば、被相続人の子)と共同所有していた場合には、配偶者居住権は成立しません。

仮に居住権を成立させたとすると、第三者の共有者に対して長期間にわたり配偶者居住権の債務者(配偶者の無償による居住を受忍しなければらならい)としての過大な負担を強いることになるためです。このため、被相続人との共同所有者の中に配偶者以外の者がいる場合には、配偶者居住権は成立しないことになっています。

相続開始後に配偶者が共有持分を取得しても成立する

なお、相続開始後に、他の相続人を含む第三者とその居住建物を共同所有することになった(つまり、配偶者が居住建物の共有持分を取得した場合)場合でも、配偶者居住権は成立します。

居住建物の共同所有者から持分以外の部分について使用料相当の支払いを配偶者が求められることがあったとしても支払う必要はありません。

同様に、共同所有者から共有物分割請求をされた場合であっても、配偶者が居住建物での居住が継続できない恐れはありません。配偶者居住権が成立しているからです。

配偶者居住権が遺贈の目的とされた

遺言により配偶者居住権を遺贈する意思表示がある

被相続人が、配偶者に配偶者居住権を遺贈すると遺言に残した場合です。

遺贈に限定されており、「遺産分割方法の指定(配偶者に居住権を相続させる旨の遺言)」によるものは対象外となっています。

持戻し免除の推定規定が準用される

配偶者居住権の遺贈についても、持戻し免除の推定規定が準用されます。

「婚姻期間が20年以上の夫婦の一方である被相続人が、配偶者に対し居住建物又はその敷地を遺贈又は贈与した場合に、その遺贈又は贈与について持戻し免除の意思表示をしたものと推定する」規定が準用されます。

なお、持戻し免除の意思表示は、遺留分の侵害には効果がありません。

遺産分割により配偶者居住権を取得する合意が成立した

遺産分割には、相続人全員の間で遺産分割協議が成立した場合と家庭裁判所が遺産分割審判をした場合があります。

居住建物を取得する者と配偶者間の合意では不十分

居住建物を取得する者と配偶者間の合意では不十分です。遺産分割協議において相続人全員の合意を得ることが必要です。

なぜならば、

- 配偶者居住権はその価値に相当する部分を相続するものであり、遺産全体を分割する手続きのなかで配偶者居住権の評価額を算定する

- 配偶者居住権の対象となる居住建物の所有権を取得する者は、負担付きの所有権を相続したものとして遺産分割全体で相続分が評価される

ことになるため、配偶者居住権の設定は居住建物の所有者と配偶者間の問題ではなく、相続人全体に関わる問題であるためです。

なお、他の財産について遺産分割協議の合意が成立していなくとも(いわゆる未分割の状態)、配偶者居住権について相続人全員の合意があれば配偶者居住権は成立します。

審判による配偶者居住権の取得

遺産分割には、家庭裁判所による審判・調停による分割が含まれます。

遺産分割の請求を受けた家庭裁判所は、次のいずれかの場合に限り、配偶者が配偶者居住権を取得することを認めることができます。

- 共同相続人間で配偶者居住権の合意があるとき

→配偶者居住権については合意できているが、他の財産について合意に至らない場合です。 - 生存配偶者が配偶者居住権の取得を希望しており、居住建物の所有者が受ける不利益の程度を考慮してもなお、配偶者の生活を維持するために特に必要であると認められるとき

→配偶者居住権について合意できていない場合です。

居住権の存続期間—居住期間

存続期間の満了により、配偶者居住権は消滅します。

終身が原則

配偶者居住権の存続期間は、配偶者の終身の間です。ただし、遺言、遺産分割協議又は審判において、終身以外の存続期間を定めることができます。

存続期間を特に定めずに配偶者に配偶者居住権を取得させる遺言の場合には、その遺言が無効となるのではなく配偶者の終身の間が存続期間となります。

曖昧な期間設定は認められない

なお、相続人の間で、「当分の間」や「別途改めて協議するまでの間」というような居住期間の定め方では登記できないため配偶者居住権は成立しないと考えられます。

存続期間の更新(延長)は認められない

また、遺産分割等で定めた存続期間が満了した場合、当然に消滅するため、存続期間の更新はできません。存続期間の満了後も継続して居住することを認める場合には、当事者間で新たに使用貸借や賃貸借契約を締結することになります。

配偶者居住権の効力

建物全体又は区分所有部分に配偶者居住権が成立する

配偶者は、相続開始前に建物の全部を使用していない場合であっても、居住していた建物全部について配偶者居住権を取得します。

例えば、2階建ての建物で、1階部分が他の相続人が店舗として使用し2階部分を配偶者が居住の用に使用していた場合(つまり、相続開始前は建物の一部を居住に使用していた場合)でも、建物全部について配偶者居住権が成立します。

ただし、建物が1階と2階で独立した建物の区分所有の目的とすることができる場合には、配偶者居住権は1階の区分所有の建物部分について成立します。

建物の区分所有とは、「一棟の建物に構造上区分された数個の部分で独立して住居、店舗、 事務所又は倉庫その他建物としての用途に供することができるもの」をいいます。構造上の独立性と利用上の独立性がある場合が、建物区分所有の目的となる建物となります。

また、居住建物について、配偶者居住権よりも先に占有による対抗要件を備えた賃貸借がある場合、その存続期間中、配偶者の排他的使用権は、その賃貸借以外の部分に限られます。

登記によって第三者に対抗できる

配偶者居住権を登記することにより、居住建物が第三者に譲渡された場合でも、その第三者からの退去請求を拒み、居住し続けることができます。反対に、登記がなければ、立ち退きを求められても、配偶者は第三者に対抗できません。なお、建物の賃貸借とは異なり、建物を占有していても対抗要件にはなりません。

被相続人から居住建物の所有権を取得した者は、配偶者居住権を取得した配偶者に対して、配偶者居住権の設定を登記させる義務を負います。

この配偶者居住権の登記手続きは、原則として、配偶者(権利登録者)と居住建物の所有者(登録義務者)との共同申請になります。

配偶者は用法遵守義務と善管注意義務を負う

配偶者は、従前の用法、つまり、居住の目的及び建物の性質により定まった用法に従い使用及び収益をする義務と善良な管理者としての注意義務を負います。

用法遵守義務を違反する・しない場合とは

従前の用法に従うべき義務に違反する例示として、相続開始の時に居住用であった建物の全部又は一部を店舗とするような場合があります。

これに対して、配偶者が相続開始前に建物の一部を居住用に使用し残りを自己の事業用等に使用している場合(例えば、店舗兼住居の場合)や賃貸等で第三者が使用している部分を、配偶者が自ら居住用に使用することに変更する場合は、「従前の用法」と異なりますが、この変更は、用法遵守義務違反にはなりません。例えば、被相続人が亡くなったことから店仕舞いするケースが該当します。

譲渡の禁止

建物所有者が承諾しても譲渡できない

配偶者居住権は、譲渡することができません。たとえ、建物所有者が承諾したとしてもです。また、建物所有者に対する買い取り請求権も認められていません。

配偶者居住権は、配偶者の居住環境の継続性を保護するものであること、配偶者居住権が配偶者の死亡によって消滅する不安定な権利なため実際には売却が困難であることが譲渡禁止の理由となっています。

不測の事態により転居の必要がある場合

配偶者が配偶者居住権を取得した後に介護施設に入るなど居住建物から転居せざるを得ない場合でも、配偶者居住権を売却することができません。

その後の生活資金を捻出するためには、

- 居住建物の所有者に買い取ってもらう

→ただし、建物所有者に対する買い取り請求権は法的には認められていません。 - 居住建物の所有者の承認のもと、第三者に賃貸する

ことが考えられます。

このため、配偶者が配偶者居住権を設定した居住建物に居住する必要がなくなった場合に備え、遺産分割協議や遺贈等により配偶者居住権を設定する際に、あらかじめ配偶者居住権の財産的価値を回収するための方法(買い取りの条件やその額(又は価額算定基準など)を当事者の合意又は遺言において定めておくことが望まれます。

所有者の承諾がない転貸しの禁止

居住建物の所有権を取得した者の承諾を得なければ、第三者に居住建物の使用をさせることができません。

ただし、配偶者の介護をするためにその親族は配偶者と同居を始めた場合は、その親族は配偶者の履行補助者であると捉えるため、禁止されません。

所有者の承諾により収益(賃貸収入や事業収入)を得ることができる

居住建物の使用(例えば、生活する場として利用するなど)のみならず収益(例えば、第三者に賃貸し家賃収入を得るなど)することができます。ただし、居住建物の所有者の承諾を得た場合に限られます。

配偶者居住権は有償で取得したものであることから、その投下資本の回収を可能とするためです。ただし、居住建物を処分する権利はありません。

所有者の承諾を得ることで増改築ができる

居住建物の所有者の承諾を得ることで、居住建物の改築又は増築することができます。

維持管理に必要な費用は配偶者が負担する

配偶者に居住建物を修繕する権利がある

一般的な賃借権の場合には、賃貸人である建物所有者に修繕義務がありますが、配偶者居住権の場合には、建物所有者に修繕義務はなく、配偶者に修繕をする権利が認められています。

なお、修繕が必要な状況であるにもかかわらず配偶者が相当の期間内に必要な修繕をしない場合には、居住建物の所有者が修繕をすることができます。

配偶者が自ら修繕をしない場合には、配偶者に居住建物の所有者へ「修繕を要する」旨を通知する義務があります。ただし、所有者が修繕を要する旨を知っている場合には、この通知は不要です。

この通知義務が設けられたのは、修繕が必要な状態にある居住建物がそのまま放置され荒廃してしまうことを回避するため、配偶者が自ら修繕をしない場合には、他の相続人に修繕の機会を与える必要があるためです。

通常の必要費は配偶者が負担する

居住建物の維持管理に必要な費用のうち、通常の必要費は配偶者が負担し、それ以外の支出については所有者が負担します。

通常の必要費とは、居住建物の原状維持のために平常必要な費用のことです。例えば、固定資産税や普通に使用していれば生じる損耗の修理費や、居住建物の所有に当然に伴う税金負担である固定資産税などがあります。

通常の必要費以外は、居住建物所有者が負担します。例えば、特別の必要費である風水害による家屋が損傷した場合の修繕費や有益費であるリフォーム工事費用などがあります。

有益費とは、居住建物の価値を増加させるための費用のことですが、通常の利用に関係がない価値増加や、通常の利用に役立つとしても、あれば便利だという程度の改良に要した費用は、有益費には該当しません。

居住建物の所有者に支払いを求めることができる

配偶者は、居住建物所有者の承諾を得て支出した特別の必要費及び有益費について、建物所有者に対して償還を求めることができます。

なお、有益費については、償還時に支出による価値の増加が残存している必要があります。支出した金額又は価値の増加額が償還する金額となります。どちらの金額で償還するかは、建物所有者が選択することができます。

この償還請求は、居住建物を所有者へ返還時に行うことが認められます。また、居住建物の所有者は、その償還について相当の期限の許与を裁判所に対して求めることができます。

| 費用 | 費用負担者 | |||

| 区分 | 例示 | 配偶者 | 建物所有者 | |

| 必要費 | 通常の必要費 | 通常の修繕費 固定資産税など | 負担 | — |

| 特別の必要費 | 不慮の風水害による建物損傷による修繕費 大規模修繕費など | 負担 (償還可) | 償還義務* | |

| 有益費 | 建物増改築費 リフォーム工事費用 | 負担 (償還可) | 償還義務 | |

*建物所有者は、配偶者から償還が求められた場合には償還義務が生じる可能性があります。ただし、居住建物の所有者の請求により、裁判所はその償還について相当の期限を認めることができます。

配偶者居住権の消滅と課税関係

配偶者居住権を有する配偶者が死亡すれば、配偶者居住権はその残存期間を問わず消滅し、居住建物の所有者は完全な所有権を取得します。

また、配偶者の遺産にもなりません。配偶者の死亡により消滅するためです。

したがって、配偶者の死亡による二次相続が生じた場合、配偶者居住権に相当する価値は相続税の課税対象とならないと考えられます。

配偶者居住権の消滅

配偶者は、配偶者居住権が消滅したときに、居住建物の返還義務と居住建物の原状回復義務及び附属物の収去義務を負います。

消滅事由

配偶者居住権の消滅事由は、次の通りです。

- 存続期間の満了

- 配偶者の死亡

- 居住建物の全部滅失

- 居住建物が配偶者所有になった場合

- 配偶者が配偶者居住権を放棄した場合

- 配偶者の用法遵守義務等の違反がある場合

配偶者の死亡または存続期間満了により終了

配偶者が死亡した時に、配偶者居住権は終了します。存続期間の定めがあるときは、存続期間の満了によって消滅します。

期間満了前に配偶者が死亡した時には、死亡時に配偶者居住権は消滅し、配偶者の相続人に相続されることはありません。また、居住建物の全部又は一部が滅失その他の理由で使用収益することができなくなった場合にも配偶者居住権は消滅します。

存続期間の延長は認められない

遺産分割時に定めた存続期間が満了した場合、配偶者居住権の更新はできず、また、合意によっても配偶者居住権を再設定することもできません。

なお、配偶者が居住建物に共有持分がある場合には、自らの持分に基づき居住することができるため、配偶者居住権が消滅した時でも、配偶者は居住建物を返還する必要はありません。

附属物の収去義務と原状回復義務

配偶者は配偶者居住権が消滅し、居住建物を返還するときは、相続開始後に居住建物に付属させた物を収去する必要があります。ただし、

- 居住建物から分離することができない物

→壊さないと分離できない - 分離するのに過分の費用を要する物

についてはこの限りではありません。

また、配偶者は、相続開始後に居住建物に生じた損傷(通常の使用収益により生じた損耗、経年劣化を除く)を原状に復する義務を負います。ただし、その損傷が配偶者の責めに帰することができないものは除きます。

配偶者の相続人が配偶者の義務を相続する

配偶者の死亡により配偶者居住権が終了した場合には、配偶者の相続人が配偶者の義務(原状回復義務等)を相続することになります。

配偶者居住権の財産的評価について

具体的相続分に算入する

配偶者居住権を取得した場合、その財産的価値に相当する価額を相続したものとして、配偶者の具体的相続持分の一部として扱います。

したがって、配偶者居住権はその権利の存続する期間にわたり「無償」で居住できる権利ですが、一種の対価を支払うことにより居住権を取得するとも考えることができます。

遺留分侵害額請求の対象となる

配偶者居住権は、その財産的価値に相当する金額を相続分の一部として取得したものとして扱われるため、遺留分侵害額請求の対象となると考えられています。

建物と敷地居住権の評価

相続税における

- 配偶者居住権及び居住権付き所有権

- その敷地に対する権利及びその権利が付された敷地の所有権

の評価は、次の算式により算定される見込みです。

この場合の、建物の時価及び敷地の時価は、相続税開始時の相続税財産評価に関する基本通達に準拠することになります。

建物

配偶者居住権

建物の時価−建物の時価×(残存耐用件数*1−残存年数*2)÷残存耐用件数*1×複利現価率*3

*1居住建物の所得税法に基づいて定められている耐用年数(住宅用)に1.5を乗じて計算した年数から居住用建物の築後経過年数を控除した年数

*2残存年数、次に掲げる場合の区分に応じそれぞれ次に定める年数をいいます。配偶者居住権の存続年数が配偶者の終身の間である場合→配偶者の平均余命年数

上記以外の場合→遺産分割協議書等により定められた配偶者居住権の存続期間の年数(ただし、配偶者の平均余命年数が上限)

*3存続年数に応じた民法の法定利率による複利現価率

配偶者居住権が設定された建物の所有権

建物時価−配偶者居住権の価額

例示

配偶者居住権の存続期間を(1)終身、(2)3年とした場合

残された配偶者の相続開始時の年齢・性別:70歳、女性

配偶者居住権が設定された建物の

固定資産税評価額:1000万

所得税法上の耐用年数:47年

築後年数:築後30年

残存耐用年数は、47年×1.5−30年=40年(1年未満切捨)

- 存続期間が終身の場合

70歳女性の平均余命は20.03年(厚生労働省「平成29年簡易生命表」)

民法の法定利率は5.0%ですから、残存年数20年(1年未満切捨)の複利現価率は0.3769(小数点第4位未満切捨)となります。

配偶者居住権

1,000万円−1,000万円×(40年−20年)÷40年×0.3769=8,115,500

配偶者居住権が設定された建物の所有権の評価額

1,000万円−8,115,500=1,884,500

- 存続期間を3年とした場合

民法の法定利率は5.0%ですから、存続期間3年(1年未満切捨)の複利現価率は0.8638(小数点第4位未満切捨)となります。

配偶者居住権

1,000万円−1,000万円×(40年−3年)÷40年×0.8638=2,009,850

配偶者居住権が設定された建物の所有権の評価額

1,000万円−2,009,850=7,990,150

同じ居住建物でも、配偶者居住権の存続期間の相違によって評価額が異なる。

木造の場合には所得税法上の耐用年数は20年と短いため、残存耐用件数は0年(20年×1.5−30年)となり、配偶者居住権の価額は建物の時価と同額となります。

居住権が設定された建物の敷地

配偶者短期居住権は民法上財産的価値がないものとされ、相続税の課税価格計算にも含まれないことから、その敷地についても、建物所有者の自用地として評価することから、敷地利用権の評価は0円となります。

これに対し、配偶者居住権は一定の財産的価値が認められていること、その存続期間も長期となる可能性が高いことなどから、建物の敷地の所有者はその敷地の使用収益について制約を受けます。したがって、配偶者居住権に基づく敷地の利用に関する権利の価額が算定され、配偶者居住権付き建物の敷地の所有権の価額は、当該権利の価額を控除した額となります。

具体的には、次の計算式で評価します。

配偶者居住権に基づく居住建物の敷地の利用に関する権利

土地等の時価−土地等の時価×残存年数に応じた民法の法定利率による複利現価率

残存年数は建物の場合と同じです。

配偶者居住権が設定された建物の敷地の所有権等

土地等の時価−敷地の利用に関する権利の価額

例示

配偶者居住権の存続期間を(1)終身、(2)3年とした場合

残された配偶者の相続開始時の年齢・性別:70歳、女性

配偶者居住権が設定された土地等の時価:5、000万円

土地等には借地権も含まれ、配偶者居住権の建物の所有者と敷地の所有者が異なる場合であっても、配偶者居住権が建物所有者との間の賃貸借関係に該当しないことから、配偶者は借家人ではないため、相続税財産評価に関する基本通達31(借家人の有する宅地等の権利の評価)は適用しません。

(1) 残存期間が終身の場合

70歳女性の平均余命は20.03年と算定されます。

現行の民法の法定利率は5.0%ですから、存続期間20年(1年未満切捨)の複利現価率は0.3769(小数点第4位未満切捨)です。

次の通りに計算されます。

配偶者居住権に基づく居住建物の敷地の利用に関する権利

5,000万円−5,000万円×0.3769=31,160,000

配偶者居住権が設定された建物の敷地の所有権等

5,000万円−31,160,000=1,884万円

(2)残存期間を3年とした場合

民法の法定利率は5.0%ですから、存続期間3年(1年未満切捨)の複利現価率は0.8638(小数点第4位未満切捨)となります。

配偶者居住権に基づく居住建物の敷地の利用に関する権利

5,000万円−5,000万円×0.8638=681万円

配偶者居住権が設定された建物の敷地の所有権等

5,000万円−681万円=4,319万円

配偶者居住権が消滅した時

配偶者居住権は物権ではなく債権的な権利であると整理されたため、配偶者居住権が消滅した際には、居住権が設定された建物及びその敷地の所有者には、何らの課税も生じないと見込まれています。

事例の70歳女性の配偶者の場合について、平均余命が20年であることろ、相続開始後3年で死亡した場合、建物及びその敷地の所有者は、799万150円の評価の建物を188万4千円で、また、4,319万円の評価の土地を1,884万円の評価で相続できたことになり、その所有権の取得者にとって極めて有利な結果となります。

逆に、配偶者が平均余命を超えて長生きした場合には、所有権の相続人は不利な結果となります。

このような場合、1次相続について増額又は減額の修正を求める方法、又は第2次相続においてみなし相続課税する方法などが考えられますが、平成31年度税制改正では、このような改正は見込まれていません。

人の生死は予測できないことから、配偶者の相続開始時は平均余命通りでない場合も、配偶者居住権に関する課税を第1次相続で完結するという割り切りがされていることになります。

民法の法定利率

民法の法定利率は、年5%となっていましたが、年3%(3年ごとに見直し)と改正されました。この法定利率の改正は2020年4月1日から施行されます。

- 法定利率が5%から3%に引き下げ

- 法定利率は3年ごとに利率を見直す変動制になる

複利現価率

複利現価率とは、n年後の金額が現在ではいくらになるか、現在価値に割り引く計算に使うのが率です。

例えば、5年後の1000万円は、利率5%で、現在価値はいくらになるか

783.5万円

平均余命 平成28年簡易生命表より抜粋(単位:年)

| 男 | 女 | |

| 50歳 | 32.54 | 38.21 |

| 55歳 | 28.02 | 33.53 |

| 60歳 | 23.67 | 28.91 |

| 65歳 | 19.55 | 24.38 |

| 70歳 | 15.72 | 19.98 |

| 75歳 | 12.14 | 15.76 |

| 80歳 | 8.92 | 11.82 |

| 85歳 | 6.27 | 8.39 |

施行日

配偶者居住権は、2020年4月1日から施行されます。

2020年4月1日以降に開始する相続について適用し、2020年4月1日前に開始した相続については適用できません。