土地の賃貸借

建物の所有を目的とした土地の賃貸借

建物の所有を目的とした土地の賃貸借には「借地借家法」が適用され、借主は借地権を持つことになります。次のように借地権は、経済的価値があるため相続税の課税対象となります。

- 借地権を設定するときに権利金の授受がある

- 借地権を有償で譲渡できる

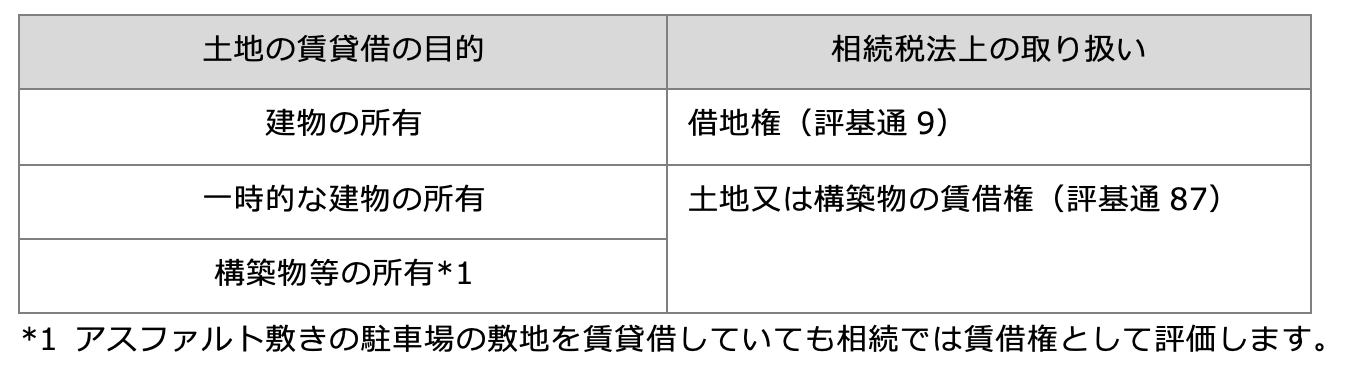

相続税法及び借地借家法における借地権は建物所有を目的とした土地の賃貸借に限定されています。一方、所得税法及び法人税法の借地権は、建物又は構築物の所有を目的とする土地の賃借権を含んでおり、相続税及び借地借家法の借地権よりも範囲が広くなっています(法令137、所令79)。

借地権の設定

取引慣行がある場合

借地権の取引慣行がある地域では、まず、土地の賃貸借契約時に権利金の授受と土地の使用の対価として地代の授受がおこなわれます。

このような地域で、建物の所有を目的とした土地の賃貸借契約時に権利金等の授受がないと、原則として、権利金の認定課税や贈与税の課税がおこなわれます。

借地権の取引慣行があるかを判断する

実務では財産評価基準書の借地権割合が30%以上となっている地域が借地権の取引慣行がある地域にあたるとして取り扱います。

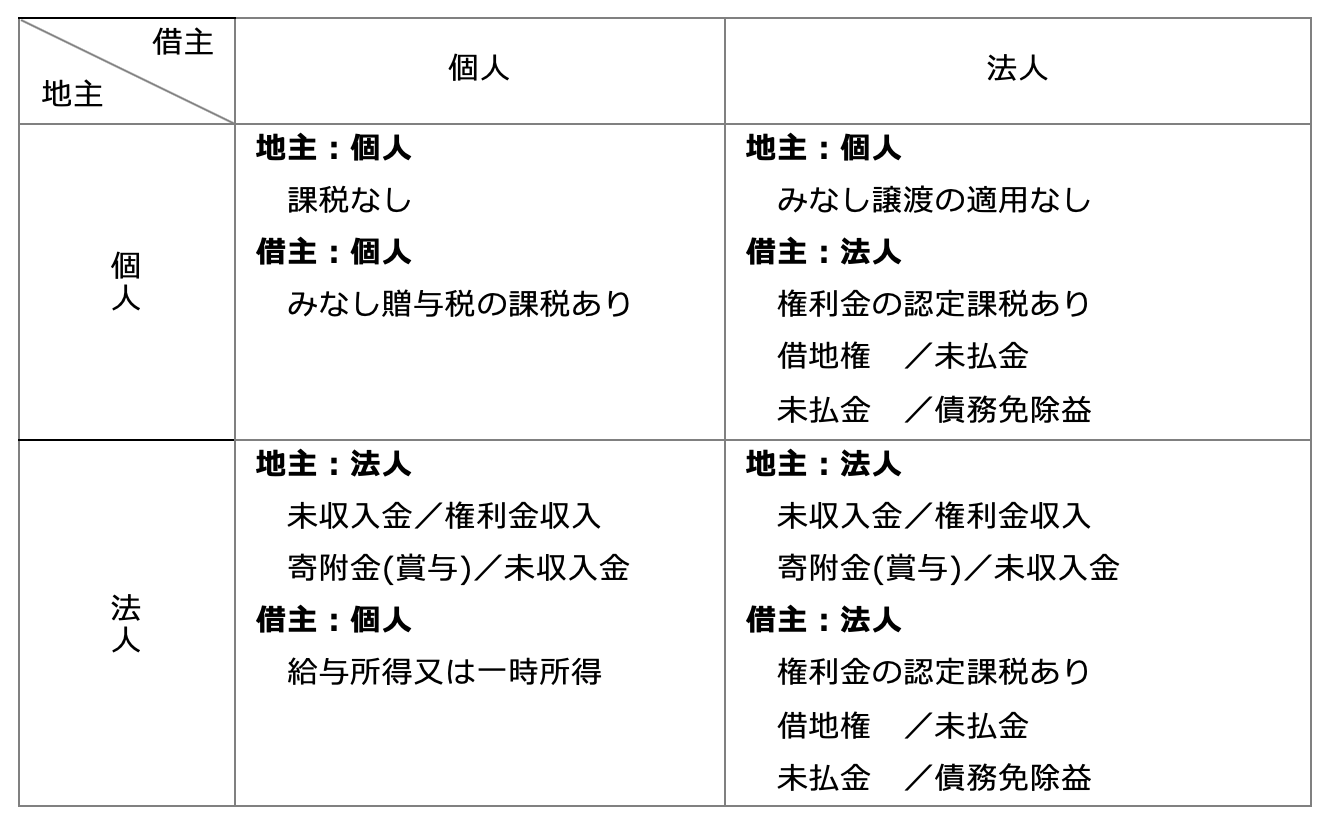

借地権の設定時の課税関係

権利金額の決め方

借地権の設定時に授受する権利金の額は、地主と借主の合意で決まります。

一般的な相場は、更地価格にその地域の評価通達等の借地権割合を乗じたものとなっています。なお、合意した借地権割合が、評価通達の借地権割合と異なるというだけでは権利金の認定課税はありません。

権利金の額 = 土地の更地価額 × 借地権割合

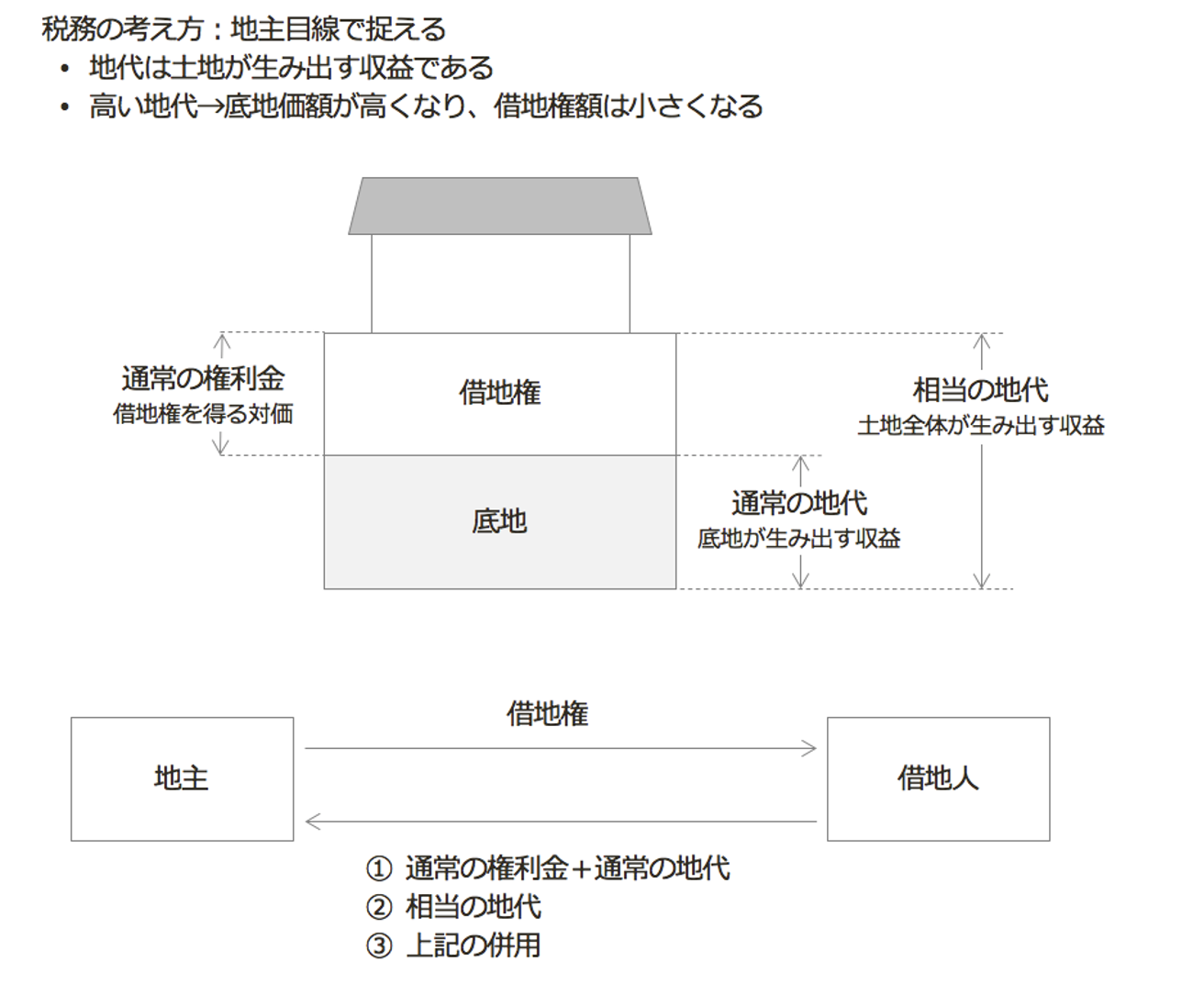

権利金と相当の地代の関係

地代には、2つの考え方があります。

- 地代は貸地(底地)が生み出す収益である

- 地代は借地権の使用料としての対価である

我が国の税法は、①の地代は底地が生み出す収益であるという説を採用しています。このことは、地代が高くなれば借地権の額(権利金の額)が低くなり、逆に、地代が低くなれば借地権の額が高くなることを意味します。このため、権利金を授受する取引慣行がある地域であっても権利金に代えて相当の地代を収受しているなどの場合には、正常な取引として権利金の認定課税はおこなわないことになっています(法令137)。

なお、これは税務上の底地や権利金の評価に対する考え方であって、権利金の支払に代えて相当の地代を払うことになっている場合でも、法的な借地権者としての立場は変わりません。

権利金を授受した場合の課税関係

個人地主の場合

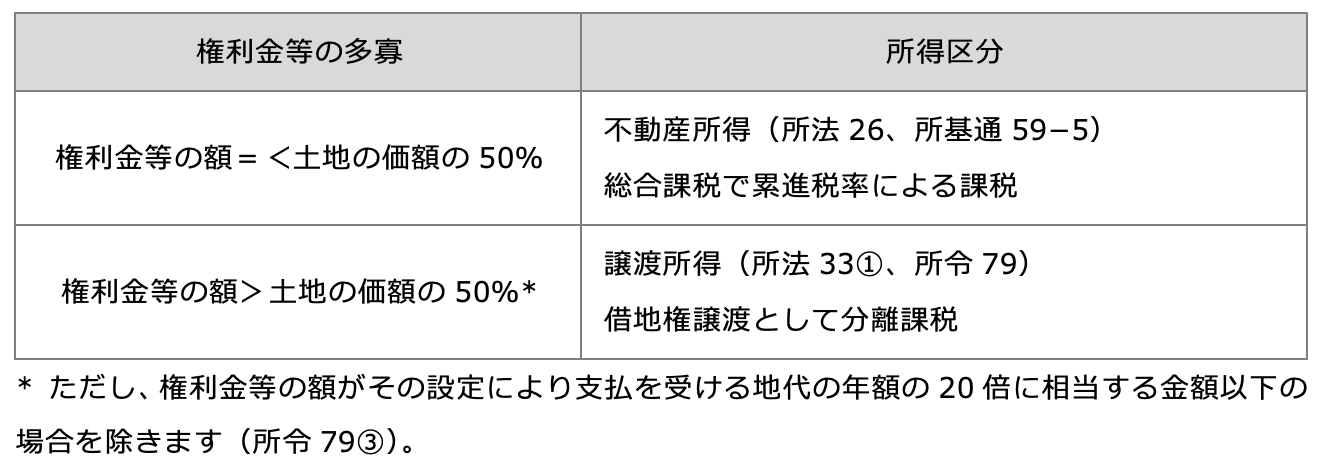

所得税法では、実際に収受した金額をもとに収入金額とするため、収受する金額が低額であっても、時価等に引き直して課税することはありません(所法36①)。ただし、収受した金額に応じて次のとおり所得区分が変わります。

個人地主の場合、借地権の設定時に受け取った権利金は、原則、不動産所得として課税されます。ただし、土地の価額の50%超に相当する権利金を受け取った場合には、土地の一部(借地権部分)を譲渡したとみなされ譲渡所得として課税されます。土地の一部の譲渡とみなす場合には、土地の減額割合に応じて土地の簿価を費用に計上することができます。

法人地主の場合

法人税では、適正な対価を収入として課税することが前提になっています(法法22②)。このため、法人が地主の場合には、借地権の設定時に適正な権利金額を収受したかどうかが問題となります。

法人地主の場合、権利金の収受がない場合や収受した金額が通常収受すべき金額未満の場合には、原則、権利金の認定課税がおこなわれます。ただし、後述する無償返還の届出を税務署に提出する場合や権利金の収受に代えて相当の地代を支払う場合には、この権利金の認定課税を受けないことができます。

なお、権利金の額が土地の時価の50%以上の場合には、土地の一部の譲渡とみなして、土地の減額割合に応じて土地の簿価を費用に計上する必要があります(法令138①)。

設定時の認定課税

借地権を設定したときに権利金の授受がなかった場合の課税関係についてです。

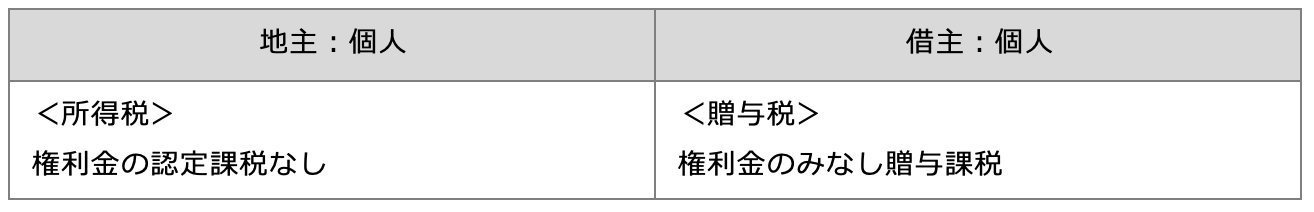

個人間の場合の認定課税

所得税法には、法人税法第22条第2項(無償による役務提供について所得として課税する)のような規定がないため、借地権設定時に権利金の授受がない場合でも、個人地主に対して権利金の認定課税はおこなわれません。一方、借地人には権利金相当額の贈与があったとして、みなし贈与税が課税されます(相法9)。

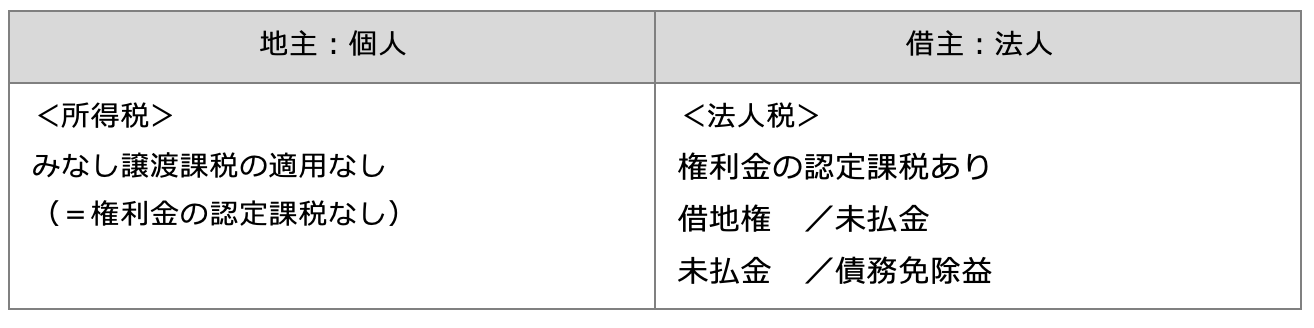

地主:個人→借主:法人の場合

個人が法人に対して資産の低額譲渡をおこなった場合には、時価で譲渡したものとしてみなし譲渡課税が課されます(所法59①)。しかし、借地権の設定は、譲渡所得の起因となる資産の移転には該当しないため(所基通59-5)、授受する借地権の権利金の額にかかわらず譲渡所得が認定課税されることはありません。

このため、個人地主に対しては、実際に授受した権利金があればそれに対する課税のみがおこなわれ、権利金の授受がない場合であっても個人地主に権利金を認定課税されることはありません。この取扱いは、借主の法人に借地権が発生するかどうかを問いません。

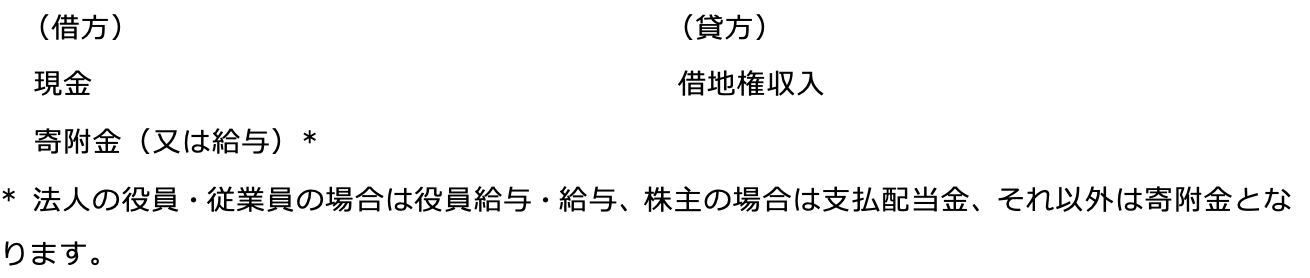

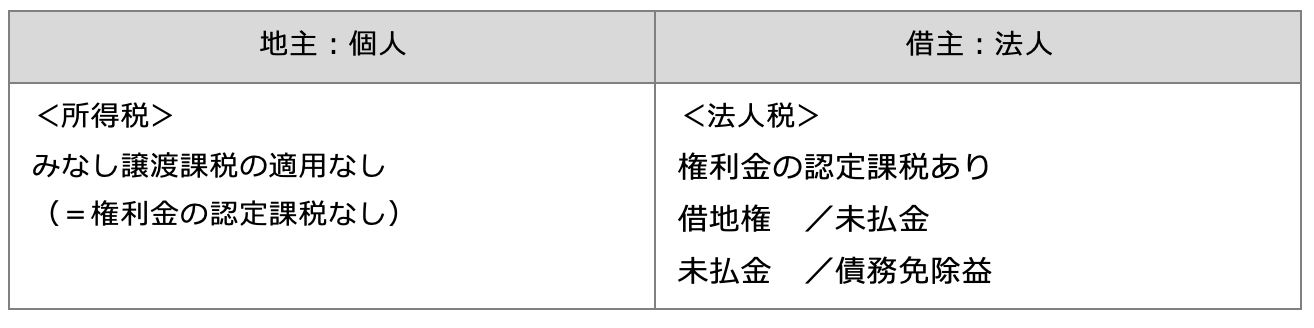

地主:法人→借主:個人の場合

借地権の設定に際し権利金の授受の取引慣行がある地域において権利金の支払がないということは、無償による利益の供与に該当することから、法人地主に対して権利金の認定課税がおこなわれます(法法22②)。権利金相当額を益金算入し、同額を寄附金、賞与、給与等を損金計上します(法法37)。

相手の個人借主には、権利金相当額の贈与を受けた(経済的利益を享受したものとみなし)として一時所得(法人の役員等の場合には賞与)として所得税が課税されます(所法28、36①)。所得として認定された権利金は、借地権の取得価額に算入することができます。

無償返還の届出を提出することで権利金の認定課税を回避することができます。また、使用貸借の場合でも当事者に法人が当事者に法人がいる場合には権利金の認定課税がおこなわれます。

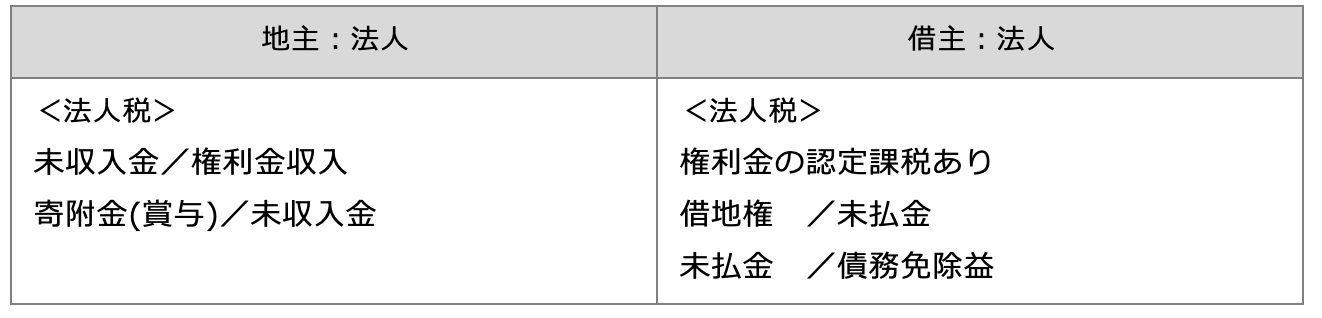

地主:法人→借主:法人の場合

地主の法人の課税関係は、(3)の場合と同じ。借主の法人の課税関係は、(2)の場合と同じ。

まとめ

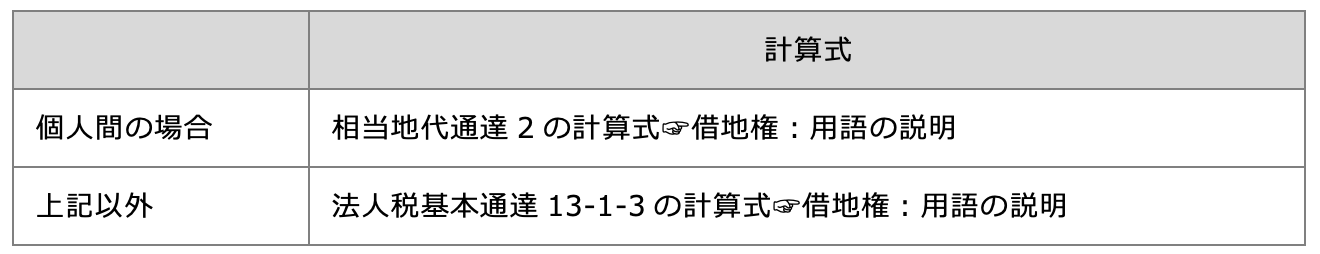

認定課税される金額の算定方法

認定課税される権利金の金額は、個人間の場合には相当の地代通達、当事者に法人がいる場合には、法人税基本通達に従って算定することになります。

相当の地代及び無償返還の届出により認定課税を回避

地主が法人の場合で借主が法人又は個人の場合には、借地権の設定時に権利金の授受がないと、原則、権利金の認定課税がおこなわれます。しかし、次の場合には権利金の認定課税を回避することができます。

- 権利金の支払いに代えて相当の地代を支払う場合(法令137)

- 「土地の無償返還に関する届出」を遅滞なく税務署に提出する場合

無償返還の届出を提出することができるのは、地主又は借主のどちらか(又は両方)に法人がいる場合に限られています。なお、無償返還の届出を提出することで権利金の認定課税はおこなわれませんが地代の認定課税(相当の地代と実際の地代の差額について課税)がおこなわれます(法基通13-1-7)。

権利金の一部を収受した場合は「土地の無償返還の届出」を提出することができません(法基通13-1-7かっこ書き)。

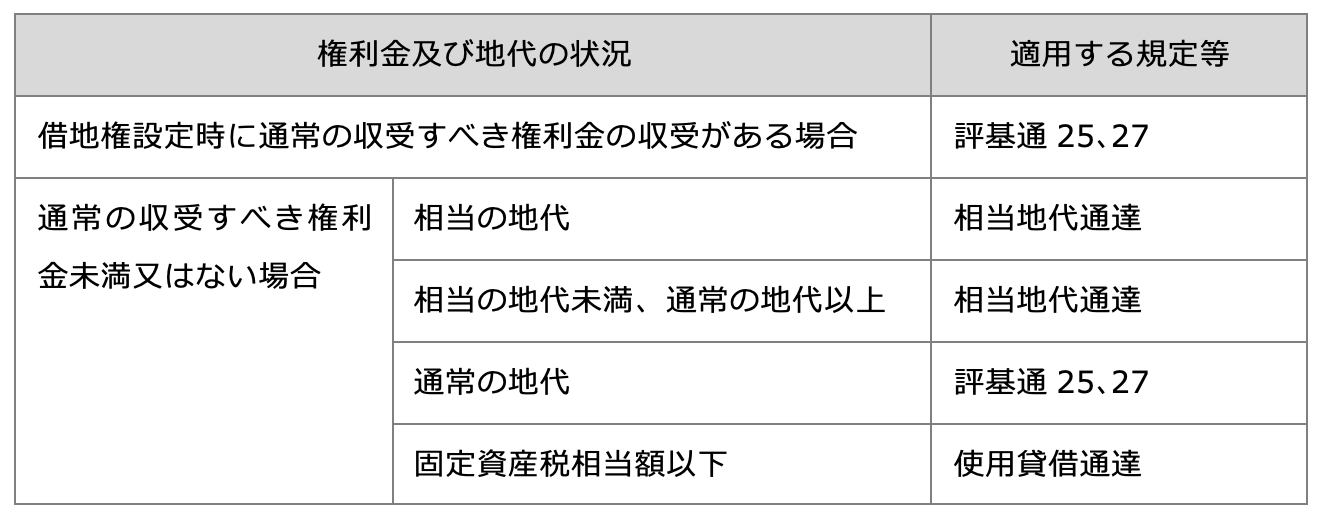

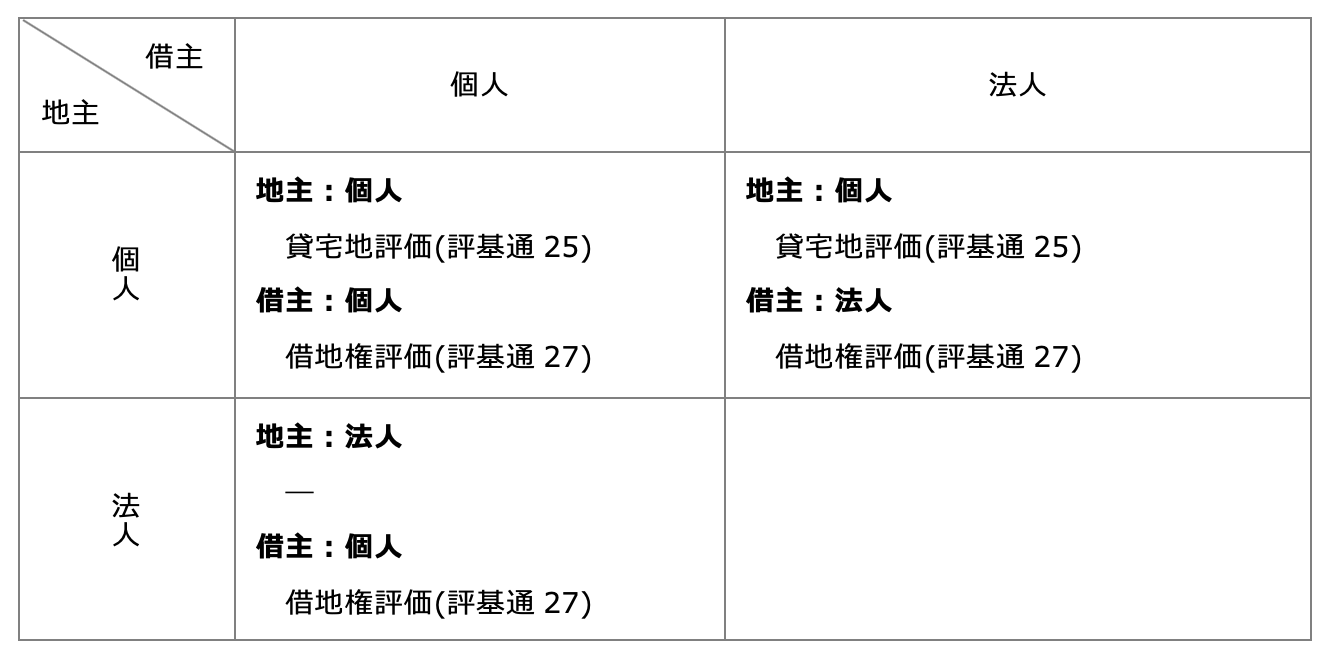

相続開始時の借地権の課税関係

相続開始時の借地権の課税関係について、次の区分で整理します。借地権設定時に通常の権利金を支払っていない場合には、相当地代通達を適用しますが、この通達では相続時の借地権は、設定時等に授受した権利金等の額ではなく、課税時に支払っている地代の額に応じて評価することになっているからです。

設定時に通常の権利金の収受がある場合

借地権の設定時(土地の貸付時)に、権利金の収受がある場合には、借地権の評価は その借地権の目的となっている宅地の自用地評価額に借地権割合を乗じて評価します(評基通27)。

借地権評価額=自用地評価額×借地権割合

底地は自用地評価額から借地権評価額を控除した額となります(評基通25)。

貸宅地評価額=自用地評価額×(1−借地権割合)

借地権設定時に権利金の一部の授受がある又は又はない場合

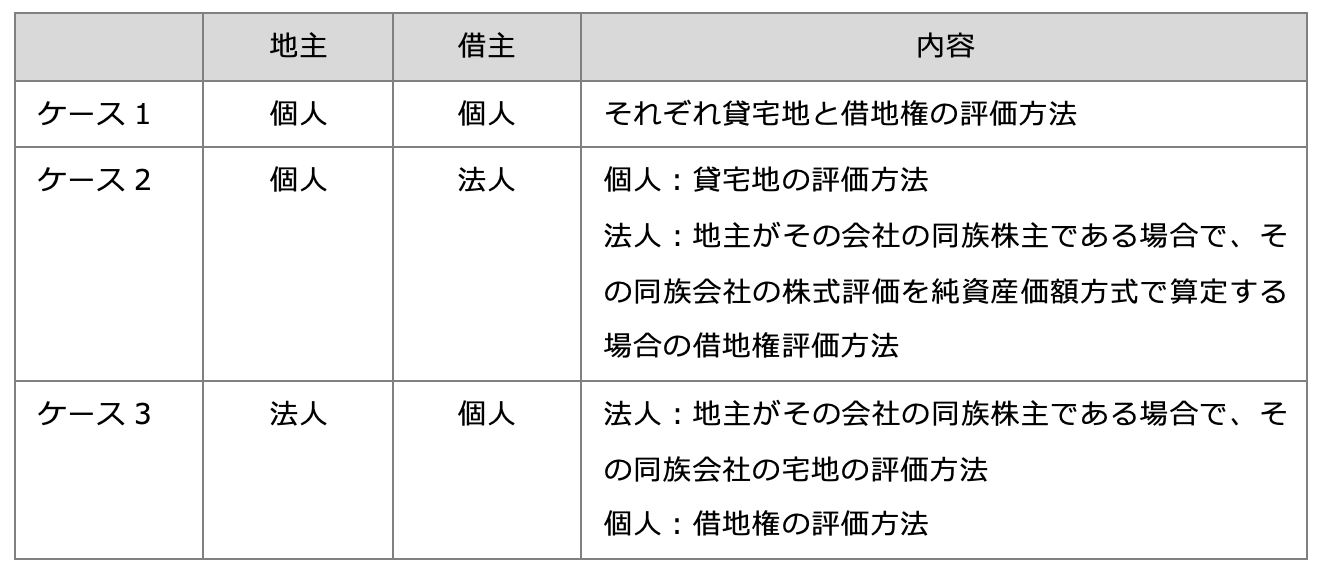

借地権設定時に通常支払うべき権利金の一部の授受がある場合又はまったく授受がない場合について3つのケースにおける財産評価基本通達と相当の地代通達の概要について解説します。

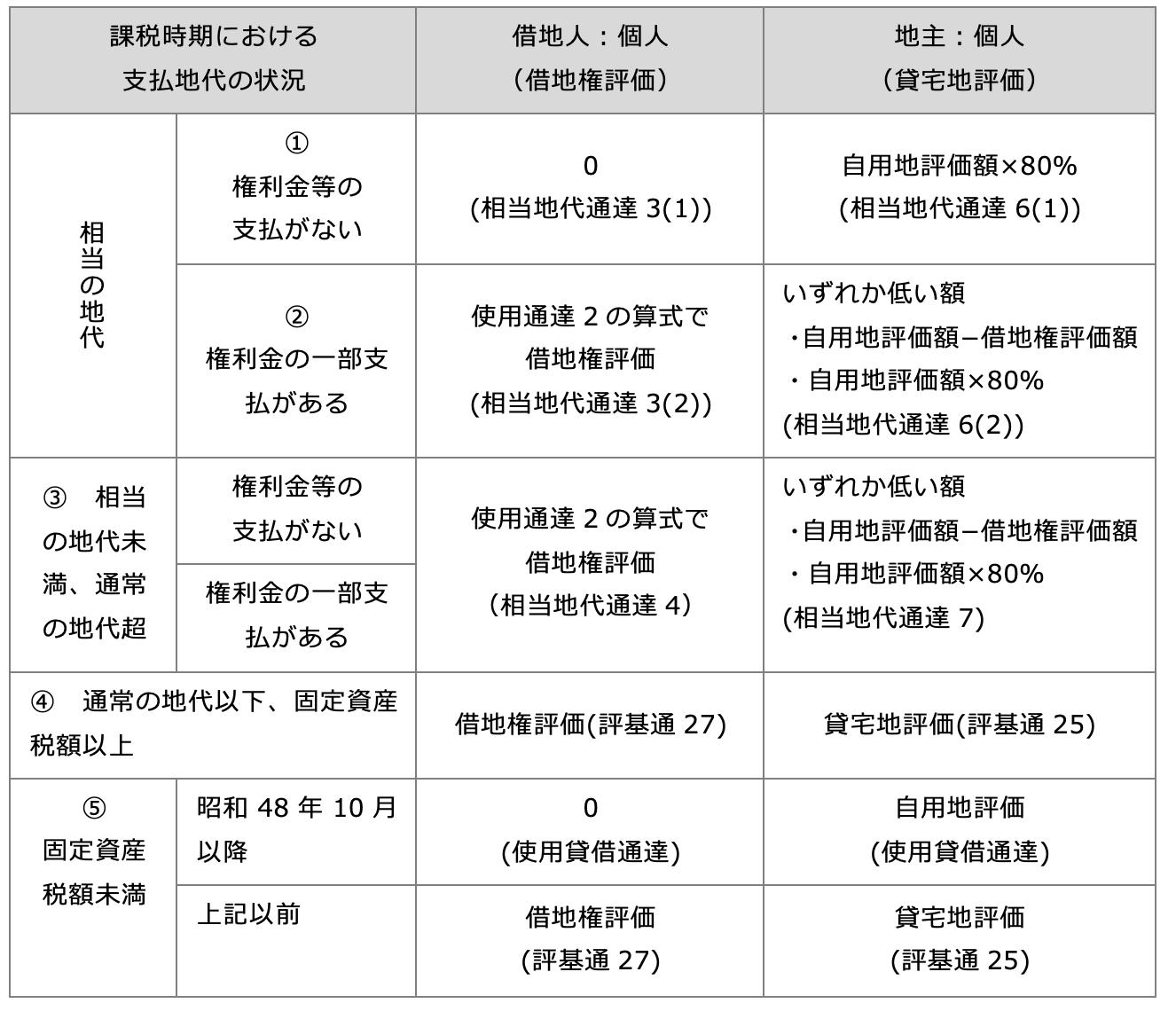

地主:個人→借主:個人の場合

① 相当の地代を支払っているが借地権の設定時に権利金の支払がない場合

借地人は相当の地代を支払っており借地権評価額はゼロです(相当地代通達3(1))。相当の地代を支払っており、借地権の設定にとって借地人が得ている経済的利益はないと考えられるからです。

借地人が地主の宅地は自用地評価額の80%で評価します(相当地代通達6(1))。借地権を20%とみなすのではなく、他人が使用していることによる土地の利用に制限があるための不便さがあるため、その不便さについて評価減するという趣旨です。

② 相当の地代を支払っているが設定時に通常の権利金未満の支払がある場合

借地人の借地権は、借地権設定時に支払った権利金額ではなく、相当地代通達2で定めている計算式を適用し実際に支払っている地代等をもとに借地権額を評価します(相当地代通達3(2))。地主の宅地は、自用地評価額から上記借地権評価額を控除して評価します。ただし、自用地評価額の80%が下限となっています(相当地代通達6(2))。

③ 相当の地代を支払う場合で、固定改定方式を選択している場合

この場合は、通常、課税時期において相当の地代>実際の支払い地代の状況となるため、相当の地代未満の地代の支払として取り扱います(相当地代通達4)。地主の宅地は、自用地評価額から借地権評価額を控除して評価します。ただし、自用地評価額の80%が下限となっています(相当地代通達7)。

④ 通常の地代を支払っている場合

通常の地代を支払っている場合は、相当地代通達の対象外となっているため、借地権及び貸宅地の評価は財産基本通達に従います。

⑤ 使用貸借の場合

使用貸借通達が公表されるまで使用貸借に借地権の認定課税がおこなわれていました。認定課税されていたということは借地権があるということになります。このため、使用貸借通達が公表される以前(昭和47年1月1日以前)から開始している使用貸借については借地権を認識して評価します。なお、この取り扱いは、当時、実際に贈与税の認定課税を受けているかどうかを問いません。

使用貸借通達が公表された以降の使用貸借の借地権の価額はゼロで評価します(相当地代通達5)。

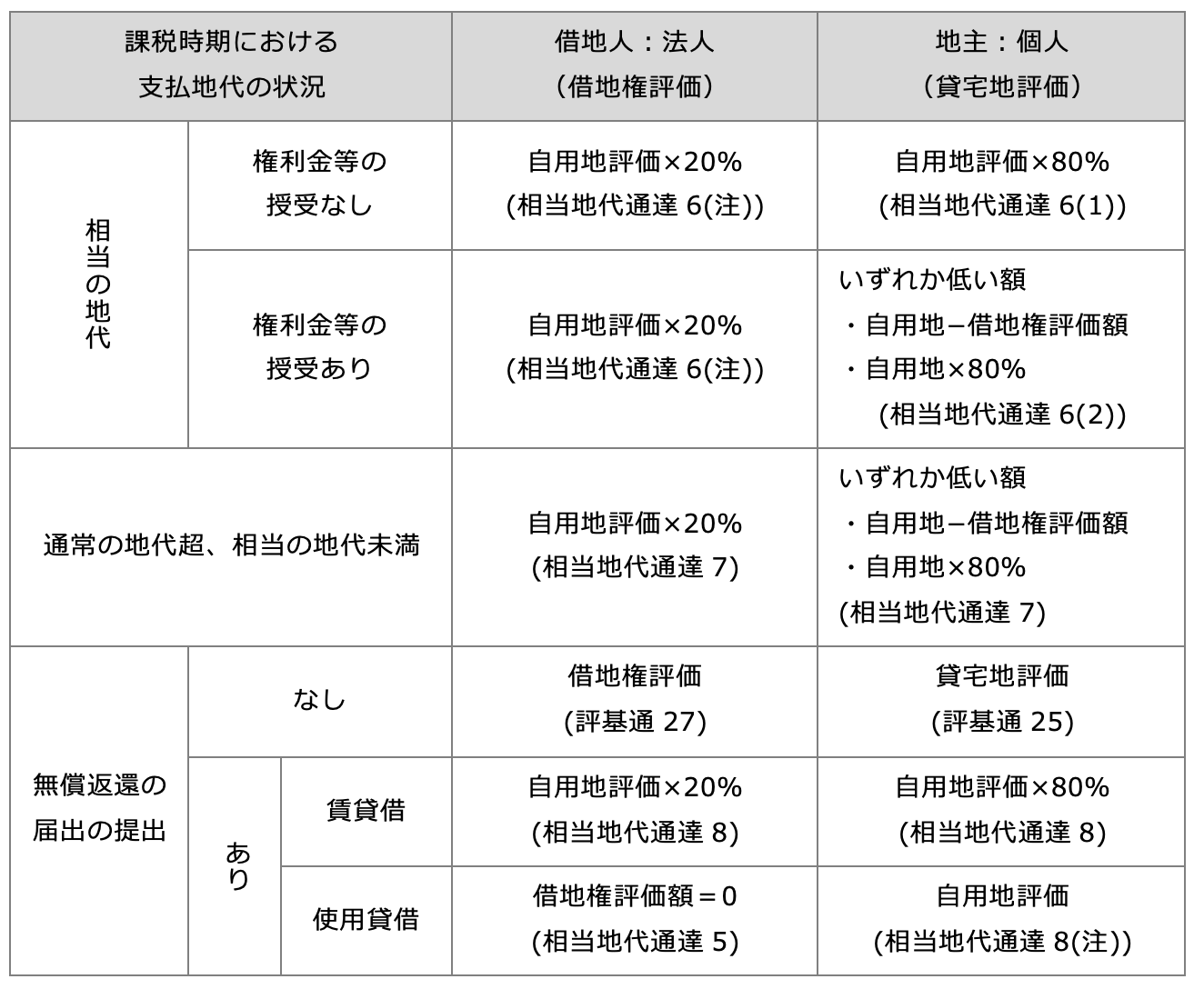

地主:個人→借主:法人の場合

借地人が同族会社で地主がその会社の同族株主である場合の、その同族会社の株式評価を純資産価額方式で行う場合の借地権評価額の計算方法を示しています。

借地権を自用地の20%で評価する趣旨

借地権を20%として評価するというよりは、土地の使用に制約による減価額を20%と評価するという趣旨です。20%は、借地権取引の慣行がない地域の貸宅地の評価が自用地評価額の80%相当額となっていることとのバランスを考慮しています。

無償返還の届出がある場合

無償返還の届出がある場合、法人借主に対して借地権の認定課税はありませんが、実際に支払われている地代が相当の地代未満の場合には、地代の認定課税がおこなわれます。

土地の無償返還の届出があり、貸宅地の契約が賃貸借契約である場合には、宅地には使用制限があることを反映して自用地評価額の80%相当額で評価します。本来は借地権の評価額はゼロになりますが、貸主である同族会社の株式を純資産価額方式により評価する場合には、自用地評価額の20%相当額を加算します。一方、貸宅地の契約が使用貸借契約となっている場合には、土地の利用制限がないとみなされるため、その貸宅地の評価額は自用地価額により評価します。この場合、借地人が土地所有者が株主である同族会社であっても20%相当額の加算はおこないません。

個人地主の相続時の評価は、地代の支払いがある賃貸借契約の場合と、固定資産税程度の支払等となっている使用貸借の場合とで貸宅地の評価計算式が違います(相当地代通達8)。

法人

個人間の場合には、使用貸借が適用できるため地代が固定資産税以上か否かという区切りがあります。法人が当事者にいる場合にはその区切りがありません。法人は経済的合理性を前提とする存在とみなされるため、法人には使用貸借(無償貸借でも課税しない)という考え方が適用されないからです。

地主:法人→借主:個人の場合

借地権を自用地評価額の20%で評価する趣旨

借地権を20%として評価するというよりは、土地の使用に制約による減価額を20%と評価するという趣旨です。この20%という数値は、借地権取引の慣行がない地域の貸宅地の評価が自用地評価額の80%相当額となっていることとのバランスを考慮したものとなっています。

無償返還の届出がある場合無償返還の届出がある場合、借主に対する借地権の認定課税はありませんが、相続時の貸宅地としての評価は、地代の支払いがある賃貸借契約の場合と、固定資産税程度の支払等となっている使用貸借の場合のどちらであるかによって計算式が違います(相当地代通達8)。

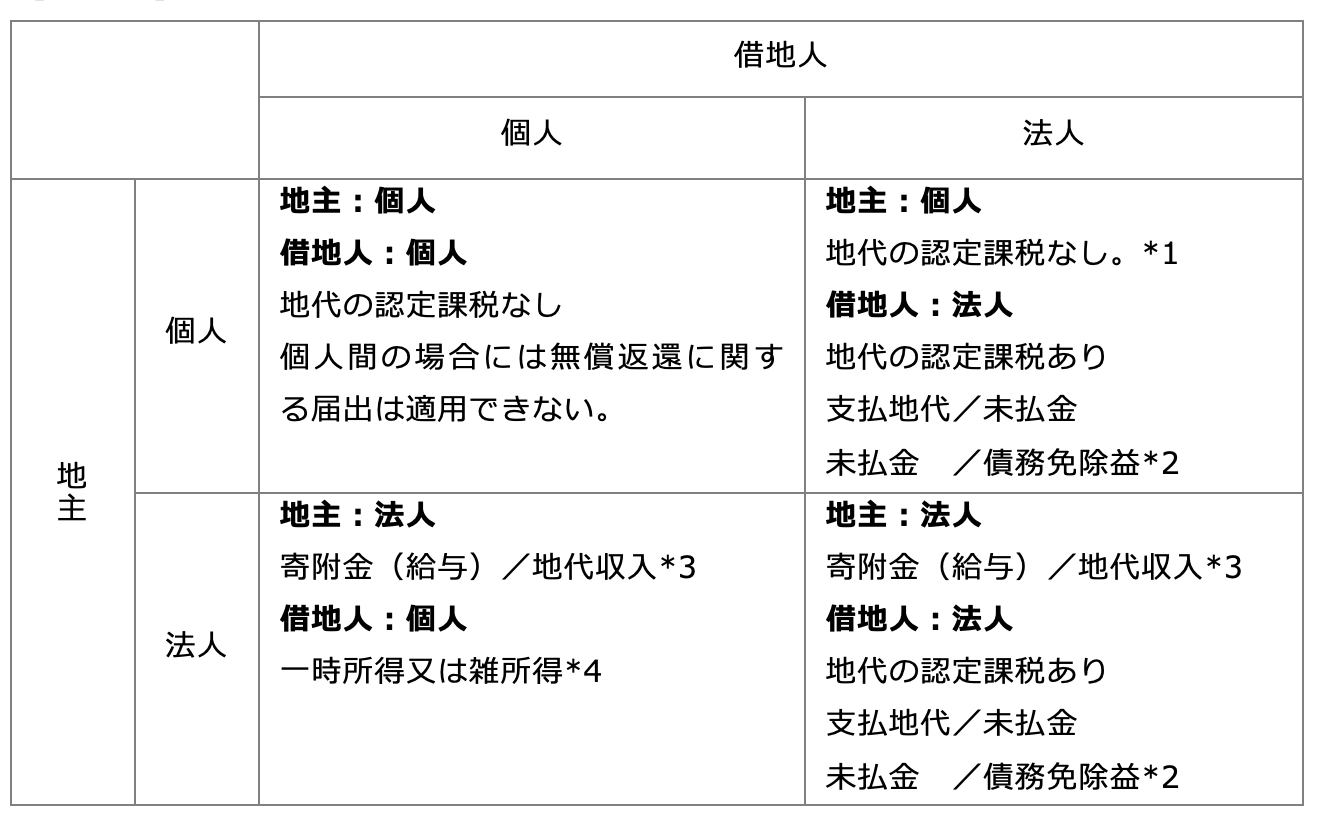

地代の認定課税

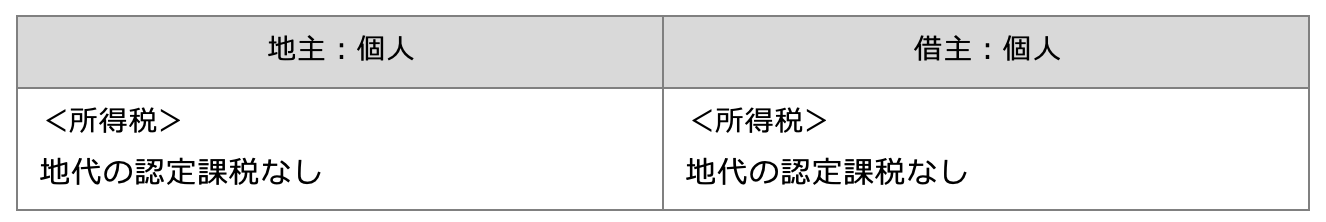

個人間の場合

地主の個人に適用する所得税には無償の役務提供について収益を認定する規定がありません。相当地代通達では相当地代に満たない地代が支払われた場合の課税関係は、地代の認定課税をおこなうのではなく、借地権として課税することを前提としています。したがって、当事者に法人がいない場合には、相当地代による地代の認定課税はおこなわれません。

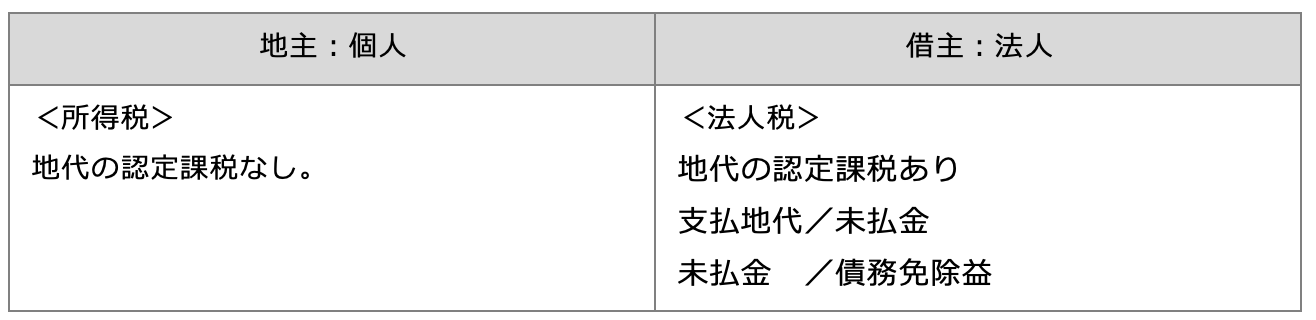

地主:個人→借主:法人の場合

地主の個人に適用する所得税には無償の役務提供について収益を認定する規定がありません。

借主の法人について、相当の地代と実際の地代の差額について地代認定と同時に同額の受贈益を認識します。ただし、益金と損金が同額となり認定課税されても課税関係は何も生じないことになります。

なお、無償返還の届出を税務署に提出している場合には、権利金の認定課税はおこなわれませんが、地主の法人には権利金の認定課税に代えて地代の認定課税(相当の地代と実際の地代の差額について課税)がおこなわれます(法基通13−1−7)。が、前述のとおり益金と損金が同額となるため新たな課税関係は生じません。

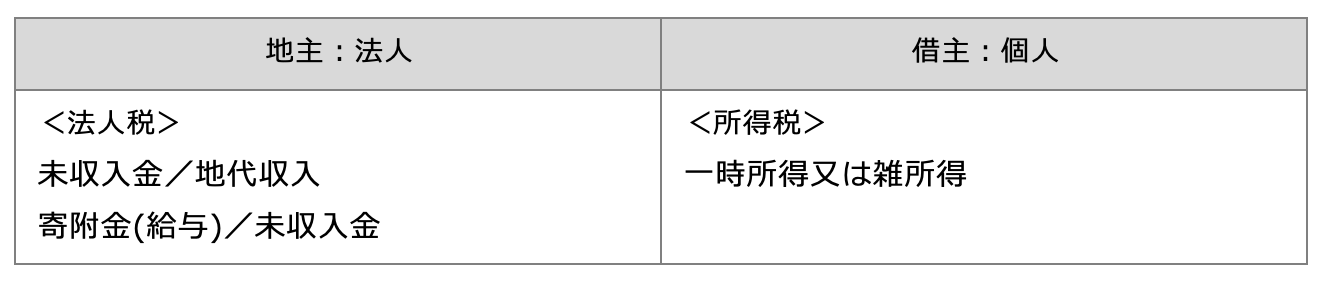

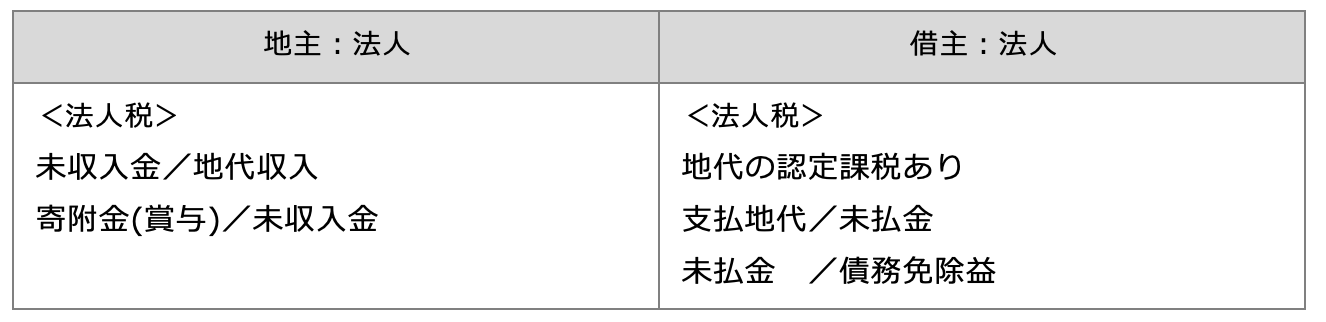

地主:法人→借主:個人の場合

法人に適用する法人税法では無償による役務の提供は課税の対象としています(法法22②)。このため、地主の法人は、相当の地代と実際の地代の差額について地代の認定課税と同額の借地人に対する寄附金(借主が法人役員の場合は給与)を認識します(法法22②、37)。損金と益金が同額になりますが、寄附金には損金計上の限度額が設けられています。借主の個人は、相当の地代と実際の地代の差額について贈与を受けたことになります。その贈与は継続的に行われるため一時所得ではなく雑所得(借主が法人役員の場合は賞与)となります(所基通34−1(5))。

地主:法人→借主:法人の場合

地主の法人の課税関係は、(3)の場合と同じ。借主の法人の課税関係は、(2)の場合と同じ

まとめ

*1 所得税には無償の役務提供について収益を認定する規定がありません。

*2 相当の地代と実際の地代の差額について地代認定と同時に同額の受贈益を認識します。益金と損金が同額となり認定課税されても課税上の問題は何も生じません。

*3 相当の地代と実際の地代の差額について地代の認定課税と同額の借地人に対する寄附金(借主が法人役員の場合は給与)を認識します(法法22②、37)。損金と益金が同額になりますが、寄附金には損金計上の限度額が設けられています。

*4 相当の地代と実際の地代の差額について贈与を受けたことになります。その贈与は継続的に行われるため一時所得ではなく雑所得(借主が法人役員の場合は賞与)となります(所基通34−1(5))。