遺留分侵害額の算定

目次

概要

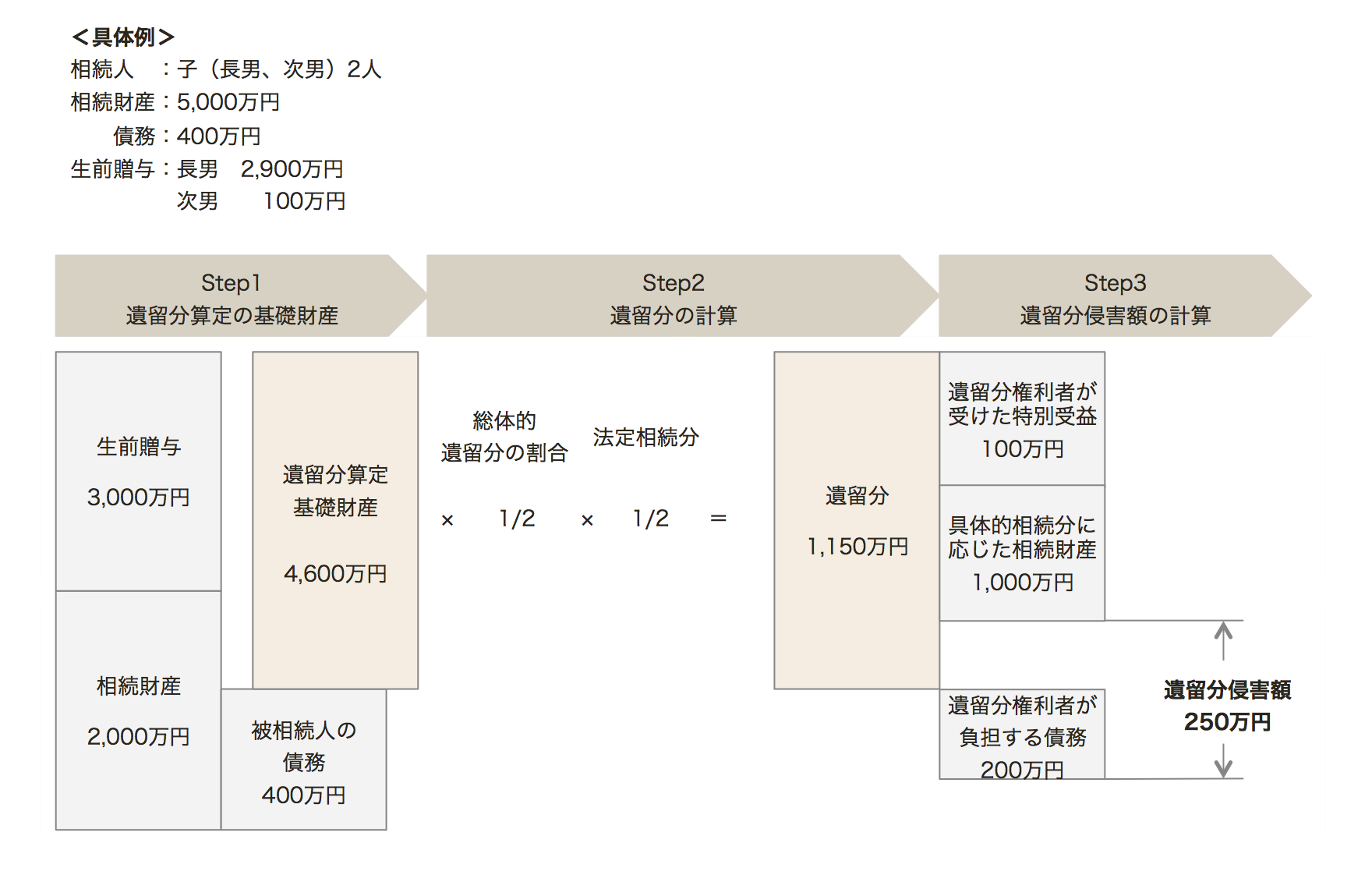

遺留分侵害額の算定は、次の3つのステップに分かれます。

- 遺留分算定の基礎財産の算定

- 遺留分額の算定

- 遺留分侵害額の算定

Step1 遺留分算定の基礎財産の算定

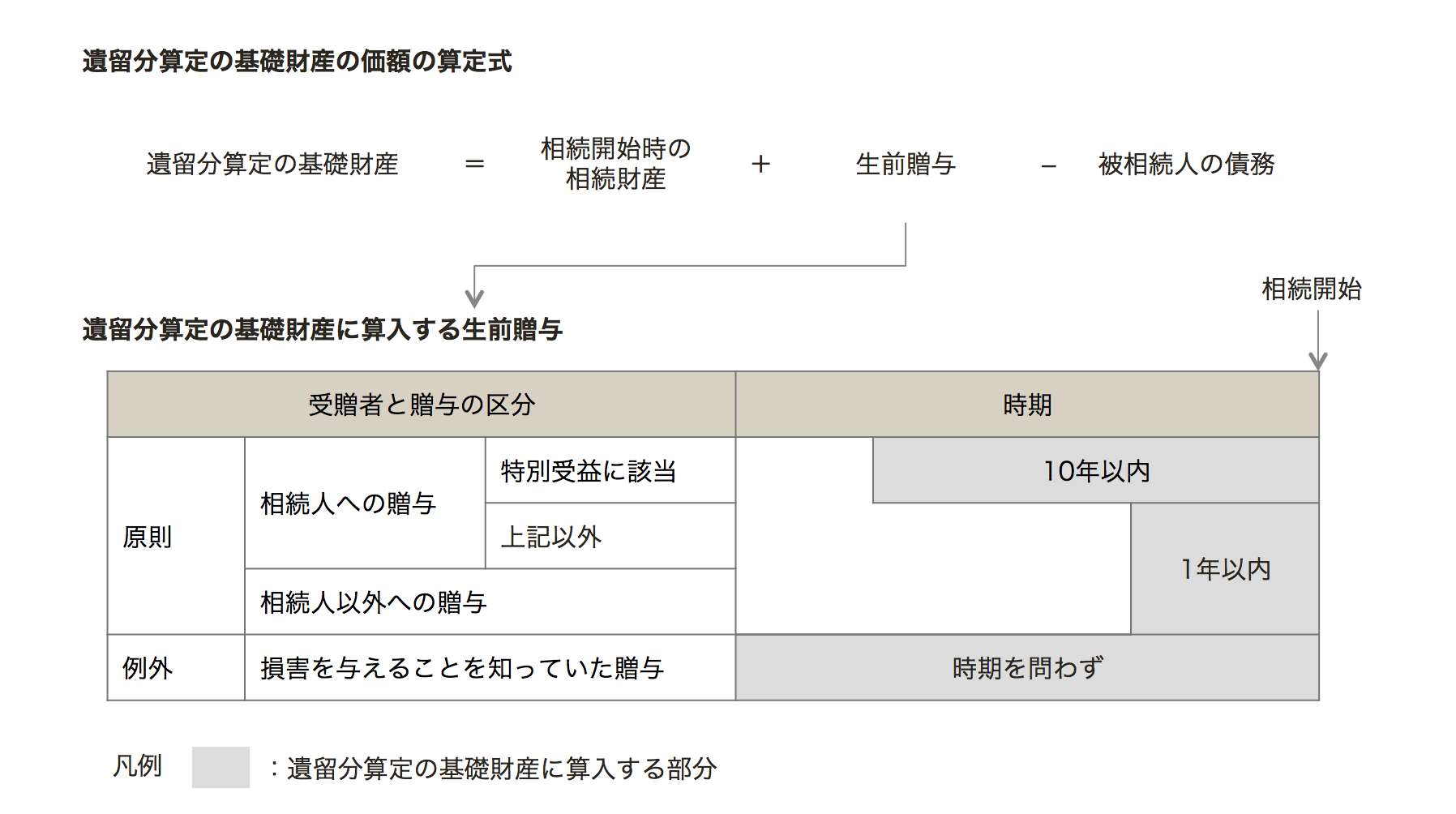

遺留分算定の基礎財産は、被相続人が相続開始前の時において有していた財産の価額にその贈与した財産の額を加えた額から債務の全額を控除して算定します。これを算式で示すと次のとおりです。

遺留分算定の基礎財産=相続開始時の本来の相続財産+相続人に対する生前贈与+相続人以外の者に対する生前贈与−被相続人の債務

- 相続開始時の本来の相続財産には、生命保険金や死亡退職金等は含まれません。

- 寄与分は、特別受益とは異なり遺留分算定の基礎財産には含まれません。

- 基礎財産に算入する贈与には、相続人への贈与と相続人以外の者に対する贈与があり、それぞれ算入する贈与の内容等が異なります。

相続人に対する生前贈与

相続人に対する生前贈与は、原則として、相続開始前10年間におこなわれ、かつ、特別受益に該当するものに限り、遺留分算定の基礎財産に算入します。例外として、贈与者・受贈者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、相続開始前10年より前におこなわれた特別受益に該当するものについても遺留分算定の基礎財産に算入します。

特別受益に該当する生前贈与とは、婚姻もしくは養子縁組のため又は生計の資本として受けた生前贈与のことで、実質的に相続の前渡しと考えられるものです。

相続人に対する生前贈与は、1年以内の贈与についても特別受益に該当する贈与に限定しています。これは、相続人に対する贈与は、日常的な生活費の交付と区別が難しいものが多いことから、紛争の複雑化をさけるために特別受益に限定しています。

改正後は、生前贈与後10年以内に相続が発生するか否は予測できませんが、10年を経過したあとに贈与者に相続が発生すると、遺留分侵害額請求を受けることがなくなるということです。

相続人以外の者に対する生前贈与

相続人以外の者に対する生前贈与は、原則として、相続開始前の1年以内におこなわれたものに限り、遺留分算定の基礎財産に算入します。例外として、当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、相続開始前1年より前におこなわれた生前贈与についても遺留分算定の基礎財産に算入します。

相続開始前の1年以内の判定の意味

1年以内かどうかは、贈与契約の締結日で判断します。たとえば、相続開始前1年以内に履行された贈与でも、その贈与契約が相続開始の1年より前に締結されている場合には、基礎財産には算入しません。

遺留分権利者に損害を与えることを認識していた贈与とは

双方の当事者が遺留分権利者に損害を与えることを知っていて行われた贈与は、贈与が行われた時点を問わず、遺留分算定の対象財産になります。

「損害を与えることを知って」とは、加害の認識があることを意味し、加害の意図があることや誰が遺留分権利者であるかを知っている必要はありません。

加害の認識、つまり、遺留分を侵害する事実関係の認識があるといえるためには、遺留分を侵害する事実関係を知っているだけではなく、将来において被相続人の財産が増加することはないとの認識を持っている必要があります。加害の意図があることや誰が遺留分権利者であるかを知っている必要はありません。

例えば、高齢などにより被相続人の活動力が低下し将来財産が増加する見込みがない場合には、加害の認識があったと判断される場合があります。

特別受益

改正前は贈与の時期を問わず加算することになっていましたが、相続開始よりもかなり前に贈与を受けた受贈者の地位の安定性を確保するため、相続開始前の10年間の贈与に限定するように改正されました。

改正後は、生前贈与後10年以内に相続が発生するか否は予測できませんが、10年を経過したあとに贈与者に相続が発生すると、遺留分侵害額請求を受けることがなくなるということです。

負担付き贈与の取り扱い

負担付き贈与については、贈与財産の価額から負担の額を控除した額を、遺留分を算定するための財産に加算します。

相続開始時の被相続人の債務

相続開始時の被相続人の債務があれば、債務をすべて控除した残額が遺留分を算定するための財産となります。

財産評価の基準時

相続開始時点を基準に評価

遺留分算定の基礎財産は、基礎財産に算入する過去の贈与を含め、相続開始の時点を基準時として、客観的な取引価格により評価します。相続開始時点を基準に評価するのは、遺留分権が具体的に発生するのが相続開始時点だからです。

Step2 遺留分額の算定

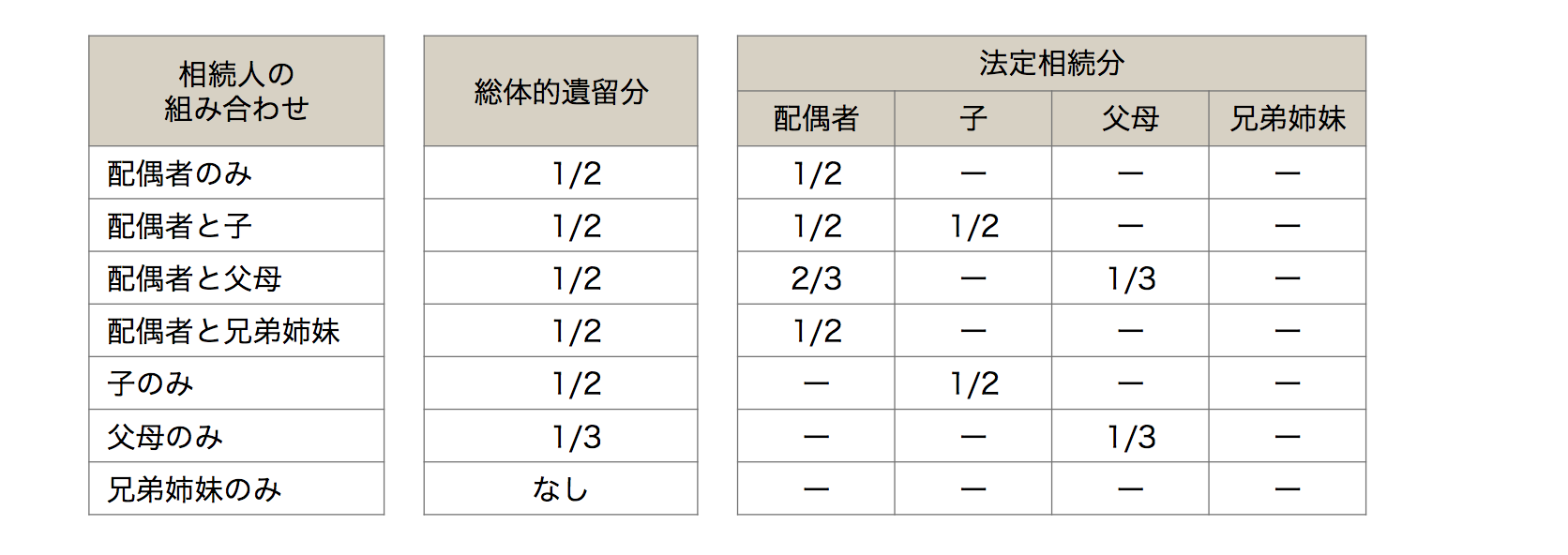

Step 1で算出した遺留分算定の基礎財産額に、総体的遺留分及び個別的遺留分を乗じて、個々の遺留分権利者の遺留分額を算出します。

総体的遺留分とは、遺留分権利者がいる場合の、相続財産全体に占める遺留分権利者に留保される割合のことです。包括的遺留分という場合があります。

個別的遺留分とは、総体的遺留分の割合に法定相続分の割合を乗したものです。具体的遺留分という場合があります。

算定式は、次のとおりです。

遺留分額 = 遺留分算定の基礎財産 × 総体的遺留分 × 遺留分権利者の法定相続分

Step3 遺留分侵害額の算定

遺留分侵害額の計算式は明文化されていませんでしたが、次のように計算プロセスが明文化されました。明文化された計算プロセスは、平成8年の最高裁の判例を反映したものになっており、実務上は改正前と変わりません。

遺留分侵害額は、次の算定式で算定します。

遺留分侵害額 = 遺留分額

− 遺留分権利者が受けた遺贈又は特別受益の額

− 遺留分権利者が相続によって取得すべき財産の額

+ 遺留分権利者が負担する相続債務の額

遺留分権利者が負担する相続債務の額を加算するのは、遺留分権利者が被相続人から承継した相続債務を弁済した後にも遺留分権利者に一定の財産ガンが残るようにするためです。

遺留分権利者が取得すべき遺産の額は、法定相続分や指定相続分ではなく、遺留分権利者の具体的相続分のことです。この具体的相続分額とは、遺留分権利者が得た特別利益を考慮した取得額額のことで、寄与分による修正は反映しません。特別受益は相続開始時点で確定していますが、寄与分は相続開始後に家庭裁判所の審判によりその有無や金額が決まるものだからです。

具体例

前提

被相続人は「遺産の中から4,000万円を前妻に譲る」との遺言を残した。

相続人:妻、長男、次男

相続財産:5,000万円(上記金額を含む)

債務:800万円

生前贈与:次男1,000万円(相続開始の半年前)

Step1 遺留分算定の基礎財産を算定する

遺留分算定の基礎財産の算定式は次のとおり。

遺留分算定の基礎財産 = 相続開始時の財産 + 贈与財産 − 債務

5,200万円=5,000万円+1,000万円−800万円

Step2 遺留分権利者の遺留分を算定する

遺留分権利者の遺留分の算定式は次のとおり。

遺留分額 = 遺留分算定の基礎財産 × 総体的遺留分率 × 法定相続分

相続人が配偶者と子の場合の総体的遺留分率は1/2

妻 1,300万円=5,200万円×1/2×1/2

長男 650万円 =5,200万円×1/2×1/2×1/2

次男 650万円 =5,200万円×1/2×1/2×1/2

Step3 遺留分侵害額を算定する

遺留分侵害額の算定式は次のとおり。

遺留分侵害額

= 遺留分額

− 遺留分権利者が受けた遺贈又は特別受益

− 遺留分権利者が取得すべき遺産

+ 遺留分権利者が負担する債務

遺留分権利者が受けた遺贈

なし

遺留分権利者が受けた特別受益

妻 0

長男 0

次男 1,000万円

遺留分権利者が取得すべき遺産

遺留分権利者が取得すべき遺産の価額は、相続開始時の積極財産の額に具体的相続分率を乗じた額です。

具体的相続分の算定式は、次のとおりです。

相続人の具体的相続分 = みなし相続財産 × 相続分 − 特別受益

まず、みなし相続財産を算出します。

みなし相続財産の算定式は次のとおり。

みなし相続財産=相続開始時の財産の価額+遺贈+特別受益

5,200万円 = 5,200万円−1,000万円+ 0万円+ 1,000万円

次に、各相続人の具体的相続分を算出します。

相続人の具体的相続分 = みなし相続財産 × 相続分 − 特別受益

妻 2,600万円=5,200万円×1/2

長男 1,300万円=5,200万円×1/2×1/2

次男 300万円 =5,200万円×1/2×1/2−1,000万円

そして、遺留分権利者が取得すべき遺産の額を算出します。

遺留分権利者が取得すべき遺産の額は、遺産分割対象となる1,000万円を具体的相続分率である上記比で按分して算出します。

妻 1,000万円/(2,600万円+1,300万円+300万円)×2,600万円=619万円

長男 1,000万円/(2,600万円+万円1,300万円+300万円)×1,300万円=310万円

次男 1,000万円/(2,600万円+1,300万円+300万円)×300万円=71万円

遺留分権利者が負担する債務

各相続人は被相続人の債務を法定相続分で負担します。

債務800万円を法定相続分で按分する

妻 800万円×1/2=400万円

長男 800万円×1/2×1/2=200万円

次男 800万円×1/2×1/2=200万円

各遺留分権利者の遺留分侵害された額

各相続人の遺留分侵害額を算出を表形式に纏めると、次のとおりになります。

| 妻 | 長男 | 次男 | |

|---|---|---|---|

| + 遺留分額 | 1,300万円 | 650万円 | 650万円 |

| − 遺贈又は特別受益 | 0万円 | 0万円 | 1,000万円 |

| − 取得すべき遺産 | 619万円 | 310万円 | 71万円 |

| + 負担する債務 | 400万円 | 200万円 | 200万円 |

| 遺留分侵害額 | 1,081万円 | 540万円 | 0万円 |